Cho vay tiêu dùng: Đi qua vùng trũng, còn vương nhiều vết 'bùn'

(VNF) - Sau giai đoạn chững lại, thị trường cho vay tiêu dùng đã bắt đầu phục hồi trở lại với nhiều tín hiệu tích cực. Song, trong triển vọng lạc quan đấy, các tổ chức tín dụng vẫn đang phải đối mặt với rủi ro mang tên nợ xấu.

Bức tranh cho vay tiêu dùng

Theo báo cáo mới nhất của ResearchAndMarkets, quy mô thị trường tín dụng tiêu dùng toàn cầu đạt 11,5 tỷ USD vào năm 2023 và sẽ tiếp tục duy trì xu hướng tăng trưởng, dự kiến đạt 16,8 tỷ USD vào năm 2032, với tốc độ tăng trưởng (CAGR) là 4,3% trong giai đoạn 2023 - 2032.

Không chỉ riêng các nền kinh tế phát triển như Mỹ, châu Âu… mà ngay cả các nền kinh tế mới nổi như Thái Lan, Malaysia và cả Việt Nam cũng ghi nhận xu hướng tăng trưởng tín dụng tiêu dùng. Tại Việt Nam, trong những năm qua, tín dụng tiêu dùng đã có những bước phát triển lớn về cả quy mô dư nợ, số lượng tổ chức tín dụng tham gia lẫn mức độ đa dạng về sản phẩm, dịch vụ.

Tính đến cuối năm 2023, tổng dư nợ cho vay phục vụ đời sống, tiêu dùng tại Việt Nam đạt khoảng 2,8 – 2,9 triệu tỷ đồng, chiếm 21% tổng dư nợ tín dụng toàn nền kinh tế. Trong giai đoạn 2010 đến nay, bình quân tốc độ tăng trưởng dư nợ cho vay tiêu dùng luôn cao hơn tốc độ tăng dư nợ tín dụng chung của toàn nền kinh tế.

Tham gia thị trường tài chính tiêu dùng ở Việt Nam gồm 2 nhóm chính, ngân hàng thương mại và 16 công ty tài chính được cấp phép. Những năm gần đây, thị trường này còn đón nhận thêm một số công ty fintech.

Xét về thị phần, dư nợ cho vay tiêu dùng của các công ty tài chính khá khiêm tốn, đạt khoảng 138,8 nghìn tỷ đồng, chiếm khoảng 5% tổng dư nợ cho vay tiêu dùng tính đến cuối năm 2023. Các ngân hàng thương mại trong nước và ngân hàng nước ngoài chiếm thị phần lớn hơn, đưa cho vay tiêu dùng thành một trong hai lĩnh vực trọng yếu.

Về nhóm khách hàng, theo một thống kê của FiinGroup, các công ty tài chính được NHNN cấp phép tập trung cho vay với những khách hàng có thu nhập thấp với các sản phẩm cho vay tín chấp có giá trị nhỏ và thời gian ngắn. Trái lại, các ngân hàng thương mại lại hướng đến nhóm khách hàng có thu nhập trung bình từ 20 triệu đồng/tháng trở lên.

Cả công ty tài chính lẫn ngân hàng cùng khai thác nhóm khách hàng có thu nhập từ 7 – 20 triệu đồng/tháng. Còn nhóm khách hàng dưới chuẩn ngân hàng (underbank) có thu nhập dưới 4 triệu đồng/tháng thì không tiếp cận được các tổ chức tín dụng, mà thường tìm đến các kênh phi chính thức, như cầm đồ, P2P, các apps cho vay…

Do có sự khác biệt trong nhóm đối tượng cho vay nên lãi suất cho vay tiêu dùng của các công ty tài chính luôn cao hơn lãi suất cho vay của các ngân hàng. Qua khảo sát nhanh của VietnamFinance, mức lãi suất cho vay tiêu dùng của các công ty tài chính dao động trong khoảng từ 20 – 50%/năm, thậm chí còn cao hơn khi áp thêm một số loại phí hoặc phụ thuộc vào lịch sử tín dụng của khách hàng.

Sau giai đoạn tăng trưởng nhanh, thị trường tài chính tiêu dùng bất ngờ rơi vào vùng trũng kể từ nửa cuối năm 2022. Dưới tác động của đại dịch Covid-19 cũng như suy thoái kinh tế, nhu cầu tiêu dùng của người dân chạm đáy đã kéo theo sự sụt giảm trong dư nợ cho vay tiêu dùng của các tổ chức tín dụng, đặc biệt là các công ty tài chính.

Dư nợ cho vay của các ngân hàng và công ty tài chính chỉ tăng 11,3% so với 2022, bằng một nửa so với một năm trước đó. Trong đó, dư nợ tăng của phân khúc này chủ yếu đến từ các ngân hàng còn quy mô dư nợ của các công ty tài chính giảm hơn 9% so với cùng kỳ.

Trong năm 2023, nhiều công ty tài chính “bốc hơi” cả nghìn tỷ đồng lợi nhuận, có công ty giảm tới 70% lợi nhuận so với năm trước đó trong bối cảnh thị trường khó khăn chung. Đơn cử như FE Credit ghi nhận mức lỗ trước thuế hơn 3.500 tỷ đồng theo ước tính của MBS. Một số công ty như Home Credit hay MB Shinsei dù không thua lỗ nhưng cũng chứng kiến lợi nhuận “bốc hơi” hơn 70% so với năm trước đó.

Dần vượt qua vùng trũng

Song, bước sang nửa đầu năm 2024, thị trường cho vay tiêu dùng đã bắt đầu khởi sắc trở lại. Trong 6 tháng đầu năm 2024, nhiều công ty tài chính như HD Saison, Home Credit Việt Nam, FE Credit,… đã đua nhau báo lãi trở lại.

Trong báo cáo tài chính bán niên 2024, Home Credit ghi nhận khoản lợi nhuận 6 tháng đầu 2024 đạt 474 tỷ đồng, tăng 124% so với cùng kỳ năm 2023. HD Saison cũng khởi sắc với lợi nhuận trước thuế đạt 601 tỷ đồng trong nửa đầu năm 2024, cao gần bằng lợi nhuận cả năm 2023 (660 tỷ đồng). Ở phía các ngân hàng, sau quý đầu năm “khởi động” chậm chạp, cho vay tiêu dùng cũng đã bắt đầu phục hồi trở lại kể từ quý II/2024 trong bối cảnh sức mua dần tăng trở lại.

Theo báo cáo của FiinGroup, thị trường tài chính tiêu dùng đang bước vào một chu kỳ tăng trưởng mới và sự phục hồi của thị trường sẽ rõ rệt hơn từ nửa sau của năm 2024.

“Trong ngắn hạn, con đường phục hồi sẽ được hỗ trợ bởi các dấu hiệu tích cực từ môi trường kinh tế vĩ mô bao gồm sự hồi phục của các ngành sản xuất và xuất khẩu dự kiến sẽ cải thiện chất lượng tín dụng và nhu cầu tín dụng của công nhân, lao động động phổ thông, những người có thu nhập từ thấp đến trung bình là tập khách hàng chính trong lĩnh vực cho vay tiêu dùng, và từ việc số hóa hành trình khách hàng, cải thiện trải nghiệm khách hàng và tăng tỷ lệ giữ chân khách hàng”, đại diện FiinGroup cho hay.

Bên cạnh đó, việc Thủ tướng Chính phủ ban hành nhiều thông tư, quyết định liên quan đến thúc đẩy tín dụng tiêu dùng cũng được cho là sẽ khơi thông dòng chảy tín dụng tiêu dùng trong thời gian tới.

Thế nhưng trong triển vọng lạc quan đấy, các công ty tài chính và ngân hàng vẫn đang phải tiếp tục đối mặt với “quả bom” nợ xấu. Theo số liệu của Hiệp hội Ngân hàng, tỷ lệ nợ xấu của tín dụng cho vay đời sống phục vụ tiêu dùng đạt 3,8% tính đến cuối năm 2023 và đến nay đã nhích lên hơn 4%.

Đáng chú ý, dù nợ xấu tại các công ty tài chính dù giảm nhẹ từ mức 15% cuối năm 2023 xuống chỉ còn khoảng 14,63% nhưng vẫn ở mức đáng báo động. Điều này buộc nhiều công ty tài chính phải trích lập dự phòng rủi ro nợ xấu lớn, ảnh hưởng đến kết quả kinh doanh. Còn ở phía các ngân hàng, báo cáo thị trường ngành ngân hàng 6 tháng đầu năm 2024 của Công ty Cổ phần Xếp hạng tín nhiệm đầu tư Việt Nam (VIS Rating) chỉ ra, các ngân hàng tập trung nhiều vào phân khúc bán lẻ và doanh nghiệp vừa và nhỏ ghi nhận tỷ lệ nợ xấu (NPL) mới cao hơn so với các ngân hàng khác.

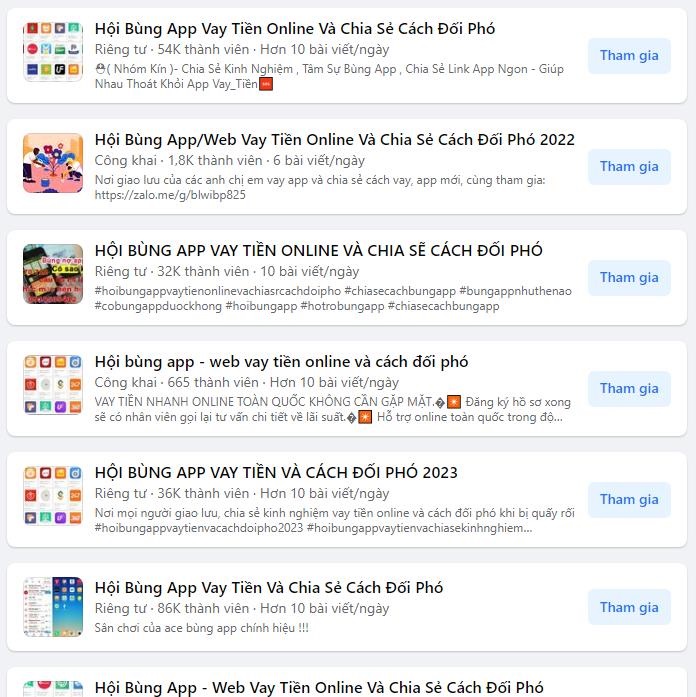

Khó khăn trong thu hồi nợ là một trong những nguyên nhân làm gia tăng nợ xấu của các công ty tài chính. Nhiều người đi vay chây ì, cố tình không trả nợ, thậm chí còn thành lập các hội nhóm bùng nợ trên mạng xã hội, chống đối, vu khống cán bộ thu hồi nợ, làm ảnh hưởng tâm lý cán bộ thu hồi nợ và hình ảnh, uy tín của các tổ chức tín dụng.

Cùng chiếm khoảng 21% tổng dư nợ cho vay toàn ngành, bên cạnh cho vay bất động sản, cho vay tiêu dùng là lĩnh vực trọng yếu mà các tổ chức tín dụng đang hướng đến. Tuy nhiên, trước bối cảnh trên, cần sớm tìm ra những giải pháp căn cơ và tổng thể để tháo gỡ những bất cập trong khâu thu hồi nợ cho vay tiêu dùng, từ đó, để thị trường cho vay tiêu dùng phát triển theo đúng tiềm năng vốn có.

Tín dụng đen vẫn 'vươn vòi bạch tuộc' siết cổ người vay

- Cho vay tiêu dùng: Đã nới nhưng còn vướng trước, khó sau 05/09/2024 09:00

- Mua trước trả sau: 'Chiếc áo mới' của cho vay tiêu dùng 28/08/2024 09:30

- Cho vay tiêu dùng: Khống chế lãi suất thả nổi để khách không bị 'siết cổ' 19/07/2024 08:30

Tăng lãi suất huy động chỉ là giải pháp ngắn hạn để hỗ trợ thanh khoản

(VNF) - Theo ông Nguyễn Minh Tuấn, CEO AFA Capital, ngoài tăng lãi suất huy động, các ngân hàng quốc doanh sẽ phải đẩy mạnh bổ sung năng lực vốn thông qua tăng vốn điều lệ và gia tăng phát hành trái phiếu để có thêm dư địa cho vay.

Xử lý hàng chục nghìn tỷ nợ xấu, ngân hàng dày thêm lợi nhuận 2025

(VNF) - Trong bối cảnh biên lãi ròng (NIM) chịu áp lực thu hẹp, hoạt động thu hồi và xử lý nợ xấu đã đóng góp đáng kể vào tăng trưởng lợi nhuận của nhiều ngân hàng.

Dòng chảy tiền tệ 2025: USD chịu thử thách lớn nhất trong nhiều thập kỷ

(VNF) - Năm 2025 đánh dấu một giai đoạn đầy biến động trên thị trường tiền tệ toàn cầu. Đồng USD, dù vẫn giữ vị thế trung tâm, đang chịu áp lực giảm mạnh, trong khi các đồng tiền thay thế như euro (EUR), nhân dân tệ (CNY), đô la Úc (AUD) và yen Nhật (JPY) ngày càng thu hút dòng vốn quốc tế.

Lãi suất liên ngân hàng bất ngờ giảm mạnh

(VNF) - Lãi suất liên ngân hàng bất ngờ giảm sâu ở các kỳ hạn chính trong phiên giao dịch ngày 16/12 sau khi tăng cao vào tuần trước.

Big4 nhập cuộc tăng lãi suất huy động, gây sức ép lên lãi suất cho vay

(VNF) - Cả 4 ngân hàng quốc doanh đều đã tham gia đường đua tăng lãi suất huy động. Theo ông Trần Ngọc Báu, lãi suất cho vay tăng là điều khó tránh khỏi do các yếu tố cốt lõi về chi phí và bộ đệm của ngân hàng.

Dự án xanh, tuần hoàn sẽ được hỗ trợ lãi suất 2% từ năm 2026

(VNF) - Theo Phó Vụ trưởng Vụ Tín dụng các ngành kinh tế - NHNN, Nghị định hỗ trợ lãi suất 2%/năm cho doanh nghiệp tư nhân, hộ kinh doanh và cá nhân thực hiện các dự án xanh, tuần hoàn, áp dụng tiêu chuẩn ESG dự kiến sẽ có hiệu lực vào đầu năm 2026.

Giá USD tự do giảm mạnh, về mốc 27.000 đồng

(VNF) - Giá USD tự do hôm nay giảm mạnh, hạ tới 200 đồng, về mốc 27.000 đồng/USD. Giá đồng bạc xanh tại các ngân hàng cũng được điều chỉnh đi xuống.

Bắt buộc quét khuôn mặt mở ví điện tử: Trao 'chìa khóa' tài chính cho ai?

(VNF) - Từ 1/1/2026, việc mở ví điện tử sẽ không còn là chuyện “điền vài dòng thông tin là xong”. Người dùng buộc phải quét khuôn mặt, căn cước công dân gắn chip để hệ thống nhận diện. Ngân hàng Nhà nước lựa chọn sinh trắc học như một “lớp cửa” an toàn hơn hơn để chặn lừa đảo là bước đi cần thiết. Nhưng đúng vào thời điểm đó, Luật Bảo vệ dữ liệu cá nhân 2025 bắt đầu có hiệu lực, đặt ra những yêu cầu rất ngặt nghèo về bảo vệ dữ liệu nhạy cảm. Một bên buộc phải thu thập nhiều hơn, một bên buộc phải giữ chặt hơn và câu hỏi lớn nhất là: những dữ liệu đó đang được ai giữ và ai chịu trách nhiệm nếu “tấm khiên” bị thủng?

Ngân hàng đẩy lãi suất huy động lên mức cao mới, vượt mốc 8%

(VNF) - Lãi suất huy động hiện lên tới 9%/năm tại một số ngân hàng. Mặt bằng lãi suất huy động cao hơn cũng giúp các ngân hàng tư nhân có lợi thế hơn trong thu hút tiền gửi so với các ngân hàng quốc doanh.

SHB nhận ‘cú đúp’ giải thưởng từ Mastercard cho thẻ tín dụng cá nhân và doanh nghiệp 2025

(VNF) - Vừa qua trong khuôn khổ Mastercard Customer Forum 2025, Ngân hàng Sài Gòn – Hà Nội (SHB) được vinh danh đồng thời ở hai hạng mục chiến lược dành cho sản phẩm thẻ tín dụng cá nhân và giải pháp thẻ tín dụng doanh nghiệp.

Ngân hàng Nhà nước cung cấp 32 dịch vụ công trực tuyến toàn trình

(VNF) - Ngân hàng Nhà nước chính thức vận hành hệ thống giải quyết thủ tục hành chính tập, cung cấp 32 dịch vụ công trực tuyến toàn trình.

Agribank tiên phong cho vay ưu đãi doanh nghiệp đầu tư hạ tầng, công nghệ số

(VNF) - Thực hiện chỉ đạo của Chính phủ, Ngân hàng Nhà nước về triển khai gói tín dụng 500.000 tỷ đồng ưu tiên lĩnh vực hạ tầng và công nghệ, tiếp tục đồng hành cùng cộng đồng doanh nghiệp trong tiến trình chuyển đổi số và phát triển hạ tầng bền vững, Agribank tiên phong triển khai Chương trình tín dụng ưu đãi dành cho khách hàng doanh nghiệp đầu tư hạ tầng, công nghệ số, với tổng quy mô lên tới 60.000 tỷ đồng, lãi suất ưu đãi giảm đến 1,5%/năm áp dụng đến hết 31/12/2030.

'Ông lớn' ngân hàng đóng cửa 100 phòng giao dịch sau 1 năm

(VNF) - Ngân hàng VietinBank đã đóng cửa 100 phòng giao dịch từ đầu năm. Nhiều ngân hàng khác cũng mạnh tay trong việc cắt giảm chi nhánh, phòng giao dịch.

Lợi nhuận ngân hàng quý cuối năm và năm 2026 sẽ ra sao?

(VNF) - Bức tranh lợi nhuận ngân hàng trong quý cuối năm 2025 đang dần hiện rõ. Lợi nhuận ngành ngân hàng được dự báo sẽ phân hóa rõ nét trong năm 2026.

Lãi suất tăng cao, ngân hàng dừng tín dụng ưu đãi mua nhà

(VNF) - Lãi suất tiết kiệm tiếp tục đi lên, các kỳ hạn dưới 6 tháng lên mức kịch trần. Lãi suất liên ngân hàng vượt 7%. Trong bối cảnh lãi suất tăng, nhiều ngân hàng dừng tín dụng ưu đãi mua nhà.

Cổ tức ngân hàng vào mùa cao điểm: VietinBank dẫn đầu với mức gần 45%

(VNF) - Trong tuần 15 - 19/12, thị trường chứng khoán sôi động khi VietinBank, Saigonbank và HDBank đồng loạt chốt danh sách cổ đông trả cổ tức bằng cổ phiếu. Đáng chú ý, VietinBank gây ấn tượng với tỷ lệ phát hành lên tới 44,64%, mức cao nhất trong nhóm ngân hàng năm nay.

Ngân hàng thu phí với tài khoản có số dư thấp, khách cần làm gì?

(VNF) - Một số ngân hàng thu phí với tài khoản có số dư dưới 2-3 triệu đồng. Khách hàng cần rà soát và đóng những tài khoản ngân hàng không sử dụng để tránh bị thu phí.

BAC A BANK ưu đãi hoàn tiền cho khách hàng mở mới thẻ tín dụng

(VNF) - Khách hàng mở mới thẻ tín dụng BAC A BANK MasterCard có thể tối ưu hóa dòng tiền, đồng thời dễ dàng quản lý tài chính cá nhân, nhận thêm Combo hoàn tiền cực đã và miễn phí thường niên 3 năm.

Bơm 500.000 tỷ cho DN đầu tư hạ tầng điện, giao thông, công nghệ chiến lược

(VNF) - Theo NHNN, Chương trình tín dụng đầu tư hạ tầng điện, giao thông, công nghệ chiến lược được triển khai theo hai giai đoạn với tổng quy mô lên tới 500.000 tỷ đồng. Các doanh nghiệp đủ điều kiện sẽ được vay vốn với lãi suất thấp hơn 1 - 1,5% so với mức lãi suất cùng kỳ hạn của ngân hàng.

'Dư nợ tín dụng ngân hàng chiếm 134% GDP, tiềm ẩn rủi ro an toàn hệ thống'

(VNF) - Theo ông Nguyễn Đức Hiển - Phó trưởng ban Chính sách, Chiến lược Trung ương, nguồn lực tài chính của doanh nghiệp Việt Nam hiện nay vẫn dựa quá nhiều vào hệ thống ngân hàng trong khi thị trường vốn phát triển chưa tương xứng.

Techcombank lọt Top 100 nơi làm việc tốt nhất Đông Nam Á

(VNF) - Ngân hàng TMCP Kỹ Thương (Techcombank) chính thức góp mặt trong danh sách Fortune 100 Best Companies to Work For™ Southeast Asia 2025 – bảng xếp hạng được Fortune và Great Place To Work® công bố lần đầu tiên tại Đông Nam Á.

Khách hàng được hoàn tới 5 triệu đồng khi mua vé máy bay bằng thẻ PVcomBank

(VNF) - PVcomBank triển khai chương trình đặc quyền “1 thẻ cho vạn trải nghiệm” bao gồm chính sáchhmở thẻ tín dụng quốc tế miễn chứng minh thu nhập cùng đặc quyền hoàn tiền tới 5 triệu đồng khi mua vé máy bay dành cho Hội viên Bông Sen Vàng.

TPBank tiên phong số hóa, kiến tạo E-Vietnam thịnh vượng

(VNF) - TPBank tiếp tục khẳng định vị thế dẫn đầu khi được The Asian Banker vinh danh “Ngân hàng Vững mạnh hàng đầu Việt Nam năm 2025” dựa trên các chỉ số tài chính vượt trội. Với định hướng số hóa toàn diện, TPBank đã trở thành một trong những biểu tượng công nghệ của ngành ngân hàng, đồng thời nằm trong nhóm ngân hàng đóng góp ngân sách lớn nhất cả nước, góp phần thúc đẩy một E-Vietnam thịnh vượng.

Gần 600.000 tài khoản có dấu hiệu lừa đảo

(VNF) - 592.000 tài khoản thanh toán/ví điện tử có dấu hiệu nghi ngờ gian lận, lừa đảo. 2,13 triệu lượt khách được cảnh báo, 670.000 lượt khách tạm dừng/hủy bỏ giao dịch.

Ngân hàng đồng loạt nâng lãi suất kỳ hạn ngắn lên kịch trần

(VNF) - Nhiều ngân hàng đồng loạt tiến hành tăng lãi suất tiết kiệm, nâng lãi suất kỳ hạn ngắn lên mức kịch trần 4,75%/năm do áp lực thanh khoản mùa cao điểm cuối năm.

Tăng lãi suất huy động chỉ là giải pháp ngắn hạn để hỗ trợ thanh khoản

(VNF) - Theo ông Nguyễn Minh Tuấn, CEO AFA Capital, ngoài tăng lãi suất huy động, các ngân hàng quốc doanh sẽ phải đẩy mạnh bổ sung năng lực vốn thông qua tăng vốn điều lệ và gia tăng phát hành trái phiếu để có thêm dư địa cho vay.

Diện mạo mới của Sân bay Vinh sau gần nửa năm đóng cửa để nâng cấp

(VNF) - Sau 5 tháng tạm ngưng hoạt động để nâng cấp, sửa chữa, sân bay Vinh sẽ khai thác trở lại vào ngày 19/12 với diện mạo mới và "điểm nhấn" công nghệ hiện đại giúp hành khách có trải nghiệm tốt hơn.