'Đột nhập' cao tốc Hữu Nghị - Chi Lăng 11.000 tỷ đồng trước ngày thông xe

(VNF) - Dự án cao tốc cửa khẩu Hữu Nghị - Chi Lăng có tổng mức đầu tư lên đến 11.029 tỷ đồng dự kiến sẽ chính thức thông tuyến vào ngày 19/12.

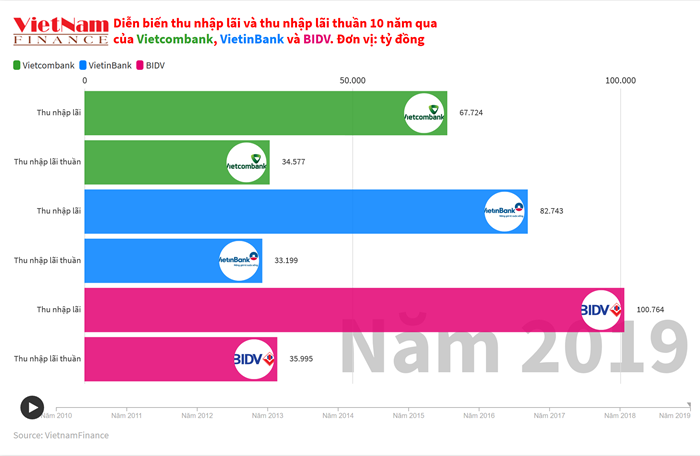

Theo đó, mặc dù thu nhập lãi (biểu thị doanh thu mảng tín dụng) của Vietcombank thấp hơn nhiều so với VietinBank và BIDV trong 10 năm qua (chỉ ngoại trừ năm 2012, thu nhập lãi của BIDV bất ngờ sụt giảm xuống mức thấp hơn Vietcombank) nhưng thu nhập lãi thuần (biểu thị lợi nhuận gộp mảng tín dụng, tức doanh thu trừ đi giá vốn) của Vietcombank hiện nay đã ngang ngửa so với hai ngân hàng quốc doanh còn lại.

Cụ thể hơn, năm 2019, Vietcombank chỉ cần hơn 67.700 tỷ đồng thu nhập lãi để tạo ra hơn 34.500 tỷ đồng thu nhập lãi thuần. Trong khi đó, VietinBank cần hơn 82.700 tỷ đồng thu nhập lãi để tạo ra hơn 33.100 tỷ đồng thu nhập lãi thuần. Còn BIDV cần tới hơn 100.700 tỷ đồng thu nhập lãi để tạo ra hơn 35.900 tỷ đồng thu nhập lãi thuần.

Tính ra, 10 năm qua, tỷ lệ thu nhập lãi thuần/thu nhập lãi (biểu thị biên lợi nhuận gộp mảng tín dụng) của Vietcombank đã tăng từ mức 40% của năm 2010 lên mức 51% của năm 2019, tương đương tăng 11 điểm%. Trong khi VietinBank tăng từ 31% lên 36%, tương đương tăng 5 điểm%; còn BIDV tăng từ 38% lên 40%, tương đương tăng 2 điểm%.

Điều gì đã giúp Vietcombank vượt xa VietinBank và BIDV trong cuộc đua cải thiện hiệu suất kinh doanh mảng tín dụng?

Cuộc đua thu nhập lãi và thu nhập lãi thuần 10 năm qua giữa Vietcombank, VietinBank và BIDV

Tăng dư nợ cho vay cá nhân và tăng tiền gửi không kỳ hạn cả về quy mô lẫn tỷ trọng là hai phương cách quan trọng mà Vietcombank đã làm.

Thống kê cho thấy tỷ trọng dư nợ cho vay cá nhân trong tổng dư nợ cho vay của Vietcombank đã tăng khá đều đặn từ mức 10,6% cuối năm 2010 lên mức 43% cuối năm 2019 (tăng liên tục kể từ năm 2011).

Cũng trong 10 năm này, quy mô dư nợ cho vay cá nhân đã tăng gấp gần 17 lần, trong khi quy mô tổng dư nợ cho vay chỉ tăng 4,2 lần.

Các khoản cho vay cá nhân thường có lãi suất cao hơn đáng kể các khoản cho vay doanh nghiệp. Việc gia tăng các khoản cho vay cá nhân (cả về quy mô lẫn tỷ trọng) theo đó giúp cải thiện đáng kể biên lợi nhuận mảng tín dụng.

So sánh với VietinBank, thông tin từ ngân hàng này cho hay năm 2019, dư nợ khách hàng cá nhân chiếm tỷ trọng 33% tổng danh mục, thấp hơn nhiều Vietcombank. Đáng chú ý hơn là sự cải thiện là khá chậm bởi 10 năm trước đó, tỷ trọng này đã là gần 20%.

Với BIDV, tỷ trọng này được cải thiện từ 13% cuối năm 2010 lên 34% cuối năm 2019.

Diễn biến tỷ trọng dư nợ cho vay cá nhân trong tổng dư nợ cho vay và tỷ trọng tiền gửi không kỳ hạn trong tổng tiền gửi khách hàng của Vietcombank giai đoạn 2010 - 2019

Bên cạnh việc gia tăng quy mô và tỷ trọng dư nợ cho vay cá nhân, Vietcombank cũng gia tăng tỷ trọng tiền gửi không kỳ hạn trong tổng tiền gửi khách hàng.

Dữ liệu 10 năm qua cho thấy, tỷ trọng này tại Vietcombank đã tăng từ 23,8% lên 28,3%. Đó là còn chưa kể đến các khoản "tiền rẻ" khác như tiền gửi thanh toán khi thực hiện các thương vụ trung gian ngoại tệ, hay các khoản tiền gửi của Kho bạc Nhà nước.

Việc duy trì tỷ trọng này không dễ, gia tăng được nó xứng đáng là một thành quả đáng nể. Nhìn sang VietinBank và BIDV, tỷ trọng này chỉ ở mức lần lượt 16,4% và 16% cuối năm 2019, giảm đáng kể so với năm 2010 (tỷ trọng lần lượt 19,7% và 20,4%).

Tiền gửi không kỳ hạn thường có lãi suất rất thấp, thậm chí chưa đến 1%. Đây là nguồn tiền có chi phí rất rẻ. Tỷ trọng tiền gửi không kỳ hạn càng cao thì chi phí huy động vốn càng thấp, giúp gia tăng biên lợi nhuận mảng tín dụng.

(VNF) - Dự án cao tốc cửa khẩu Hữu Nghị - Chi Lăng có tổng mức đầu tư lên đến 11.029 tỷ đồng dự kiến sẽ chính thức thông tuyến vào ngày 19/12.