Toàn cảnh biệt thự trên bán đảo Sơn Trà bị Đà Nẵng thu hồi

(VNF) - Khu biệt thự được bảo phủ một màu xanh của các tán lá cây rừng. Do đó, Khu biệt thự rất khó nhìn thấy ở trên cao.

Theo báo cáo nhận định thị trường TPDN mới nhất của VIS Rating, lượng phát hành trái phiếu mới trong tháng 10/2024 giảm xuống 28,1 nghìn tỷ đồng, từ mức 56,2 nghìn tỷ đồng trong tháng 9/2024. Trong đó, các ngân hàng thương mại đã phát hành tổng cộng 15,8 nghìn tỷ đồng, tiếp tục chiếm phần lớn trong các đợt phát hành mới.

Thống kê của VIS Rating chỉ ra, trong số các trái phiếu do các ngân hàng phát hành vào tháng 10/2024, 20% là trái phiếu thứ cấp đủ điều kiện tính vào vốn cấp 2.

Số trái phiếu này được phát hành bởi Ngân hàng TMCP Công Thương Việt Nam (VietinBank), Ngân hàng TMCP Tiên Phong (TPBank), Ngân hàng TMCP Lộc Phát Việt Nam (LPBank) và Ngân hàng TMCP Bắc Á (Bắc Á Bank).

Các trái phiếu vốn cấp 2 này có kỳ hạn từ 7 đến 15 năm và lãi suất từ 6,5% đến 7,9% trong năm đầu tiên. Các trái phiếu khác là trái phiếu không có tài sản đảm bảo với kỳ hạn 3 năm và lãi suất cố định từ 5% đến 6%.

Theo quy định về an toàn vốn từ NHNN, từ cuối năm 2023, các ngân hàng buộc phải điều chỉnh tỷ lệ dùng vốn ngắn hạn để cho vay trung, dài hạn về 30%, thay vì 34% như trước đây. Đồng thời, tỷ lệ cho vay trên tổng vốn huy động cũng được yêu cầu giảm xuống dưới 85%.

Để đáp ứng được các tiêu chí an toàn vốn, các ngân hàng đang nỗ lực tăng vốn bằng nhiều cách như giữ lại lợi nhuận/phát hành thêm cổ phiếu ra bên ngoài để tăng vốn; phát hành TPDN dài hạn để tăng vốn cấp 2 hoặc nâng cao chất lượng quản trị, giảm rủi ro nợ xấu và tập trung cho vay với ngành nghề ưu tiên có hệ số rủi ro thấp.

So với những cách tăng vốn khác, kênh TPDN giúp các ngân hàng có thể huy động vốn dài hạn với giá trị lớn mà không làm pha loãng quyền sở hữu của các cổ đông hiện tại.

Tăng trưởng tín dụng bứt tốc trong những tháng gần đây là tín hiệu cho thấy sự phục hồi trong nhu cầu vay vốn cũng như phát hành TPDN thời gian tới. Tổng hợp kết quả báo cáo tài chính của 27 ngân hàng của Widata chỉ ra, nhiều ngân hàng chứng kiến mức tăng trưởng tín dụng 2 chữ số trong 3 quý năm 2024, trong đó phải kể đến các ngân hàng như Techcombank (20,8%), NCB (16,3%), LPBank (16,1%), HDBank (16,1%), MB (14,9%), Nam Á Bank (15,8%)…

Đây cũng là những ngân hàng tích cực trong phát hành TPDN kể từ đầu năm đến nay.

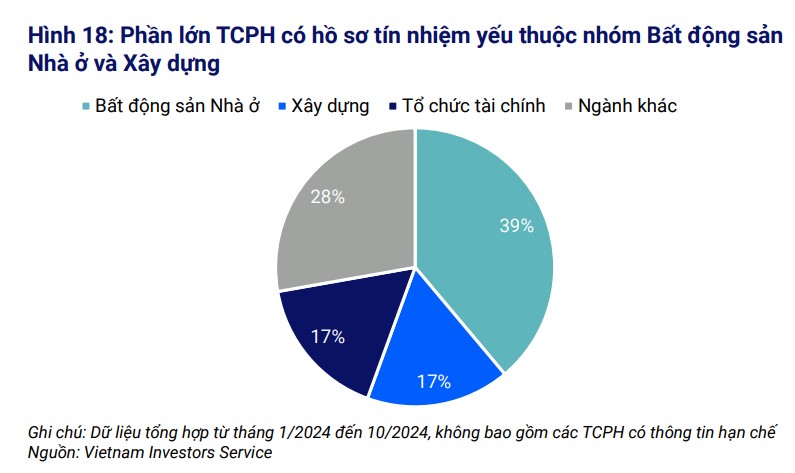

Một điểm đáng lưu ý khác trên thị trường TPDN là phần lớn tổ chức phát hành có hồ sơ tín nhiệm yếu thuộc nhóm Bất động sản Nhà ở và Xây dựng. Theo thống kê của VIS Rating, 11% tổ chức phát hành trong tháng 10/2024 có hồ sơ tín nhiệm ở mức ‘Dưới Trung bình’ hoặc thấp hơn. Tuy vậy, tỷ lệ này đã cải thiện so với tỷ lệ 24% của tháng trước.

Ngoài ra, tất cả các tổ chức phát hành có hồ sơ tín nhiệm yếu đều thuộc nhóm phi tài chính. Các tổ chức phát hành này có hệ số đòn bẩy và Khả năng trả nợ ở mức ‘Cực kỳ yếu’, phản ánh hoạt động kinh doanh của các đơn vị này không tạo ra đủ thu nhập và dòng tiền để trả nợ gốc và lãi vay.

Lũy kế từ đầu năm đến nay, 56% tổ chức phát hành có hồ sơ tín nhiệm ở mức yếu thuộc nhóm Bất động sản Nhà ở và Xây dựng. Hơn nửa số tổ chức phát hành có hồ sơ tín nhiệm yếu là các công ty mới thành lập không có hoạt động kinh doanh cốt lõi.

Đây cũng là nhóm ngành có tỷ lệ trái phiếu chậm trả lớn nhất trên thị trường. Theo thống kê của Hiệp hội Trái phiếu Việt Nam, trong 2 tháng cuối của năm 2024, ước tính sẽ có khoảng 65,685 tỷ đồng trái phiếu đáo hạn, trong đó phần lớn là trái phiếu bất động sản với 26,255 tỷ đồng, tương đương 40%. Về tình hình công bố thông tin bất thường, có 1 mã trái phiếu chậm trả gốc và lãi mới với tổng giá trị 2,658 tỷ đồng.

Còn theo VIS Rating, trong vòng 12 tháng tới, khoảng 109.000 tỷ đồng trái phiếu đáo hạn thuộc nhóm ngành Bất động sản Nhà ở ghi nhận, chiếm gần một nửa tổng giá trị trái phiếu đáo hạn trên toàn thị trường. Trong số này, ước tính có khoảng 30.000 tỷ đồng trái phiếu có nguy cơ chậm trả nợ gốc.

Mới đây, trình bày báo cáo của đoàn giám sát của Quốc hội về việc thực hiện chính sách và pháp luật liên quan đến quản lý thị trường bất động sản và phát triển nhà ở xã hội trong giai đoạn từ 2015 - 2023, Phó Trưởng đoàn giám sát - Chủ nhiệm Ủy ban Kinh tế của Quốc hội Vũ Hồng Thanh cũng đã đề cập đến tình trạng nhiều doanh nghiệp bất động sản có sức khỏe tài chính yếu nhưng vẫn tăng cường phát hành TPDN.

“Nhiều doanh nghiệp bất động sản, xây dựng phát hành trái phiếu nhiều đợt với số lượng lớn, tiềm ẩn rủi ro và các hành vi gian dối, lừa đảo chiếm đoạt tài sản. Ngoài ra, nhiều doanh nghiệp phát hành TPDN không có đủ sức khỏe tài chính, không đảm bảo khả năng thanh toán và phải thực hiện đảo nợ, gây hiệu ứng dây chuyền trên thị trường”, báo cáo cho hay.

(VNF) - Khu biệt thự được bảo phủ một màu xanh của các tán lá cây rừng. Do đó, Khu biệt thự rất khó nhìn thấy ở trên cao.