DN top đầu bảo hiểm nhân thọ: Doanh thu, lợi nhuận đều tăng trưởng âm

(VNF) - Những doanh nghiệp bảo hiểm nhân thọ top đầu tại thị trường Việt Nam như Prudential, Manulife, Chubb Life, Dai-ichi, MB Ageas, Generali,… đều ghi nhận doanh thu thuần và lợi nhuận gộp từ hoạt động kinh doanh bảo hiểm tăng trưởng âm so với mức thực hiện năm 2022.

Tỷ lệ thâm nhập bảo hiểm giảm

2023 là năm đầu tiên trong hơn 10 năm doanh thu ngành bảo hiểm ghi nhận tăng trưởng âm khi thị trường tài chính xuất hiện biến cố lớn. Trước đó, Công ty Chứng khoán Mirae Asset Việt Nam (MASVN) nhận định bảo hiểm là ngành rất năng và luôn duy trì mức tăng trường quanh 20%/năm.

Theo MASVN, khó khăn chung của ngành trong thời gian vừa qua đến từ việc bảo hiểm nhân thọ chịu ảnh hưởng kép từ số hợp đồng khai thác mới giảm 43,8% tương ứng với doanh thu giảm 44,5% và lượng hợp đồng hiệu lực giảm 10,6% (năm 2022 tăng 5,9%).

Trong khi bảo hiểm phi nhân thọ vẫn ghi nhận doanh thu tăng trưởng dương trong năm 2023 với một số sản phẩm đạt tăng trưởng 2 chữ số, bảo hiểm nhân thọ lại không đạt được kết quả khả quan như vậy. Tổng doanh thu phí bảo hiểm nhân thọ năm 2023 toàn thị trường giảm 11,6%, ước đạt 157.024 tỷ đồng, tổng doanh thu phí khai thác mới năm 2023 giảm 44,5%, ước đạt 28.179 tỷ đồng.

Theo thống kê của VietnamFinance, những doanh nghiệp bảo hiểm nhân thọ top đầu tại thị trường Việt Nam như Prudential, Manulife, Chubb Life, Dai-ichi, MB Ageas, Generali,… đều ghi nhận doanh thu thuần và lợi nhuận gộp từ hoạt động kinh doanh bảo hiểm tăng trưởng âm so với mức thực hiện năm 2022. Một số doanh nghiệp như Bảo Việt Nhân thọ thậm chí báo lỗ gộp từ hoạt động kinh doanh bảo hiểm do chi phí bồi thưởng và trả tiền bảo hiểm tăng mạnh, trong khi doanh thu giảm.

MASVN cho rằng sau khi trải qua năm 2023 khó khăn, tỷ lệ thâm nhập của tổng doanh thu phí bảo hiểm (GWM) nhân thọ và phi nhân thọ của Việt Nam đã sụt giảm từ mức 2,67% GDP trong năm 2022 xuống mức 2,31% vào cuối 2023.

Trong khi đó, Chính phủ đã đặt ra 2 mục tiêu lớn có liên quan đến sự phát triển của thị trường bảo hiểm là đạt 15% dân số sẽ tham gia mua bảo hiểm nhân thọ vào năm 2025 (so với năm 2023 chỉ đạt 12%) và tỷ lệ thâm nhập của tổng doanh thu phí bảo hiểm nhân thọ và phi nhân thọ đạt 3,5% GDP vào năm 2025.

Theo MASVN, với sự sụt giảm ghi nhận trong năm 2023, mục tiêu về tỷ lệ thâm nhập bảo hiểm vào năm 2025 của Chính phủ khả năng cao sẽ không thể hoàn thành. Tuy nhiên, việc đề ra mục tiêu trên cho thấy ngành bảo hiểm là một trong những ngành được Chính phủ quan tâm và tạo điều kiện tăng trưởng.

Thống kê của Tổ chức Hợp tác và Phát triển Kinh tế (OECD) vào năm 2022 cho thấy tỷ lệ GWM tại các quốc gia phát triển như Mỹ có thể lên tới 12%. Một số quốc gia trong khu vực như Singapore, Malaysia cũng ghi nhận tỷ lệ này lần lượt là 9,65% và 4,46%. Như vậy, cùng với triển vọng tăng trưởng kinh tế, MASVN cho rằng tiềm năng phát triển của ngành bảo hiểm vẫn còn rất lớn.

Thay đổi cơ cấu danh mục đầu tư

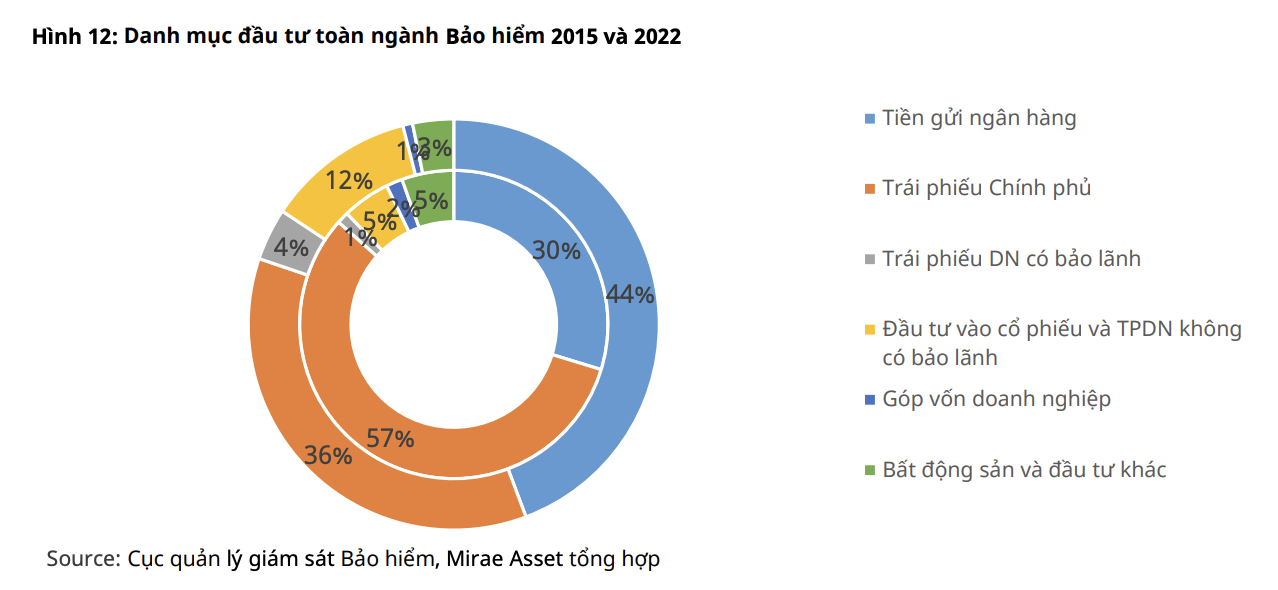

Theo MASVN, danh mục đầu tư của ngành bảo hiểm đã có những sự thay đổi lớn về cơ cấu tài sản. Các doanh nghiệp bảo hiểm đã giảm mạnh tỷ trọng đầu tư vào trái phiếu Chính phủ, từ mức 57% trong năm 2015 xuống mức 36% vào cuối năm 2022.

“Giảm tỷ trọng đầu tư vào trái phiếu Chính phủ, các doanh nghiệp bảo hiểm đã hướng đến các tài sản đầu tư có suất sinh lợi cao hơn, trong đó lớn nhất là tỷ trọng phân bổ vào các hợp đồng tiền gửi tại tổ chức tín dụng. Tỷ trọng đầu tư vào tiền gửi đã tăng từ 30% của năm 2015 lên mức 44% vào năm 2022 và trở thành tài sản có tỷ trọng cao nhất trong danh mục đầu tư của ngành Bảo hiểm” MASVN cho biết.

Một điểm đáng chú ý mà MASVN nhấn mạnh là các doanh nghiệp bảo hiểm bắt đầu tăng nhanh tỷ trọng đầu tư vào trái phiếu doanh nghiệp (bao gồm có bảo lãnh và không bảo lãnh) và đầu tư cổ phiếu. Tỷ trọng đầu tư vào các tài sản này đã tăng từ 6% trong năm 2015 lên 16% vào năm 2022.

Trong đó, các doanh nghiệp bảo hiểm nhân thọ là nhóm có sự thay đổi cơ cấu danh mục đầu tư lớn hơn nhóm bảo hiểm phi nhân thọ theo hướng tăng đầu tư vào các tài sản có suất sinh lợi cao hơn.

MASVN cho biết, tỷ trọng đầu tư vào trái phiếu chính phủ của các doanh nghiệp bảo hiểm nhân thọ đã giảm từ mức 70% trong năm 2015 về 40% vào năm 2022. Nhóm này đã phân bổ lại theo hướng tăng tỷ trọng đầu tư vào tiền gửi tổ chức tín dụng từ 19% lên 41%; tăng tỷ lệ đầu tư vào trái phiếu doanh nghiệp có bảo lãnh tăng từ 1% lên 4%. Đáng chú ý, đầu tư trái phiếu doanh nghiệp không có bảo lãnh và cổ phiếu tăng từ 4% tài sản lên 12% tài sản.

Trong khi đó nhóm, bảo hiểm phi nhân thọ vốn tập trung lớn nhất tài sản vào tiền gửi tổ chức tín dụng vẫn tiếp tục tập trung vào tài sản này. Tỷ trọng trái phiếu Chính phủ giảm từ 6% và mức 2% để tăng tỷ trọng đầu tư vào tiền gửi từ 73% lên 79%.

Gây dựng lại niềm tin trong ngành bảo hiểm

- Đã qua giai đoạn khó khăn, nhiều DN bảo hiểm vẫn lên kế hoạch 'đi lùi' 08/04/2024 11:34

- Doanh thu phí bảo hiểm quý I tiếp tục giảm, mảng nhân thọ giảm 10,9% 29/03/2024 05:38

- Doanh nghiệp bảo hiểm có 'sợ' lãi suất thấp? 16/03/2024 11:57

- SSI: Ngành bảo hiểm năm 2024 sẽ không có tăng trưởng lợi nhuận trước thuế 21/02/2024 10:05

Tập đoàn Tài chính Manulife đạt thỏa thuận chuyển nhượng MVI Life tại Việt Nam cho Asahi Life

(VNF) - Sau khi giao dịch hoàn tất, Tập đoàn Tài chính sẽ tập trung trọn vẹn nguồn lực vào việc phục vụ khách hàng tại Việt Nam thông qua hoạt động kinh doanh cốt lõi tại Manulife Việt Nam.

Đề nghị nhanh chóng giải quyết quyền lợi bảo hiểm cho khách hàng vùng lũ lụt

(VNF) - Hiệp hội Bảo hiểm Việt Nam (IAV) đề nghị các doanh nghiệp bảo hiểm hội viên tích cực tăng cường công tác thẩm định, xác minh thiệt hại và sớm giải quyết quyền lợi bảo hiểm cho người tham gia.

Ngày hội Sống Khỏe Mỗi Ngày 2025: Hơn 1.000 người dân Hải Phòng được khám sức khỏe miễn phí

(VNF) - Ngày 22/11, hơn 1.000 người dân Hải Phòng đã có mặt tại Cung Văn hóa Thể thao Thanh Niên để tham gia ngày hội “Sống Khỏe Mỗi Ngày 2025” do Manulife Việt Nam phối hợp cùng Hội Thầy thuốc Trẻ Việt Nam tổ chức.

‘Mặt trái’ của bảo hiểm nhân thọ không phải khách hàng nào cũng chấp nhận

(VNF) - Dù bảo hiểm nhân thọ mang lại nhiều ích lợi, nhưng không ít người nhận được lời khuyên rằng: Không nên mua bởi một số một số “mặt trái” không phải ai cũng chấp nhận.

Không chỉ ứng phó rủi ro, bảo hiểm còn đồng hành cùng khách hàng trong cuộc sống

(VNF) - Đó là thông điệp của các doanh nghiệp bảo hiểm tại Hội nghị Định phí bảo hiểm Việt Nam 2025 với chủ đề “Khôi phục niềm tin, tái định nghĩa bảo hiểm” (Rebuild Trust, Redefine Insurance), khẳng định vai trò của bảo hiểm trong kỷ nguyên mới.

Cái giá của sự trung thực: Bảo hiểm huỷ quyền lợi, tăng phí vì khách hàng kê khai sai

(VNF) - Doanh nghiệp bảo hiểm gửi thông báo: Vì lý do kê khai không đúng về tình trạng lịch sử bệnh lý đã làm sai lệnh quyết định nhận bảo hiểm. Do đó, công ty buộc phải huỷ bỏ quyền lợi hợp đồng, đồng thời tăng mức phí tham gia của sản phẩm chính.

Thêm nhiều sản phẩm mới chuyên biệt, bảo hiểm nhân thọ chờ thời ‘khởi sắc’

(VNF) - Dù các doanh nghiệp bảo hiểm nhân thọ liên tiếp ra mắt sản phẩm mới, chuyên biệt nhưng thị trường vẫn chưa có nhiều khởi sắc. Tuy nhiên, chuyên gia tin bảo hiểm nhân thọ sẽ sớm tốt lên.

Tăng lương tối thiểu, mức đóng BHXH từ năm 2026 sẽ điều chỉnh thế nào?

(VNF) - Từ ngày 1/1/2026, mức đóng bảo hiểm xã hội bắt buộc thấp nhất sẽ tăng, do mức lương tối thiểu vùng được điều chỉnh theo đúng quy định Luật Bảo hiểm Xã hội.

Không chỉ chi tiền bồi thường là xong, bảo hiểm phải đồng hành với khách hàng

(VNF) - Ông Lê Xuân Bách – Phó Tổng Giám đốc PTI cho biết, bảo hiểm không chỉ đơn giản là chi trả tiền bồi thường, mà còn ở sự chia sẻ, đồng hành trong mọi tình huống khi khách hàng gặp khó khăn nhất.

Tự đục vỡ xương, gây thương tích chính mình để trục lợi bảo hiểm hơn 6 tỷ đồng

(VNF) - Công an tỉnh Phú Thọ cho biết, vừa triệt phá đường dây tự đục vỡ xương khớp, hợp thức hoá hồ sơ bệnh án nhằm trục lợi bảo hiểm nhân thọ với số tiền hơn 6 tỷ đồng.

Bão chồng bão, doanh nghiệp bảo hiểm tổn thất thêm hàng trăm tỷ

(VNF) - Các doanh nghiệp bảo hiểm cho biết, khi còn đang giám định thiệt hại do cơn bão số 12 đã liên tiếp ghi nhận thêm tổn thất hàng trăm tỷ đồng do cơn bão số 13. Bão chồng bão khiến số tiền bồi thường ước hàng ngàn tỷ đồng.

Tỷ lệ bồi thường bảo hiểm bắt buộc xe máy thấp: Vì đâu nên nỗi?

(VNF) - Theo chuyên gia, nguyên nhân khiến có tỷ lệ bồi thường bảo hiểm bắt buộc xe máy rất thấp, người dân gần như không nhận được lợi ích đến từ cả 3 bên gồm: Cơ quan quản lý, người dân và doanh nghiệp bảo hiểm.

Nâng hạn mức giao dịch qua ví điện tử cá nhân lên 300 triệu đồng/tháng

(VNF) - Theo Thông tư 41/2025/TT-NHNN, tổng hạn mức giao dịch của một khách hàng tại một tổ chức cung ứng ví điện tử được phép tăng lên tối đa 300 triệu đồng/tháng đối với các giao dịch thanh toán một số dịch vụ thiết yếu.

Bảo hiểm xe máy bắt buộc: Có nên bỏ vì không hiệu quả?

(VNF) - Nhiều đại biểu quốc hội cho rằng, bảo hiểm xe máy bắt buộc khi triển khai thực tế không hiệu quả và đề xuất bỏ loại hình này.

Doanh nghiệp bảo hiểm thống kê thiệt hại hàng chục tỷ đồng do bão số 12

(VNF) - Các doanh nghiệp bảo hiểm ghi nhận thiệt hại chủ yếu ở nghiệp vụ xe cơ giới và tài sản kỹ thuật, với tổng giá trị bồi thường ước tính lên tới hàng chục tỷ đồng.

‘Đã tham gia bảo hiểm, khi đáo hạn rút tiền được ngay’

(VNF) - Trước ý kiến của nhiều đại biểu cho rằng, bảo hiểm “đóng tiền vào thì dễ, rút ra lại rất khó”, Phó Thủ tướng Hồ Đức Phớc cho rằng, ông đã từng tham gia bảo hiểm, khi đáo hạn muốn là rút tiền ra được ngay và các công ty phải trả tiền theo quy định.

Đối mặt nợ xấu lên đến 15%, công ty tài chính cắt giảm cho vay tiền mặt

(VNF) - Từ sau giai đoạn tăng trưởng nóng, các công ty tài chính tiêu dùng đã bước vào quá trình tái cấu trúc sâu rộng, giúp danh mục cho vay trở nên cân bằng hơn.

Ô tô ngập lũ tiền sửa chữa bằng 90% giá trị xe: Không bảo hiểm gần như mất trắng tài sản

(VNF) - Sau đợt mưa bão liên tiếp vừa qua, hàng loạt xe ô tô bị ngập nặng, gây ra thiệt hại nghiêm trọng. Đáng chú ý, có hồ sơ bồi thường cho thấy chi phí sửa chữa đã lên đến 90% giá trị chiếc xe, khiến nhiều chủ xe đứng trước nguy cơ mất trắng tài sản.

Nếu ‘cơm áo gạo tiền’ không phải là vấn đề, mối quan tâm lớn nhất của người Việt là gì?

(VNF) - Sự dịch chuyển mạnh mẽ của tầng lớp trung lưu tại Việt Nam đang mở ra một kỷ nguyên mới: người Việt không chỉ mong muốn “đủ sống”, mà còn khao khát nâng tầm chất lượng sống, bảo vệ thành quả và chuẩn bị vững vàng cho tương lai của thế hệ kế tiếp. Song song với đó, những khoảng trống bảo vệ ngày càng rõ nét, khi những rủi ro bất ngờ vẫn có thể ảnh hưởng đến kế hoạch tài chính tưởng chừng đã vững vàng.

Chậm đóng bảo hiểm xã hội sau 60 ngày có thể bị truy cứu trách nhiệm hình sự

(VNF) - Bảo hiểm xã hội Việt Nam cho biết, nếu người lao động chậm đóng bảo hiểm xã hội sau 60 ngày dù đã có văn bản đôn đốc sẽ bị coi là trốn đóng và hành vi này nặng nhất có thể bị truy cứu trách nhiệm hình sự.

Huế ngập sâu trong đêm: Ô tô tiền tỷ hư hại, bảo hiểm chi trả thế nào?

(VNF) - Nước lũ ở Huế lên quá nhanh khiến hàng trăm xe ô tô trong thành phố ngập qúa bánh xe, trong đó có rất nhiều phương tiện nước đã tràn vào trong xe, gây hư hỏng nặng.

Ghi nhận đúng và chi trả nhanh: Trải nghiệm 'niềm tin' cùng bảo hiểm qua thiên tai

(VNF) - Ông Lê Xuân Bách - Phó Tổng Giám đốc PTI cho rằng, việc các doanh nghiệp bảo hiểm nỗ lực trong việc nâng cao trải nghiệm khách hàng sau mỗi đợt thiên tai bão lũ cũng góp phần "neo" giữ niềm tin của người dân đối với bảo hiểm.

Thiệt hại trăm tỷ vì ngập lụt: Tiền bảo hiểm là nguồn vốn ‘cứu cánh' cho DN

(VNF) - Trước những thiệt hại nặng nề của nền kinh tế gây ra bởi bão lũ trong hơn một năm vừa qua, các công ty bảo hiểm cũng đã nhanh chóng xác minh tổn thất, chi trả bồi thường sớm giúp các doanh nghiệp có ngay nguồn tài chính để tái thiết sản xuất.

Đưa ví điện tử vào bảo hiểm tiền gửi: Người dùng có thêm 'lá chắn'

(VNF) - Việc đưa ví điện tử vào nội dung của Luật Bảo hiểm Tiền gửi được xem là bước cần thiết nhằm đảm bảo an toàn cho người dùng, trong bối cảnh giao dịch tài chính số ngày càng phổ biến.

Bảo hiểm: 'Cỗ máy' tích luỹ vốn an toàn và dài hạn cho nền kinh tế

(VNF) - Nếu muốn dòng vốn bảo hiểm thực sự trở thành một “trụ cột ổn định” của nền kinh tế, Việt Nam cần đi song hành trên cả hai hướng: mở rộng nền khách hàng tham gia bảo hiểm và nâng cấp môi trường đầu tư cho các doanh nghiệp bảo hiểm.

Tập đoàn Tài chính Manulife đạt thỏa thuận chuyển nhượng MVI Life tại Việt Nam cho Asahi Life

(VNF) - Sau khi giao dịch hoàn tất, Tập đoàn Tài chính sẽ tập trung trọn vẹn nguồn lực vào việc phục vụ khách hàng tại Việt Nam thông qua hoạt động kinh doanh cốt lõi tại Manulife Việt Nam.

Khảo sát tiến độ các dự án nhà ở xã hội xây dựng ở Đà Nẵng

(VNF) - Hàng loạt dự án nhà ở xã hội tại Đà Nẵng như An Trung 2, Đại Địa Bảo, Ecohome Hòa Hiệp… đang được đẩy nhanh tiến độ, cung cấp hàng nghìn căn hộ cho thị trường, đáp ứng nhu cầu an cư của người thu nhập thấp.