Rời LPBank, Bầu Thụy làm Quyền Tổng giám đốc Sacombank

(VNF) - Sau khi từ nhiệm tại LPBank, ông Nguyễn Đức Thụy chính thức đảm nhiệm vai trò Quyền Tổng giám đốc tại Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank).

"Thói quen thanh toán thay đổi do ảnh hưởng của dịch bệnh Covid-19 sẽ trở thành thói quen lâu dài", bà Đặng Tuyết Dung, Giám đốc Visa Việt Nam và Lào nhấn mạnh trong hội thảo chuyên đề "Phát triển ngân hàng thông minh trong tiến trình công nghiệp hoá, hiện đại hoá đến năm 2030, tầm nhìn đến năm 2045" tổ chức ngày 18/11.

Theo bà Dung, ít nhất 3 trong số 5 người tiêu dùng Việt Nam mang ít tiền mặt trong ví hơn, lý do chính là vì họ đã quen với việc thanh toán bằng thẻ và các phương thức không chạm. Lượng tiền mặt trong ví cũng giảm đối với ít nhất 65% người tiêu dùng, góp phần thúc đẩy việc sử dụng thẻ và thanh toán không chạm. Người tiêu dùng có xu hướng ưa thích thanh toán không tiền mặt, 78% sẽ tiếp tục sử dụng các phương thức thanh toán kỹ thuật số kể cả khi đại dịch kết thúc.

Thanh toán không dùng tiền mặt đang ngày càng phổ biến bởi những lợi thế không thể phủ nhận: giảm nguy cơ trộm cắp, ít rắc rối hơn và ngăn ngừa sự lây lan của mầm bệnh. Các cơ quan chính phủ giảm thiểu được giấy tờ, tiết kiệm được chi phí, linh hoạt và minh bạch hơn trong hoạt động. Trong khi đó, thanh toán không dùng tiền mặt giúp các doanh nghiệp dễ dự đoán dòng tiền hơn, giảm thiểu chi phí thanh toán, tăng cường bảo mật, kiểm soát tốt hơn các hoạt động... Những lợi ích này đã giúp thúc đẩy nhanh chóng quá trình chuyển đổi số ngành ngân hàng nói riêng cũng như toàn bộ nền kinh tế nói chung. Đặc biệt, theo dữ liệu mà Visa Việt Nam cung cấp, đại dịch Covid-19 đã thúc đẩy quá trình chuyển đổi số nhanh hơn 4 năm so với thông thường.

Đồng quan điểm với bà Dung, ông Phùng Duy Khương, Phó tổng giám đốc VPBank, cho rằng khách hàng sẽ tiếp tục sử dụng nhiều hơn nữa các sản phẩm số hóa và hành vi của khách hàng sẽ thay đổi vĩnh viễn sau đại dịch Covid-19.

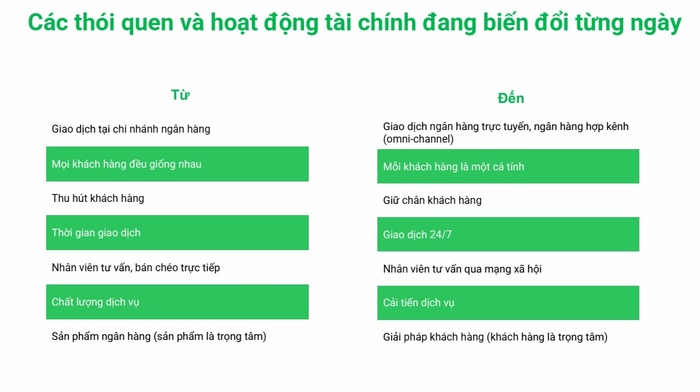

"Trước đây, khách hàng đến quầy giao dịch nhưng bây giờ sẽ đa kênh tiếp cận, ngân hàng không chỉ phục vụ khách hàng trong giờ hành chính nữa mà sẽ giao dịch 24/7. Cán bộ ngân hàng trước đây tư vấn, bán chéo sản phẩm tại quầy thì hiện nay thực hiện hành động này qua cuộc gọi video (video call), qua chat. Trước đây ngân hàng từ nội tại xây dựng ra sản phẩm, dịch vụ thì bây giờ là xây dựng giải pháp đáp ứng nhu cầu khách hàng", ông Khương nói.

Theo vị phó tổng giám đốc VPBank, xu hướng ngân hàng trong tương lai sẽ xoay quanh 3 trụ cột. Một là giải pháp ngân hàng phải thông minh, hai là phải tự động toàn diện, ba là phải cá nhân hóa. Để làm được việc đó, các ngân hàng bao gồm VPBank sẽ phải tập trung đầu tư xây dựng ứng dụng ngân hàng điện tử (banking app) để khách hàng có thể sử dụng để đáp ứng tất cả nhu cầu trong cuộc sống mà không cần ra chi nhánh, thậm chí không cần ra cây ATM.

"Ứng dụng ngân hàng điện tử có thể trở thành "siêu ứng dụng", trước đây thường chỉ đáp ứng nhu cầu thanh toán nhưng nay sẽ phải cung cấp đầy đủ giải pháp tài chính cho khách hàng, từ mở tài khoản, thẻ đến thực hiện các khoản vay, bảo hiểm hay các sản phẩm đầu tư. Không dừng lại ở đó, ứng dụng ngân hàng điện tử sẽ trở thành một sàn thương mại tích hợp các nền tảng đáp ứng tất cả nhu cầu của khách hàng", ông Khương nhấn mạnh.

Nêu ví dụ, Phó tống giảm đốc VPBank cho hay đầu tiên và cơ bản nhất là nhu cầu mở tài khoản ngân hàng có thẻ ghi nợ và được rút tiền ATM. Với hành lang pháp lý và công nghệ hiện nay, khách hàng hoàn toàn có thể mở tài khoản thanh toán trên ứng dụng ngân hàng điện tử thông qua giải pháp định danh khách hàng điện tử (eKYC). Ngay cả thẻ ghi nợ quốc tế và thẻ ghi nợ nội địa cũng sẽ được phát hành phi vật lý, khách hàng có thể chi tiêu ngay trên sàn thương mại điện tử và rút tiền thông qua QR Code.

Còn đối với thẻ tín dụng, trước đây để có một khoản vay tín chấp thì khách hàng phải hoàn thiện hồ sơ chứng từ chứng minh thu nhập, phải có chứng minh thư nhân dân/căn cước công dân và ngân hàng thực hiện các bước thẩm định thì hiện nay, các công nghệ đã cho phép ngân hàng mở thẻ tín dụng phi vật lý và xác thực thông qua eKYC.

"Phức tạp hơn là những sản phẩm tín dụng có thể chấp, có tài sản bảo đảm. Ví dụ vay mua xe ô tố, trước đây khách hàng có nhu cầu vay mua xe ô tô phải làm các thủ tục truyền thống và được phê duyệt nhanh nhất trong 1-1,5 ngày và giải ngân hàng trong khoảng 5-7 ngày. Tuy nhiên, tại VPBank đã cho phép khách hàng vay mua xe ô tô 100% số hóa chỉ trong vòng 10 phút. Khách hàng sẽ đến showroom chọn xe, chính người bán xe sẽ là người thu thập thông tin khách hàng, nhập thông tin lên ứng dụng của VPBank và chỉ trong vòng 20 phút, nhân viên ngân hàng sẽ gọi điện thoại cho khách hàng để xác nhận thông tin và phê duyệt, nhanh nhất chỉ mất 2 tiếng để có thể giải ngân", ông Khương nêu ví dụ.

Phức tạp hơn nữa là khi khách hàng mong muốn mua nhà. Theo lãnh đạo VPBank, quy trình truyền thống hiện nay là phải đi xem nhà, sau đó thu nhập đầy đủ thông tin chứng từ chứng minh thu nhập, tài sản bảo đảm... Quá trình này có thể mất tới 2 tuần. Tuy nhiên với giải pháp vay thế chấp ngân hàng online hiện nay, khách hàng có thể lựa chọn căn nhà mong muốn trong hệ sinh thái chủ đầu tư bất động sản mà ngân hàng có, sau đó nhập thông tin vay vốn lên ứng dụng; quy trình thẩm định sẽ được thực hiện hoàn toàn thông qua eKYC, video call, toàn bộ hồ sơ chứng từ được hoàn thiện trong tối đa 60 phút, bao gồm cả khâu thẩm định tài sản bảo đảm là căn nhà mà khách hàng muốn mua. Tổng cộng thời gian vay thế chấp mua nhà online chỉ mất 1 tuần trong khi trước đây nhanh nhất cũng phải mất 2 tuần.

Nếu khách hàng muốn đầu tư chứng khoán, mua bảo hiểm online thì ứng dụng ngân hàng cũng có thể đáp ứng được các nhu cầu này.

Trong bối cảnh chuyển đổi số ngành ngân hàng ngày càng diễn ra nhanh hơn, cơ quan quản lý cũng phải "chạy đua" trong việc thúc đẩy quá trình này. Phó thống đốc Ngân hàng Nhà nước Phạm Tiến Dũng cho biết trong thời gian tới, Ngân hàng Nhà nước sẽ tập trung thực hiện 5 giải pháp trọng tâm.

Thứ nhất là chuyển đổi nhận thức; chuẩn bị nguồn lực sẵn sàng cho hoạt động chuyển đổi số. Thứ hai, tiếp tục hoàn thiện khuôn khổ pháp lý tạo điều kiện thuận lợi quá trình chuyển đổi số. Thứ ba, phát triển hạ tầng số, kết nối, chia sẻ dữ liệu ngân hàng với dữ liệu ngành, lĩnh vực khác. Thứ tư, phát triển các mô hình ngân hàng số, ứng dụng công nghệ CMCN 4.0 để cung ứng sản phẩm, dịch vụ an toàn tiện lợi với chi phí thấp. Thứ năm, đảm bảo an toàn, an ninh mạng và bảo vệ quyền, lợi ích hợp pháp của khách hàng.

Không chỉ ngành ngân hàng mà chuyển đổi số, xây dựng mô hình ngân hàng số cần có sự tham gia, phối hợp tích cực từ các cơ quan, ban ngành, đơn vị liên quan, theo nhận định của Phó thống đốc Phạm Tiến Dũng.

(VNF) - Sau khi từ nhiệm tại LPBank, ông Nguyễn Đức Thụy chính thức đảm nhiệm vai trò Quyền Tổng giám đốc tại Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank).

(VNF) - Nghị định số 329/2025/NĐ-CP quy định hoạt động mua bán trái phiếu ngoại tệ ở nước ngoài của ngân hàng thương mại 100% vốn trong nước không vượt quá 7% vốn tự có.

(VNF) - Giá USD tự do hôm nay giảm khá mạnh, mất mốc 27.000 đồng/USD. Giá đồng bạc xanh tại các ngân hàng tăng, giảm trái chiều trong biên độ hẹp.

(VNF) - Lãi suất huy động tại các ngân hàng trong xu hướng đi lên, tới 9%/năm. Lợi nhuận ngành ngân hàng được dự báo phân hóa rõ nét trong năm 2026.

(VNF) - Lãi suất tiết kiệm cao nhất là 9% với điều kiện số tiền gửi lớn. Hàng loạt ngân hàng còn cộng thêm lãi suất, đẩy lãi suất huy động vượt mốc 8%/năm ở các kỳ hạn dài.

(VNF) - Hàng loạt ngân hàng phải tăng lãi suất huy động nhằm thu hút nguồn vốn trong dân. Các ngân hàng cũng đẩy mạnh giải ngân đáp ứng như cầu vốn mùa cao điểm cuối năm.

(VNF) - Trong bức tranh thực hiện Chương trình mục tiêu quốc gia giảm nghèo bền vững giai đoạn 2021–2025, tín dụng chính sách xã hội đang nổi lên như một công cụ kinh tế quan trọng tại Quảng Trị. Từ nguồn vốn ưu đãi của Nhà nước, hàng nghìn hộ nghèo, cận nghèo – đặc biệt ở vùng đồng bào dân tộc thiểu số – đã có điều kiện đầu tư sản xuất, tạo sinh kế ổn định và từng bước thoát nghèo bền vững.

(VNF) - Trong danh sách nhân sự trình ĐHĐCĐ bất thường năm 2025, NCB đồng thời giới thiệu các gương mặt mới ở cả HĐQT và ban kiểm soát với hai ứng viên lần đầu xuất hiện tại mỗi bộ phận.

(VNF) - Bức tranh thanh khoản có thể sớm cải thiện khi khu vực hộ kinh doanh và buôn bán dần thích nghi với các quy định thuế và hóa đơn điện tử mới, qua đó, quay trở lại gửi tiền vào hệ thống ngân hàng.

(VNF) - Theo ông Nguyễn Minh Tuấn, CEO AFA Capital, ngoài tăng lãi suất huy động, các ngân hàng quốc doanh sẽ phải đẩy mạnh bổ sung năng lực vốn thông qua tăng vốn điều lệ và gia tăng phát hành trái phiếu để có thêm dư địa cho vay.

(VNF) - Lãi suất bình quân liên ngân hàng VND trong phiên 17/12 tiếp tục giảm mạnh, kỳ hạn qua đêm giảm 3,01 điểm % so với mức đỉnh, về dưới 5%.

(VNF) - Nhiều ngân hàng thu phí với tài khoản không phát sinh giao dịch trong thời gian dài. Để tránh mất phí, khách nên rà soát và đóng các tài khoản không còn sử dụng.

(VNF) - Việc đưa toàn bộ đội hình T1 cùng huyền thoại Faker đến Hà Nội là dấu ấn lớn để VPBank tiếp cận và chinh phục hơn 30 triệu người chơi Liên Minh Huyền Thoại tại Việt Nam. Từ K-Pop đến eSports, VPBank đang chứng minh họ hiểu người trẻ, sống cùng văn hóa đại chúng và kiến tạo trải nghiệm chưa từng có.

(VNF) - Việc Big 4 ngân hàng tăng lãi suất tiết kiệm khiến cuộc đua huy động vốn của ngành ngân hàng thêm "nóng". Lãi suất được dự báo tiếp tục đi lên trong thời gian tới.

(VNF) - Thủ tướng yêu cầu Ngân hàng Nhà nước khẩn trương nghiên cứu, đánh giá và đề xuất thành lập sàn giao dịch vàng quốc gia, báo cáo Thường trực Chính phủ trước 20/12.

(VNF) - Trong bối cảnh biên lãi ròng (NIM) chịu áp lực thu hẹp, hoạt động thu hồi và xử lý nợ xấu đã đóng góp đáng kể vào tăng trưởng lợi nhuận của nhiều ngân hàng.

(VNF) - Năm 2025 đánh dấu một giai đoạn đầy biến động trên thị trường tiền tệ toàn cầu. Đồng USD, dù vẫn giữ vị thế trung tâm, đang chịu áp lực giảm mạnh, trong khi các đồng tiền thay thế như euro (EUR), nhân dân tệ (CNY), đô la Úc (AUD) và yen Nhật (JPY) ngày càng thu hút dòng vốn quốc tế.

(VNF) - Lãi suất liên ngân hàng bất ngờ giảm sâu ở các kỳ hạn chính trong phiên giao dịch ngày 16/12 sau khi tăng cao vào tuần trước.

(VNF) - Cả 4 ngân hàng quốc doanh đều đã tham gia đường đua tăng lãi suất huy động. Theo ông Trần Ngọc Báu, lãi suất cho vay tăng là điều khó tránh khỏi do các yếu tố cốt lõi về chi phí và bộ đệm của ngân hàng.

(VNF) - Theo Phó Vụ trưởng Vụ Tín dụng các ngành kinh tế - NHNN, Nghị định hỗ trợ lãi suất 2%/năm cho doanh nghiệp tư nhân, hộ kinh doanh và cá nhân thực hiện các dự án xanh, tuần hoàn, áp dụng tiêu chuẩn ESG dự kiến sẽ có hiệu lực vào đầu năm 2026.

(VNF) - Giá USD tự do hôm nay giảm mạnh, hạ tới 200 đồng, về mốc 27.000 đồng/USD. Giá đồng bạc xanh tại các ngân hàng cũng được điều chỉnh đi xuống.

(VNF) - Từ 1/1/2026, việc mở ví điện tử sẽ không còn là chuyện “điền vài dòng thông tin là xong”. Người dùng buộc phải quét khuôn mặt, căn cước công dân gắn chip để hệ thống nhận diện. Ngân hàng Nhà nước lựa chọn sinh trắc học như một “lớp cửa” an toàn hơn hơn để chặn lừa đảo là bước đi cần thiết. Nhưng đúng vào thời điểm đó, Luật Bảo vệ dữ liệu cá nhân 2025 bắt đầu có hiệu lực, đặt ra những yêu cầu rất ngặt nghèo về bảo vệ dữ liệu nhạy cảm. Một bên buộc phải thu thập nhiều hơn, một bên buộc phải giữ chặt hơn và câu hỏi lớn nhất là: những dữ liệu đó đang được ai giữ và ai chịu trách nhiệm nếu “tấm khiên” bị thủng?

(VNF) - Lãi suất huy động hiện lên tới 9%/năm tại một số ngân hàng. Mặt bằng lãi suất huy động cao hơn cũng giúp các ngân hàng tư nhân có lợi thế hơn trong thu hút tiền gửi so với các ngân hàng quốc doanh.

(VNF) - Vừa qua trong khuôn khổ Mastercard Customer Forum 2025, Ngân hàng Sài Gòn – Hà Nội (SHB) được vinh danh đồng thời ở hai hạng mục chiến lược dành cho sản phẩm thẻ tín dụng cá nhân và giải pháp thẻ tín dụng doanh nghiệp.

(VNF) - Ngân hàng Nhà nước chính thức vận hành hệ thống giải quyết thủ tục hành chính tập, cung cấp 32 dịch vụ công trực tuyến toàn trình.

(VNF) - Sau khi từ nhiệm tại LPBank, ông Nguyễn Đức Thụy chính thức đảm nhiệm vai trò Quyền Tổng giám đốc tại Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank).

(VNF) - Cầu Tứ Liên không chỉ là một công trình giao thông đơn thuần mà còn được xác định là mắt xích quan trọng trong quy hoạch mở rộng không gian đô thị Hà Nội về phía Bắc sông Hồng.