Loạt ngân hàng ngừng giao dịch bằng hộ chiếu từ ngày 1/1/2026

(VNF) - Những khách hàng chưa cập nhật giấy tờ hợp lệ sẽ bị ngừng các giao dịch rút tiền/ chuyển tiền trên toàn hệ thống ngân hàng.

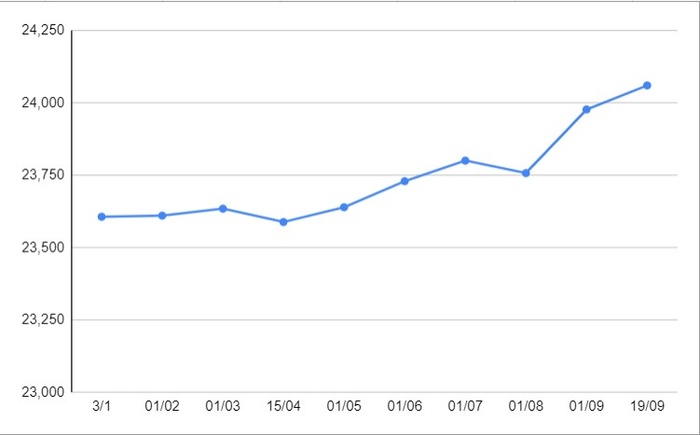

Tỷ giá trung tâm giữa đồng Việt Nam (VND) và đô la Mỹ (USD) hôm 11/9 lần đầu tiên vượt mốc 24.000 đồng. Tỷ giá trung tâm đến ngày 25/9 đã tăng lên 24.076 đồng/USD, cao nhất từ trước đến nay. Giá bán USD tại Sở Giao dịch Ngân hàng Nhà nước (NHNN) cũng tăng cao. Ngày 25/9, giá bán USD tại Sở Giao dịch đã lên 25.229 đồng/USD.

Tại các ngân hàng thương mại, tỷ giá VND/USD tăng mạnh từ đầu tháng 8. Giá bán USD tại hầu hết ngân hàng đều vượt qua mốc 24.500 đồng, thậm chí tiến sát 24.600 đồng. Tính từ đầu năm đến nay, giá USD tại các ngân hàng đã tăng khoảng 800 đồng, tương đương 3,3%.

Trên thị trường chợ đen, giá USD ngày 25/9 được mua - bán ở quanh mức 24.320 - 24.400 đồng, tăng khoảng 170 đồng so với 1 tuần trước.

Tỷ giá USD trong nước đang chịu nhiều áp lực trong bối cảnh chỉ số DXY (thước đo sức mạnh của đồng bạc xanh với rổ 6 đồng tiền chủ chốt) đã bước sang tuần tăng điểm thứ 10 liên tiếp - nhịp tăng dài nhất trong nhiều năm trở lại đây.

Theo các chuyên gia, việc Cục Dự trữ liên bang Mỹ (Fed) gia tăng khả năng tăng lãi suất điều hành và lợi suất trái phiếu chính phủ Mỹ tăng cao là những nguyên nhân khiến chỉ số DXY khó có thể giảm xuống. Chỉ số DXY vào ngày 25/9 đã leo lên mức 106 điểm, mức cao nhất trong 6,5 tháng qua.

Trong báo cáo thị trường tiền tệ mới đây, Chứng khoán MB (MBS) dự báo nếu Fed tiếp tục tăng lãi suất thêm 0,25 điểm % nữa trong tháng 11 thì tỷ giá có thể dao động trong khoảng 24.300 - 24.500 đồng/USD trong những tháng cuối năm.

Các chuyên gia cũng nhìn nhận, tỷ giá “nổi sóng” thời gian gần đây không chỉ do USD tăng giá trở lại trên thị trường quốc tế. Việc NHNN duy trì chính sách tiền tệ nới lỏng, ngược lại với chính sách tiền tệ thắt chặt tại Mỹ là một trong những nguyên nhân gây áp lực cho tỷ giá VND/USD.

MBS cho biết giá trị của đồng USD tăng mạnh là nguyên nhân chính dẫn đến mức tăng của tỷ giá VND/USD trong thời gian qua. Các nhà đầu tư đang lo ngại sự phân cực ngày càng lớn giữa chính sách tiền tệ của Mỹ và ngân hàng trung ương của các nước khu vực châu Á, mà đại diện là Trung Quốc, Nhật Bản,… nên chuyển sự chú ý sang đồng USD. Điều này đã khiến chỉ số sức mạnh DXY index tăng liên tục trong 3 tháng gần đây và vượt mốc 105 điểm.

Tính từ tháng 5/2022 đến nay, Cục Dự trữ liên bang Mỹ (Fed) đã 11 lần tăng lãi suất và dự đoán sẽ tiếp tục tăng trong thời gian tới. Vào tuần trước, chủ tịch Fed khu vực Boston, ông Susan Collins đã lên tiếng cảnh báo rằng “chắc chắn sẽ không thể tránh khỏi” một đợt tăng lãi suất tiếp theo trong năm nay.

Ở chiều ngược lại, Ngân hàng Nhà nước lại liên tục hạ lãi suất xuống thấp với 4 đợt điều chỉnh lãi suất giảm từ 0,5% - 2,0%. Chính vì thế, tình trạng đồng VND giảm giá so với đồng USD đã diễn ra trong nhiều tháng qua.

Theo các chuyên gia, nguy cơ tỷ giá cuối năm từ việc Fed tăng lãi suất là có. Nhưng bối cảnh năm nay rất khác, tỷ giá được nhiều yếu tố hỗ trợ và NHNN đã có sự chuẩn bị để đối phó với tình hình. Vì vậy, rủi ro về tỷ giá được nhận định là không quá lớn như năm ngoái.

NHNN vẫn có một số yếu tố hỗ trợ để ổn định tỷ giá, bao gồm: Thặng dư thương mại duy trì ở mức cao, FDI và kiều hối tích cực và các thỏa thuận bán cổ phần cho nhà đầu tư nước ngoài dự kiến thực hiện trong nửa cuối năm 2023 sẽ làm tăng nguồn cung ngoại tệ.

Ông Trần Ngọc Báu, CEO của WiGroup, cho hay, tỷ giá tăng nằm trong dự liệu của NHNN và khả năng tăng nóng như cuối năm 2022 sẽ không xảy ra.

TS. Cấn Văn Lực, Thành viên Hội đồng tư vấn chính sách Tài chính - Tiền tệ Quốc gia cho rằng, động thái tăng lãi suất vào tháng 11 của Fed có thể sẽ gây biến động tỷ giá nhưng sẽ không quá lớn bởi thị trường đã dự đoán được trước. NHNN đã có sự chuẩn bị và trong tình thế rất chủ động, không bị bất ngờ.

NHNN bắt đầu sử dụng công cụ mạnh

Tỷ giá diễn biến tăng nóng sẽ làm tăng nghĩa vụ nợ, đặc biệt là đối với khu vực tư nhân. Đồng thời, yếu tố này làm tăng giá nguyên liệu đầu vào cho sản xuất và hàng tiêu dùng nhập khẩu, từ đó gia tăng áp lực lên lạm phát trong nước.

Ông Nguyễn Việt Hùng, phụ trách tài chính kế toán của CTCP Cơ khí Đông Anh thừa nhận mặc dù được giảm lãi suất nhưng trong thời gian qua, công ty vẫn phải đối mặt với nhiều vấn đề khó khăn, trong đó có tỷ giá biến động lớn.

Ông Hùng cho biết, mỗi lần giảm lãi suất thì tỷ giá lại tăng, ảnh hưởng trực tiếp đến các doanh nghiệp, nhất là các doanh nghiệp khập khẩu. Chính vì thế, bên cạnh việc duy trì mặt bằng lãi suất thấp trong thời gian dài, đại diện CTCP Cơ khí Đông Anh cũng mong muốn Ngân hàng Nhà nước có biện pháp để ổn định tỷ giá.

Rất nhiều các doanh nghiệp hoạt động trong lĩnh vực dệt may, da giày, hoa quả đều đang gặp khó với biến động của USD… Tỷ giá bị đẩy lên cao khiến các doanh nghiệp phải bỏ thêm chi phí để nhập khẩu máy móc, thiết bị và nguyên liệu, từ đó khiến lợi nhuận của doanh nghiệp bị giảm sút đáng kể.

Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng thừa nhận điều hành tỷ giá là bài toán rất khó. “Lãi suất giảm thì đương nhiên tỷ giá tăng, về mặt kinh tế học là như vậy. Do đó, điều hành tỷ giá cần phải có sự hài hòa trên góc độ tổng thể nền kinh tế. Tỷ giá tăng thì được lợi cho các doanh nghiệp xuất khẩu, nhưng sản xuất trong nước phụ thuộc rất nhiều vào nhập khẩu, tỷ lệ nhập khẩu/GDP gần 100%. Như vậy, khi tỷ giá tăng, các doanh nghiệp nhập khẩu sẽ khó khăn”.

Phó Thống Đốc đào Minh Tú cũng đồng tình: “Lãi suất có quan hệ biện chứng với tỷ giá. Nếu lãi suất giảm thấp thì khả năng tỷ giá sẽ lại bùng lên. Chính vì thế phải tìm được điểm cân bằng giữa lãi suất và tỷ giá”.

Tuy nhiên, theo nhân định của MBS, một vài yếu tố vĩ mô tích cực như dòng vốn FDI tăng tới 24% trong tháng 8, thăng dư thương mại 8 tháng năm 2023 ước đạt 20.1 tỷ USD, … sẽ góp phần “trung hòa” áp lực tăng giá tỷ giá vào cuối năm.

Chưa kể, chu kỳ tăng lãi suất của Fed cũng đã đi đến hồi kết. Ông Jennifer McKeown, nhà kinh tế trưởng toàn cầu tại Capital Economics, cho biết chu kỳ thắt chặt tiền tệ sẽ sớm kết thúc. Bloomberg Economics ước tính mức lãi suất cao nhất toàn cầu sẽ là khoảng 6% trong quý III năm nay và đến cuối năm 2024, mức lãi suất cao nhất sẽ giảm xuống còn 4,9%/năm.

MBS dự báo tỷ giá VND/USD có thể dao động trong khoảng 24.300 - 24.500 VND/USD trong những tháng cuối năm, với giả định FED sẽ tiếp tục tăng lãi suất thêm 25 điểm cơ bản nữa trong tháng 11 tới.

Bộ phận Nghiên cứu kinh tế và thị trường toàn cầu của Ngân hàng UOB cũng đưa ra dự báo rằng tỷ giá USD/VND sẽ tiếp tục duy trì ở mức cao trong quý IV/23 trước khi giảm xuống mức thấp hơn kể từ quý I/2024. Dự báo tỷ giá USD/VND cập nhật của UOB là 24.500 trong quý IV/2023, 24.000 trong quý I/2024, 23.800 trong quý II/2024 và 23.600 trong quý III/2024.

Sau cuộc họp của Fed, thị trường tiền tệ Việt Nam cũng ghi nhận một diễn biến đáng chú ý khi NHNN đã mở lại kênh hút tiền qua kênh tín phiếu sau hơn 6 tháng tạm dừng. Trong 3 phiên giao dịch gần đây, NHNN đã hút ròng gần 30.000 tỷ ra khỏi hệ thống ngân hàng thông qua kênh tín phiếu.

Việc NHNN phát hành tín phiếu, hút tiền về được giới tài chính đánh giá là tín hiệu rất rõ ràng về việc NHNN sẵn sàng sử dụng các công cụ để điều tiết vĩ mô, ổn định tỷ giá trong bối cảnh thanh khoản hệ thống dư thừa, lãi suất liên ngân hàng và lãi suất huy động đều xuống thấp lịch sử.

Theo chuyên gia kinh tế Đinh Trọng Thịnh, mục tiêu phát hành tín phiếu của NHNN chủ yếu là hút tiền trên thị trường trong bối cảnh đang thừa tiền, không cho vay ra được.

Việt Nam đang thực hiện việc hạ lãi suất, tăng đầu tư công, giảm thuế VAT... những điều này làm cho chính sách tiền tệ mở rộng nhanh chóng, do đó lượng tiền trên thị trường rất nhiều. Ngoài việc bơm hút tiền bình thường ra, việc phát hành tín phiếu cũng là một trong những cách để NHNN rút bớt tiền trong xã hội.

Theo chuyên gia phân tích của Yuanta Việt Nam, tăng lãi suất, bán USD hoặc hút tiền đồng về là ba giải pháp mà nhà điều hành có thể cân nhắc sử dụng để hạ nhiệt tỷ giá. Tuy nhiên, việc hút bớt tiền đồng sẽ được nhà điều hành ưu tiên lựa chọn trong bối cảnh hiện tại.

(VNF) - Những khách hàng chưa cập nhật giấy tờ hợp lệ sẽ bị ngừng các giao dịch rút tiền/ chuyển tiền trên toàn hệ thống ngân hàng.

(VNF) - Giá USD tự do hôm nay giảm khá mạnh, mất mốc 27.000 đồng/USD. Giá đồng bạc xanh tại các ngân hàng tăng, giảm trái chiều trong biên độ hẹp.

(VNF) - Lãi suất huy động tại các ngân hàng trong xu hướng đi lên, tới 9%/năm. Lợi nhuận ngành ngân hàng được dự báo phân hóa rõ nét trong năm 2026.

(VNF) - Lãi suất tiết kiệm cao nhất là 9% với điều kiện số tiền gửi lớn. Hàng loạt ngân hàng còn cộng thêm lãi suất, đẩy lãi suất huy động vượt mốc 8%/năm ở các kỳ hạn dài.

(VNF) - Hàng loạt ngân hàng phải tăng lãi suất huy động nhằm thu hút nguồn vốn trong dân. Các ngân hàng cũng đẩy mạnh giải ngân đáp ứng như cầu vốn mùa cao điểm cuối năm.

(VNF) - Trong bức tranh thực hiện Chương trình mục tiêu quốc gia giảm nghèo bền vững giai đoạn 2021–2025, tín dụng chính sách xã hội đang nổi lên như một công cụ kinh tế quan trọng tại Quảng Trị. Từ nguồn vốn ưu đãi của Nhà nước, hàng nghìn hộ nghèo, cận nghèo – đặc biệt ở vùng đồng bào dân tộc thiểu số – đã có điều kiện đầu tư sản xuất, tạo sinh kế ổn định và từng bước thoát nghèo bền vững.

(VNF) - Trong danh sách nhân sự trình ĐHĐCĐ bất thường năm 2025, NCB đồng thời giới thiệu các gương mặt mới ở cả HĐQT và ban kiểm soát với hai ứng viên lần đầu xuất hiện tại mỗi bộ phận.

(VNF) - Bức tranh thanh khoản có thể sớm cải thiện khi khu vực hộ kinh doanh và buôn bán dần thích nghi với các quy định thuế và hóa đơn điện tử mới, qua đó, quay trở lại gửi tiền vào hệ thống ngân hàng.

(VNF) - Theo ông Nguyễn Minh Tuấn, CEO AFA Capital, ngoài tăng lãi suất huy động, các ngân hàng quốc doanh sẽ phải đẩy mạnh bổ sung năng lực vốn thông qua tăng vốn điều lệ và gia tăng phát hành trái phiếu để có thêm dư địa cho vay.

(VNF) - Lãi suất bình quân liên ngân hàng VND trong phiên 17/12 tiếp tục giảm mạnh, kỳ hạn qua đêm giảm 3,01 điểm % so với mức đỉnh, về dưới 5%.

(VNF) - Nhiều ngân hàng thu phí với tài khoản không phát sinh giao dịch trong thời gian dài. Để tránh mất phí, khách nên rà soát và đóng các tài khoản không còn sử dụng.

(VNF) - Việc đưa toàn bộ đội hình T1 cùng huyền thoại Faker đến Hà Nội là dấu ấn lớn để VPBank tiếp cận và chinh phục hơn 30 triệu người chơi Liên Minh Huyền Thoại tại Việt Nam. Từ K-Pop đến eSports, VPBank đang chứng minh họ hiểu người trẻ, sống cùng văn hóa đại chúng và kiến tạo trải nghiệm chưa từng có.

(VNF) - Việc Big 4 ngân hàng tăng lãi suất tiết kiệm khiến cuộc đua huy động vốn của ngành ngân hàng thêm "nóng". Lãi suất được dự báo tiếp tục đi lên trong thời gian tới.

(VNF) - Thủ tướng yêu cầu Ngân hàng Nhà nước khẩn trương nghiên cứu, đánh giá và đề xuất thành lập sàn giao dịch vàng quốc gia, báo cáo Thường trực Chính phủ trước 20/12.

(VNF) - Trong bối cảnh biên lãi ròng (NIM) chịu áp lực thu hẹp, hoạt động thu hồi và xử lý nợ xấu đã đóng góp đáng kể vào tăng trưởng lợi nhuận của nhiều ngân hàng.

(VNF) - Năm 2025 đánh dấu một giai đoạn đầy biến động trên thị trường tiền tệ toàn cầu. Đồng USD, dù vẫn giữ vị thế trung tâm, đang chịu áp lực giảm mạnh, trong khi các đồng tiền thay thế như euro (EUR), nhân dân tệ (CNY), đô la Úc (AUD) và yen Nhật (JPY) ngày càng thu hút dòng vốn quốc tế.

(VNF) - Lãi suất liên ngân hàng bất ngờ giảm sâu ở các kỳ hạn chính trong phiên giao dịch ngày 16/12 sau khi tăng cao vào tuần trước.

(VNF) - Cả 4 ngân hàng quốc doanh đều đã tham gia đường đua tăng lãi suất huy động. Theo ông Trần Ngọc Báu, lãi suất cho vay tăng là điều khó tránh khỏi do các yếu tố cốt lõi về chi phí và bộ đệm của ngân hàng.

(VNF) - Theo Phó Vụ trưởng Vụ Tín dụng các ngành kinh tế - NHNN, Nghị định hỗ trợ lãi suất 2%/năm cho doanh nghiệp tư nhân, hộ kinh doanh và cá nhân thực hiện các dự án xanh, tuần hoàn, áp dụng tiêu chuẩn ESG dự kiến sẽ có hiệu lực vào đầu năm 2026.

(VNF) - Giá USD tự do hôm nay giảm mạnh, hạ tới 200 đồng, về mốc 27.000 đồng/USD. Giá đồng bạc xanh tại các ngân hàng cũng được điều chỉnh đi xuống.

(VNF) - Từ 1/1/2026, việc mở ví điện tử sẽ không còn là chuyện “điền vài dòng thông tin là xong”. Người dùng buộc phải quét khuôn mặt, căn cước công dân gắn chip để hệ thống nhận diện. Ngân hàng Nhà nước lựa chọn sinh trắc học như một “lớp cửa” an toàn hơn hơn để chặn lừa đảo là bước đi cần thiết. Nhưng đúng vào thời điểm đó, Luật Bảo vệ dữ liệu cá nhân 2025 bắt đầu có hiệu lực, đặt ra những yêu cầu rất ngặt nghèo về bảo vệ dữ liệu nhạy cảm. Một bên buộc phải thu thập nhiều hơn, một bên buộc phải giữ chặt hơn và câu hỏi lớn nhất là: những dữ liệu đó đang được ai giữ và ai chịu trách nhiệm nếu “tấm khiên” bị thủng?

(VNF) - Lãi suất huy động hiện lên tới 9%/năm tại một số ngân hàng. Mặt bằng lãi suất huy động cao hơn cũng giúp các ngân hàng tư nhân có lợi thế hơn trong thu hút tiền gửi so với các ngân hàng quốc doanh.

(VNF) - Vừa qua trong khuôn khổ Mastercard Customer Forum 2025, Ngân hàng Sài Gòn – Hà Nội (SHB) được vinh danh đồng thời ở hai hạng mục chiến lược dành cho sản phẩm thẻ tín dụng cá nhân và giải pháp thẻ tín dụng doanh nghiệp.

(VNF) - Ngân hàng Nhà nước chính thức vận hành hệ thống giải quyết thủ tục hành chính tập, cung cấp 32 dịch vụ công trực tuyến toàn trình.

(VNF) - Thực hiện chỉ đạo của Chính phủ, Ngân hàng Nhà nước về triển khai gói tín dụng 500.000 tỷ đồng ưu tiên lĩnh vực hạ tầng và công nghệ, tiếp tục đồng hành cùng cộng đồng doanh nghiệp trong tiến trình chuyển đổi số và phát triển hạ tầng bền vững, Agribank tiên phong triển khai Chương trình tín dụng ưu đãi dành cho khách hàng doanh nghiệp đầu tư hạ tầng, công nghệ số, với tổng quy mô lên tới 60.000 tỷ đồng, lãi suất ưu đãi giảm đến 1,5%/năm áp dụng đến hết 31/12/2030.

(VNF) - Những khách hàng chưa cập nhật giấy tờ hợp lệ sẽ bị ngừng các giao dịch rút tiền/ chuyển tiền trên toàn hệ thống ngân hàng.

(VNF) - Cầu Tứ Liên không chỉ là một công trình giao thông đơn thuần mà còn được xác định là mắt xích quan trọng trong quy hoạch mở rộng không gian đô thị Hà Nội về phía Bắc sông Hồng.