Lãi suất OMO bất ngờ tăng mạnh sau hơn 14 tháng đứng yên

(VNF) - Lãi suất OMO vừa bất ngờ được điều chỉnh tăng thêm 0,5 điểm phần trăm, từ 4%/năm lên 4,5%/năm, sau hơn 14 tháng đứng yên.

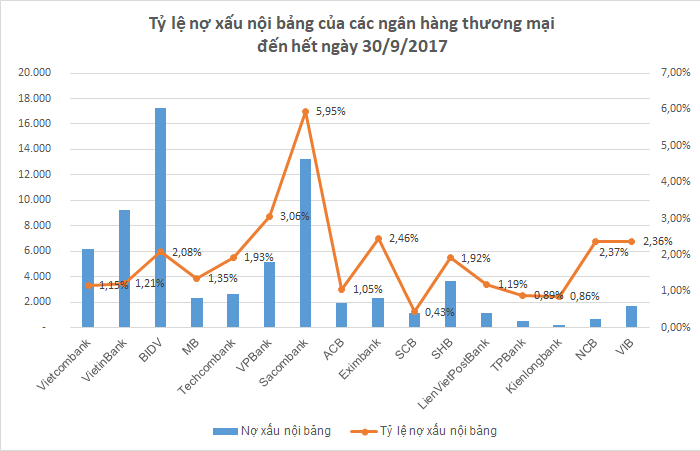

Giữ ngôi vương trong nhóm ngân hàng "đẹp ngoài, đẹp cả trong", như thường lệ, vẫn là Vietcombank. Nợ xấu nội bảng tại ngân hàng này chỉ ở mức 1,15% trong khi không có nợ xấu ngoại bảng, bởi năm nay, Vietcombank đã mua lại toàn bộ nợ xấu tại VAMC.

Cùng với Vietcombank, "ông lớn" VietinBank cũng trong nhóm ngân hàng "sạch" khi duy trì nợ xấu nội bảng ở mức thấp 1,21%. Nếu tính cả nợ xấu tại VAMC, tỷ lệ nợ xấu vẫn chỉ ở mức khoảng 1,6%, thấp hơn nhiều so với ngưỡng quy định 3% của Ngân hàng Nhà nước.

Ngân hàng Quân đội (MB), "ông lớn" lai nhà nước – tư nhân tiếp tục giữ tiếng là ngân hàng "sạch" với nợ xấu nội bảng ở mức 1,35%. Dù không công bố nợ xấu mới nhất tại VAMC nhưng theo ước tính, tỷ lệ nợ xấu cả nội bảng và ngoại bảng của MB hiện chỉ nhỉnh hơn 2%.

Khá đáng chú ý trong danh sách ngân hàng "sạch" là Techcombank. Ngân hàng này 2 năm trở lại đây nổi lên như là một điểm nóng trong số các ngân hàng thương mại khi xét về tốc độ tăng trưởng lợi nhuận. Ngay trong 9 tháng đầu năm nay, lợi nhuận trước thuế của Techcombank lên đến 4.840 tỷ đồng, tăng tới 69% so với cùng kỳ năm ngoái, cao hơn cả người đàn anh MB (dù tốc độ tăng trưởng lợi nhuận của MB 9 tháng đầu năm nay cũng rất cao, ở mức 44%) và chỉ "chịu thua" bộ ba Vietcombank, VietinBank, BIDV và "ông lớn mới nổi" VPBank.

Cùng với Vietcombank, Techcombank hiện cũng sạch nợ tại VAMC. Tỷ lệ nợ xấu hiện chỉ ở mức 1,93%. Ngân hàng này cũng đang ghìm cương tín dụng khi đưa dư nợ tín dụng giảm 5.244 tỷ đồng sau 9 tháng, tương đương mức giảm 3,7% so với hồi đầu năm, như là một động thái kiểm soát chặt nợ xấu sau 2 năm tăng trưởng rất mạnh.

LienVietPostBank, "ngôi sao mới" trong hệ thống ngân hàng với tốc độ tăng trưởng lợi nhuận lên đến 66% trong 9 tháng đầu năm, nợ xấu vẫn đang trong trạng thái "đẹp ngoài, đẹp trong" với tổng tỷ lệ nợ xấu hiện ở mức 2,31%.

Với ACB và TPBank, cùng từng trải qua "thời kỳ đen tối" nhưng nay, 2 ngân hàng này đã nhẹ bước khi tỷ lệ nợ xấu nội bảng giữ ở mức rất thấp 1,05% và 0,89%. Nếu tính cả nợ xấu tại VAMC, tỷ lệ nợ xấu vẫn chỉ ở mức dưới 2%.

Còn với "tân binh" sàn UPCoM Kienlongbank, dù lợi nhuận không cao, chỉ đạt 153 tỷ đồng trong 9 tháng đầu năm nay nhưng điểm sáng với ngân hàng này là tình hình tài chính lành mạnh khi tỷ lệ nợ xấu cả nội bảng và ngoại bảng hiện chỉ ở mức 1,96%.

Nếu xét về tỷ lệ nợ xấu nội bảng, VPBank và Sacombank là 2 ngân hàng duy nhất "vượt trần" 3% của Ngân hàng Nhà nước, lần lượt ở mức 3,06% và 5,95%, tuy nhiên giữa 2 ngân hàng này có những sự khác biệt căn bản.

Với VPBank, ngân hàng này có đặc thù hoạt động rất mạnh trong lĩnh vực tín dụng tiêu dùng. Hiện dư nợ tín dụng tiêu dùng của công ty con FE Credit chiếm tới 1/4 tổng dư nợ tín dụng của VPBank, theo báo cáo tài chính hợp nhất quý III/2017. Trong khi đó, trần nợ xấu 3% chỉ áp dụng với các ngân hàng thương mại.

Nếu xét riêng Ngân hàng mẹ, nợ xấu nội bảng của VPBank đang dưới ngưỡng 3%, ở mức 2,6%. Tuy vậy, nếu tính cả nợ xấu tại VAMC, tỷ lệ nợ xấu của Ngân hàng mẹ - VPBank vẫn vượt 3%, ở mức 5,21%.

Với Sacombank, tỷ lệ nợ xấu thực tế hiện cao hơn nhiều con số 5,95%, ước tính khoảng trên 20% nếu tính cả nợ xấu tại VAMC và là quán quân nợ xấu trong ngành ngân hàng.

Tiệm cận với Sacombank là đàn em Ngân hàng Quốc dân (NCB). Là trường hợp duy nhất trong nhóm 9 ngân hàng yếu kém khi quyết định tự tái cơ cấu, đến nay, tỷ lệ nợ xấu cả nội bảng và ngoại bảng của ngân hàng này vẫn ở mức rất cao, khoảng 20%.

Cũng là trường hợp trong nhóm 9 ngân hàng yếu kém, Ngân hàng Sài Gòn (SCB) hiện nay hình thành từ sự hợp nhất của 3 ngân hàng yếu kém trước đó là SCB, Ficombank và TinNghiaBank. Việc hợp nhất này dường như chỉ làm tăng quy mô và bù trừ mức độ nợ xấu giữa 3 ngân hàng chứ không tạo ra chuyển biến. Nợ xấu của SCB nếu tính cả nợ xấu tại VAMC đang ở mức khá cao, khoảng trên 7%. Đó là chưa kể đến các khoản nợ tiềm ẩn khổng lồ trong các khoản phải thu và lãi dự thu.

Cũng liên quan đến ngân hàng yếu kém, Habubank sau khi sáp nhập vào SHB một mặt giúp gia tăng nội lực cho SHB nhưng mặt khác lại đem về cho SHB khoản nợ xấu không nhỏ. Nếu tính cả nợ xấu tại VAMC, tỷ lệ nợ xấu của SHB hiện ở mức khoảng 4,8%. Sở dĩ SHB vẫn để nợ xấu thực tế vượt trần 3%, không hẳn là vì ngân hàng này không có đủ tiềm lực để trích lập dự phòng, mà bởi SHB được phép giãn thời gian trích lập dự phòng đến tận năm 2024 theo đề án sáp nhập Habubank.

Ở một trường hợp khác, "ông lớn" BIDV 9 tháng đầu năm nay báo lãi trước thuế 5.555 tỷ đồng, giảm nhẹ khoảng 200 tỷ so với cùng kỳ năm ngoái do tăng mạnh trích lập dự phòng nhằm xử lý nợ xấu hậu sáp nhập MHB. Với cường độ trích lập dự phòng như hiện nay, BIDV nhiều khả năng sẽ sớm đưa tổng tỷ lệ nợ xấu (cả nội bảng và ngoại bảng) về dưới 3%, bởi hiện tỷ lệ này dù vượt ngưỡng 3% nhưng không quá xa, hiện ở mức dưới 3,5%.

Trường hợp khá đáng chú ý trong danh sách vượt trần nợ xấu là VIB. Dù khá tích cực trong việc mua lại nợ xấu từ VAMC nhưng tổng tỷ lệ nợ xấu của tân binh UPCoM này hiện vẫn ở mức 3,83%.

Còn lại, với Eximbank, ngân hàng này vẫn đang giữ tỷ lệ nợ xấu "bề ngoài" dưới ngưỡng 3%, nhưng nếu xét thêm cả nợ xấu tại VAMC, tỷ lệ này là 7,08%.

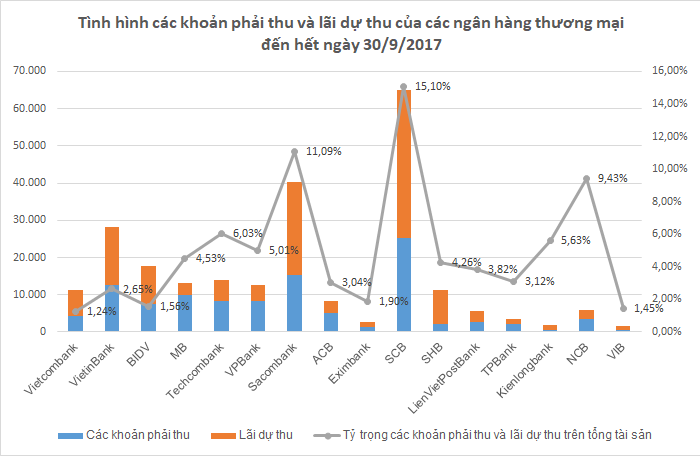

Lãi dự thu, hay đầy đủ hơn là các khoản phải thu và lãi dự thu, vốn là các khoản tài chính bình thường mà bất cứ ngân hàng thương mại nào cũng có. Tuy nhiên, không ít các ngân hàng đang lợi dụng các khoản này để giấu nợ xấu, báo lãi ảo.

SCB là trường hợp rất điển hình. Tổng các khoản phải thu và lãi dự thu của ngân hàng này hiện đang ở mức cao nhất ngành ngân hàng xét về cả giá trị tuyệt đối lẫn tương đối.

Về giá trị tuyệt đối, quy mô các khoản phải thu và lãi dự thu của SCB hiện lên đến 64.906 tỷ đồng, tăng hơn 8.300 tỷ đồng sau 9 tháng. Về giá trị tương đối, các khoản phải thu và lãi dự thu hiện chiếm đến 15,1% tổng tài sản của SCB.

Xếp sau SCB là Sacombank. Các khoản phải thu và lãi dự thu của Sacombank đang ở mức 40.306 tỷ đồng, chiếm 11,09% tổng tài sản. Tiếp đến là NCB, các khoản phải thu và lãi dự thu của ngân hàng này hiện chiếm tới 9,43% tổng tài sản.

Cả 3 trường hợp trên đều sở hữu tổng tỷ lệ nợ xấu vượt xa ngưỡng 3% của Ngân hàng Nhà nước, với Sacombank và NCB là khoảng 20%, trong khi với SCB là trên 7%. Việc tỷ lệ các khoản phải thu và lãi dự thu cao đột biến là dấu hiệu cho thấy tình hình nợ xấu của 3 ngân hàng này thậm chí còn xấu hơn cả tính toán nội, ngoại bảng.

Hầu hết các trường hợp còn lại, tỷ lệ các khoản phải thu và lãi dự thu trên tổng tài sản đều giữ ở ngưỡng ko đột biến. Cao nhất, trên 6%, là trường hợp của Techcombank. Như trên, Techcombank hiện đang sạch nợ tại VAMC và có tỷ lệ nợ xấu ở mức khá thấp 1,93%. Kể cả khi các khoản phải thu và lãi dự thu của ngân hàng này có hàm chứa nợ xấu tiềm ẩn thì nếu ghi nhận đầy đủ, nhiều khả năng tỷ lệ nợ xấu thực tế của Techcombank vẫn dưới 3%.

(VNF) - Lãi suất OMO vừa bất ngờ được điều chỉnh tăng thêm 0,5 điểm phần trăm, từ 4%/năm lên 4,5%/năm, sau hơn 14 tháng đứng yên.

(VNF) - Chương trình “Du lịch năm châu cùng ngoại hối Eximbank – Mùa 3” đã chính thức khép lại khi tất cả 12 giải thưởng của chương trình đã tìm được chủ nhân của mình.

(VNF) - Theo bà Nguyễn Chu Kim Yến - Co-founder Fidey Việt Nam, không phải ngẫu nhiên mà ngân hàng cho khách vay không lãi trong 45 ngày. Cơ chế này được thiết kế để thu lãi từ những người trả trễ hoặc thiếu kỷ luật. Vì vậy, người dùng cần hiểu rõ nguyên tắc vận hành của thẻ tín dụng để tránh rơi vào bẫy tài chính.

(VNF) - PGS.TS Nguyễn Hữu Huân đánh giá việc lãi suất tăng ngay cả khi NHNN vẫn duy trì một lượng thanh khoản khá dồi dào cho hệ thống là biểu hiện của một nền kinh tế đang “ấm” lên rõ rệt.

(VNF) - Theo đại biểu Nguyễn Thị Việt Nga (Hải Phòng), NHNN cần báo cáo về việc tình trạng sở hữu chéo, thao túng ngân hàng đã được khắc phục thực chất đến đâu.

(VNF) - Giá USD tự do tiếp đà giảm mạnh từ đầu tuần. Chỉ trong 3 phiên, giá USD trên thị trường "chợ đen" đã bốc hơi hơn 300 đồng.

(VNF) - Một khi được nâng hạng, thị trường chứng khoán trong nước có thể thu hút hàng tỷ USD từ các quỹ đầu tư thụ động và chủ động trên toàn cầu. Trong bối cảnh đó, nhóm cổ phiếu ngân hàng – vốn chiếm tỷ trọng lớn, thanh khoản cao – được kỳ vọng là nhóm ngành hưởng lợi đầu tiên.

(VNF) - Trong thế giới kinh doanh không ngừng biến động, khả năng thích ứng và chuyển đổi liên tục trở thành yếu tố sống còn để duy trì tăng trưởng bền vững. Ngân hàng Techcombank (TCB) đã biến điều này thành triết lý cốt lõi, kết hợp dữ liệu, công nghệ, trải nghiệm khách hàng và văn hoá đổi mới để hướng tới mục tiêu duy trì tăng trưởng hai con số.

(VNF) - Từ nay đến hết ngày 31/12/2025, Ngân hàng TMCP Đại Chúng Việt Nam (PVcomBank) triển khai chương trình ưu đãi - giảm giá 1,5 triệu đồng dành cho các chủ thẻ tín dụng khi mua các dòng iPhone 17 bằng hình thức trả góp tại hệ thống cửa hàng Di Động Việt.

(VNF) - Theo ông Lâm Anh Tuấn - Founder công ty Financial Planner, vấn đề không phải là nhiều hay ít, mà là tối ưu mỗi tài khoản mình có và sử dụng. Nhiều tài khoản mà bỏ không sẽ gây lãng phí. Ngược lại, một tài khoản có thể không tối ưu được việc quản lý dòng tiền vào/ra của mình.

(VNF) - Ông Phạm Như Ánh – CEO MB cho biết, ngày 30/11 đã đánh dấu một cột mốc quan trọng khi toàn hệ thống MB Group đã chạm ngưỡng 1 triệu tỷ đồng dư nợ.

(VNF) - Lãi suất liên ngân hàng qua đêm lên 7%/năm, mức cao nhất ba năm qua, trong bối cảnh áp lực vốn gia tăng vào giai đoạn cuối năm.

(VNF) - Theo ông Lê Hoài Ân, CFA, chuyên gia ngân hàng, việc các ngân hàng thu phí với những tài khoản không đảm bảo số dư bình quân và tài khoản bỏ không lâu ngày được xem là một trong những cách giúp tăng nguồn thu bù lại trong bối cảnh NIM của toàn ngành đang bị “co hẹp”.

(VNF) - Theo đại diện NAPAS, việc kết nối thanh toán bán lẻ song phương qua mã QR giữa Việt Nam và Trung Quốc mang đến trải nghiệm thanh toán liền mạch, tiện lợi cho người dân hai nước, mà còn góp phần tăng cường kết nối tài chính trong thanh toán xuyên biên giới.

(VNF) - Theo chuyên gia, tội phạm tài chính hiện nay chủ yếu mang tính xuyên biên giới, hầu hết các sự việc liên quan đến tài khoản, hoạt động thanh toán thẻ đều có yếu tố nước ngoài rõ rệt.

(VNF) - Ngân hàng TMCP Kỹ thương (Techcombank) tiếp tục khẳng định vị thế tiên phong trong chuyển đổi số và đổi mới sáng tạo của ngành tài chính – ngân hàng khi ba năm liên tiếp được The Digital Banker vinh danh là “Ngân hàng số tốt nhất Việt Nam” cùng các giải thưởng uy tín “Ngân hàng bán lẻ tốt nhất Việt Nam” và “Sáng kiến phân tích dữ liệu tốt nhất” trong khuôn khổ lễ trao giải Global Retail Banking Innovation Awards 2025.

(VNF) - Giá USD tự do giảm tới 100 đồng vào hôm nay nhưng vẫn cao hơn 1.000 đồng/USD so với giá đồng bạc xanh tại kênh ngân hàng.

(VNF) - NHNN chấp thuận việc VietinBank thực hiện tăng mức vốn điều lệ từ hơn 53.699 tỷ đồng lên tối đa hơn 77.669 tỷ đồng theo phương án phát hành cổ phiếu để chi trả cổ tức từ nguồn lợi nhuận còn lại của năm 2021, 2022 và giai đoạn 2009 – 2016.

(VNF) - Từ đầu tháng 12/2025, nhiều ngân hàng tại Việt Nam đã bắt đầu áp dụng mức phí quản lý tài khoản thanh toán mới, đặc biệt với những tài khoản có số dư thấp hoặc ít giao dịch. Quy định này khiến một bộ phận khách hàng cá nhân phải trả phí hàng tháng nếu không đảm bảo điều kiện miễn phí.

(VNF) - Nhiều ngân hàng thương mại đã sử dụng gần hết, thậm chí sử dụng hết hạn mức tăng trưởng tín dụng cả năm ngay từ cuối quý III/2025 mà chưa được NHNN nới thêm.

(VNF) - Nhiều ngân hàng đóng cửa hàng loạt phòng giao dịch trong khi có không ít nhà băng tăng số lượng điểm giao dịch, cho thấy xu hướng tái cấu trúc mạnh mẽ trong ngành.

(VNF) - Chiều 1/12, tại Trụ sở chính Agribank, Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank) và Công ty Cổ phần Giải pháp Thanh toán Việt Nam (VNPAY) đã chính thức ký kết hợp đồng hợp tác triển khai gói giải pháp chuyển đổi số dành riêng cho hộ kinh doanh và doanh nghiệp nhỏ.

(VNF) - Từ đầu năm đến nay, hàng loạt ngân hàng tư nhân ồ ạt tăng vốn theo nghị quyết đại hội cổ đông 2025 đã được thông qua. Thậm chí, có ngân hàng vừa hoàn tất tăng vốn đã xin ý kiến cổ đông về việc tiếp tục tăng vốn đợt tiếp theo.

(VNF) - Ông Trần Hồng Minh sẽ đảm nhiệm vị trí Tổng Giám đốc KienlongBank kể từ hôm nay (1/12) sau hơn một năm giữ quyền tổng giám đốc.

(VNF) - Nhiều ngân hàng đẩy mạnh xử lý nợ xấu trong giai đoạn nước rút cuối năm. Công tác thu hồi nợ chuyển biến tích cực giúp nhiều nhà băng gia tăng lợi nhuận.

(VNF) - Lãi suất OMO vừa bất ngờ được điều chỉnh tăng thêm 0,5 điểm phần trăm, từ 4%/năm lên 4,5%/năm, sau hơn 14 tháng đứng yên.

(VNF) - Hàng loạt dự án nhà ở xã hội tại Đà Nẵng như An Trung 2, Đại Địa Bảo, Ecohome Hòa Hiệp… đang được đẩy nhanh tiến độ, cung cấp hàng nghìn căn hộ cho thị trường, đáp ứng nhu cầu an cư của người thu nhập thấp.