Cen Land lên tiếng về tin đồn liên quan đến Shark Hưng

(VNF) - Phía Cen Land cho hay mọi hoạt động đầu tư được thực hiện bởi Phó chủ tịch Phạm Thanh Hưng là hoạt động đầu tư cá nhân và không chịu sự ủy quyền của doanh nghiệp.

Ngày 28/4/2023, Công ty Cổ phần Tập đoàn Bamboo Capital (HoSE: BCG) đã tổ chức thành công đại hội đồng cổ đông (ĐHĐCĐ) thường niên 2023 theo hình thức trực tuyến.

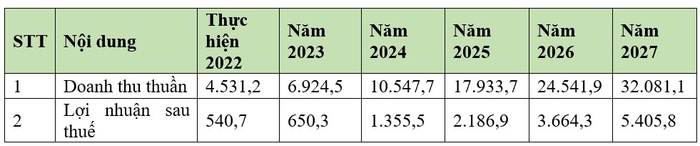

Theo báo cáo tài chính sau kiểm toán của Bamboo Capital, năm 2022 doanh thu hợp nhất tập đoàn đạt 4.531,2 tỷ đồng, lợi nhuận trước thuế 790,2 tỷ đồng, lợi nhuận sau thuế đạt 540,7 tỷ đồng.

Năm 2023, Bamboo Capital đặt kế hoạch doanh thu hợp nhất 6.924 tỷ đồng, tăng 152,8% so với thực hiện năm ngoái. Lợi nhuận sau thuế dự kiến tăng trưởng 120,3% so với cùng kỳ, ở mức 650,3 tỷ đồng.

Giai đoạn 2023 -2027, Bamboo Capital điều chỉnh dự báo chỉ tiêu kinh doanh thấp hơn so với kế hoạch tại đại hội đồng cổ đông năm ngoái để phù hợp với các biến động thị trường hiện nay, tuy nhiên các chỉ số doanh thu và lợi nhuận vẫn giữ vững đà tăng trưởng trong các năm tới.

Chiến lược trọng tâm mà HĐQT Bamboo Capital đề ra trong năm 2023 là: phát triển mảng năng lượng tái tạo để gia tăng tổng tài sản, đồng thời tạo ra dòng doanh thu ổn định, quy mô lớn; tập trung phát triển các dự án của BCG Land, mở rộng quỹ đất và đưa BCG Land; tăng cường tái cấu trúc, ứng dụng công nghệ tiên tiến trong hoạt động quản lý và triển khai dự án cho Tracodi để trở thành một tổng thầu xây dựng hạ tầng hàng đầu Việt Nam; hoàn thiện hệ sinh thái tài chính và khẳng định vị thế trên thị trường; mở rộng đa kênh trong công tác huy động vốn; chọn lọc các hoạt động M&A để nắm bắt các cơ hội phát triển tiềm năng, đồng thời hoàn thiện hệ sinh thái của tập đoàn; nâng cao hiệu quả các hoạt động quản trị.

Ngoài 3 mảng kinh doanh chủ lực hiện nay của Bamboo Capital gồm năng lượng tái tạo, bất động sản và dịch vụ tài chính thì mảng hạ tầng của Tracodi đang là điểm sáng giàu tiềm năng phát triển trong bối cảnh Chính phủ đẩy mạnh các dự án đầu tư công và phát triển nhà ở xã hội. Các năm gần đây, ngoài thi công các dự án trong hệ sinh thái Tập đoàn Bamboo Capital, Tracodi đã chủ động tìm kiếm cơ hội ở các dự án hạ tầng giao thông lớn.

Năm 2023, Tracodi sẽ tiếp tục thực hiện gói thầu đường lăn của dự án sân bay Phan Thiết, dự án xây dựng khu dân cư và hồ điều hòa giáp khu dân cư Đức Thắng, huyện Hiệp Hòa, dự án nối Quốc lộ 13 - Võ Nguyên Giáp - Đông Anh. Ngoài ra, Tracodi đang đề xuất với tỉnh Sóc Trăng nghiên cứu tiền khả thi tuyến đường trục phát triển kinh tế Bắc Nam tỉnh Sóc Trăng, tuyến đường trục động lực Đức Hòa (Long An) theo hình thức đối tác công tư (PPP).

Để gia tăng năng lực về vốn, nắm bắt các cơ hội M&A dự án tiềm năng và triển khai thêm các dự án trong danh mục đầu tư, ĐHĐCĐ Bamboo Capital đã thông qua phương án phát hành hơn 266.733.811 triệu cổ phiếu cho cổ đông hiện hữu với tỷ lệ 2:1 trong năm 2023. Giá phát hành dự kiến là 10.000 đồng/ cổ phiếu. Theo báo cáo tài chính hợp nhất năm 2022, giá trị sổ sách của mỗi cổ phiếu BCG là 13.190 đồng/cổ phiếu. Nếu đợt phát hành này thành công, vốn điều lệ dự kiến của Bamboo Capital vào ngày 31/12/2023 sẽ hơn 8.000 tỷ đồng.

Về phương án cổ tức năm 2022, do chưa hoàn thành kế hoạch kinh doanh năm 2022 nên Bamboo Capital sẽ không chia cổ tức và không trích các quỹ khen thưởng theo kế hoạch đã thông qua tại ĐHĐCĐ thường niên năm 2022.

Về mặt nhân sự, ĐHĐCĐ Bamboo Capital đã thông qua đơn đề nghị miễn nhiệm tư cách thành viên HĐQT của ông Bùi Thành Lâm. Nhằm tăng cường công tác quản trị tập đoàn, số lượng thành viên HĐQT của Bamboo Capital sẽ tăng từ 9 lên 10 thành viên.

ĐHĐCĐ đã bầu bổ sung hai thành viên độc lập của HĐQT nhiệm kỳ 2020-2025 là ông Vũ Xuân Chiến và ông Đặng Đình Tuấn. Ngoài ra, đại hội cũng thông qua tờ trình thay đổi tư cách thành viên HĐQT của ông Nguyễn Tùng Lâm từ thành viên độc lập HĐQT sang thành viên HĐQT.

- Năm 2022 kế hoạch phát hành thêm không thành công đã ảnh hưởng đến hoạt động kinh doanh của công ty như thế nào? Năm nay công ty vẫn có kế hoạch phát hành 2:1 cho cổ đông hiện hữu, tuy nhiên tình hình thị trường tài chính như hiện nay rất khó để phát hành thành công. Công ty có kế hoạch nào để đảm bảo kế hoạch phát hành sẽ thành công hay không?

Ban lãnh đạo Bamboo Capital: Do điều kiện thị trường không thuận lợi nên ban lãnh đạo tập đoàn hoãn lại kế hoạch phát hành năm ngoái lại và chờ thời điểm thuận lợi hơn. Năm 2023, HĐQT xin cổ đông thông qua chủ trương phát hành 2:1 để khi thị trường thuận lợi sẽ thực hiện phát hành để tăng nguồn lực tài chính của tập đoàn, nhằm nắm bắt cơ hội và giảm rủi ro cho hoạt động kinh doanh với dự báo tình hình khó khăn vẫn còn tiếp diễn trong vài năm nữa. Công ty cũng sẽ kêu gọi thêm sự tham gia từ các đối tác chiến lược.

- Chính phủ đã ban hành nhiều chính sách để giúp đẩy mạnh hoạt động giải ngân đầu tư công, đặc biệt là lĩnh vực đầu tư xây dựng cơ sở hạ tầng, giao thông. Tập đoàn Bamboo Capital sẽ được hưởng lợi như thế nào từ những chính sách này?

Ông Lưu Xuân Thủy, Phó tổng giám đốc phụ trách phát triển hạ tầng: Bamboo Capital hoàn toàn có năng lực và lợi thế để tham gia các dự án đầu tư công. Công ty thành viên của chúng ta là Tracodi là một trong số ít nhà thầu có chứng chỉ xây dựng hạng 1, doanh thu của Tracodi trong lĩnh vực hạ tầng rất tốt, ta hoàn toàn đủ điều kiện dự thầu các dự án hạ tầng lớn. Đặc biệt, Tracodi đang sở hữu một trong hai mỏ đá lớn nhất ở Đồng bằng sông Cửu Long, đây là lợi thế giúp giảm thiểu chi phí xây dựng. Tracodi cũng tính tới phương án tự sản xuất những cấu kiện đúc sẵn để sử dụng trong công trình hạ tầng hoặc cung cấp cho các doanh nghiệp khác.

Tây Nam Bộ đang là khu vực trọng điểm được ưu tiên phát triển hạ tầng trong thời gian tới, dự báo khoảng 3-5 năm tới hệ thống đường cao tốc sẽ rất phát triển. Tracodi có kế hoạch tham gia vào các dự án hạ tầng khu vực này.

- Công ty có kế hoạch huy động vốn qua các kênh nào?

Ông Nguyễn Hồ Nam, Chủ tịch HĐQT: Chính sách thắt chặt tiền tệ tạo ra rất nhiều khó khăn cho doanh nghiệp khi huy động vốn, đối với Bamboo Capital, chúng tôi vẫn đang làm việc rất chặt chẽ với các ngân hàng đã đồng hành thời gian qua để chia sẻ các khó khăn, đảm bảo hiệu quả dòng vốn của ngân hàng, đảm bảo cả ngân hàng và doanh nghiệp đều an toàn, đi đường dài cùng nhau vượt qua được giai đoạn này.

Công ty cũng tìm kiếm các nguồn vốn quốc tế để tái tài trợ các dự án, đặc biệt là trong mảng năng lượng. Mới đây, chúng tôi đã làm việc với DBS, OCBC, UOS và được giải ngân 31,5 triệu USD trong tổng hạn mức tín dụng 50 triệu USD, phần vốn còn lại sẽ sớm được giải ngân và công bố trong 2-3 tuần tới.

Ngoài ra, chúng tôi cũng tìm kiếm nguồn vốn từ các quỹ đầu tư có khẩu vị rủi ro phù hợp với tình hình hiện tại. Dĩ nhiên, mức giá đầu tư của giai đoạn này sẽ khác hơn rất nhiều so với giai đoạn thị trường tích cực. Chúng tôi đang làm việc với các quỹ đầu tư lớn để mời họ trở thành cổ đông lớn. Chúng ta phải có hy sinh nhất định để tiến xa hơn. Mục tiêu của BCG sẽ giảm tỷ lệ nợ/vốn chủ sở hữu xuống dưới 2 và dần dần sẽ xuống 1.

Ông Phạm Minh Tuấn, Phó chủ tịch HĐQT: Với mỗi loại hình kinh doanh, Bamboo Capital sẽ có mô hình huy động vốn khác nhau. Với bất động sản, chúng tôi chủ yếu làm việc với các ngân hàng trong nước để hỗ trợ khách hàng dễ dàng mua sản phẩm. Với mảng năng lượng tái tạo, giai đoạn đầu chúng tôi làm việc với các tổ chức tín dụng trong nước, sau khi xây dựng được nền tảng cơ bản, khẳng định được năng lực triển khai dự án, chúng tôi làm việc với các tổ chức tài chính quốc tế để huy động nguồn vốn rẻ hơn.

Trong 3 năm qua chúng tôi đã huy động hơn 150 triệu USD, thời gian tới chúng tôi sẽ còn huy động được nhiều hơn nữa. Với các dự án hạ tầng, Bamboo Capital chủ yếu sử dụng vốn lưu động để thuận lợi và chủ động nhất khi làm việc với chủ đầu tư, các nhà thầu. Công ty đang tiếp tục thực hiện cam kết đã nêu tại đại hội năm ngoái, đó là IPO BCG Land và BCG Energy để tạo nguồn tiền huy động từ thị trường chứng khoán, tài trợ cho các dự án.

- Ban lãnh đạo đánh giá thế nào về tình hình tài chính và khả năng thanh toán của Bamboo Capital?

Ông Phạm Minh Tuấn: Mô hình kinh doanh của Bamboo Capital là tập đoàn đầu tư, từ năm 2019 đến giai đoạn 2025, mục tiêu hàng đầu là tăng trưởng, vì vậy chúng tôi mua và sáp nhập số lượng lớn các công ty bất động sản và năng lượng tái tạo, lúc này dòng tiền sẽ âm do đầu tư lớn. Nhưng dần dần dòng tiền sẽ cải thiện theo thời gian. Thời điểm 2019 và 2020 chúng tôi đầu tư mạnh mẽ, nâng tổng tài sản tăng gấp đôi mỗi năm, nhận thấy rủi ro từ đó, ban lãnh đạo tập đoàn đã quyết liệt giảm tỷ lệ nợ bằng cách tăng vốn và M&A các dự án mang lại lợi nhuận cao cho công ty.

Tỷ lệ nợ/vốn chủ sở hữu hiện đã giảm thấp và đang ở mức trung bình so với thị trường. Tất cả các khoản nợ tại Bamboo Capital đều dùng để tài trợ các dự án cụ thể, dòng tiền thu về khi dự án hoàn thành sẽ đảm bảo trả được nợ. Tại công ty mẹ, chúng tôi chỉ có 500 tỷ trái phiếu phát hành không tài sản đảm bảo, đây là phép thử với hình thức huy động vốn bằng xếp hạng tín nhiệm. Các chỉ số tài chính của Bamboo Capital vẫn đang cải thiện qua từng năm. Quý III và quý IV/2022, dù tình hình thị trường khó khăn, chúng tôi vẫn nằm trong số các doanh nghiệp có hệ số thanh toán an toàn.

- Trong mục nợ xấu trên bảng cân đối kế toán 2022, có khoản nợ xấu từ phải thu khác, giá gốc cuối 2021 là 138 tỷ, cuối 2022 còn 8,9 tỷ đồng. Cho tôi hỏi khoản mục này giảm đi là do công ty thu hồi được công nợ hay là chấp nhận ghi giảm vào kết quả kinh doanh 2022?

Ông Nguyễn Hồ Nam: Khoản nợ xấu trong báo cáo tài chính năm ngoái có 138 tỷ, trong đó 80% là của Bảo hiểm AAA, 20% tại Tracodi. Khi chúng tôi mua lại Bảo hiểm AAA thì khoản nợ xấu này đã tồn tại trên sổ sách nhiều năm và khó có khả năng thu hồi. Vì vậy khi mua lại Bảo hiểm AAA, Bamboo Capital đã thương lượng trừ khoản nợ xấu này ra khỏi giá mua. Chúng tôi xóa các khoản này là để làm sạch báo cáo tài chính, việc này ko ảnh hưởng đến lợi nhuận tập đoàn.

Khoảng 20% nợ xấu còn lại đến từ hoạt động xây lắp của Tracodi, mảng xây lắp khó tránh khỏi việc phát sinh tỷ lệ nợ xấu nhất định. Tuy nhiên, doanh thu hàng năm của Tracodi là khoảng 3.000 tỷ đồng, nợ xấu chỉ khoảng 30 tỷ đồng, tôi tin đây là tỷ lệ khá tốt trong ngành. Sắp tới khi Tracodi đẩy mạnh mảng hạ tầng thì vấn đề quản lý các khoản nợ khó đòi sẽ được ban lãnh đạo chú trọng theo dõi.

Nợ tại tập đoàn hiện rất thấp, chỉ khoảng 500 tỷ đồng trái phiếu, chúng tôi vẫn đang theo dõi hiệu quả của việc niêm yết trái phiếu bằng hình thức đánh giá xếp hạng tín nhiệm, nếu hình thức này mang lại kết quả tích cực, công ty sẽ nhân rộng. Tổng nợ trên báo cáo tài chính là do từ các đơn vị thành viên hợp nhất về. Xét chung thì từng đơn vị thành viên với khối lượng tài sản, khối lượng dự án thì tỷ lệ nợ đang rất cân đối.

- Bộ Công Thương vừa ban hành quyết định về khung giá điện cho nhà máy điện mặt trời, điện gió chuyển tiếp. Tuy nhiên mức giá này được một số chủ đầu tư phản ánh là thấp hơn giá vốn. Với BCG Energy, mức giá này như thế nào, liệu có đủ để doanh nghiệp có lãi?

Ông Phạm Minh Tuấn: Mức giá chuyển tiếp không tạo được lợi nhuận cho các chủ đầu tư, hiện tại các chủ đầu tư phải chấp nhận mức giá này do các dự án xây dựng trễ tiến độ do nhiều lý do khách quan. Dự án Phù Mỹ có 114 MW điện chuyển tiếp không có lợi nhuận, tuy nhiên tổng dự án vẫn có lợi nhuận do 216 MW đã hòa lưới từ trước. Quy hoạch điện 8 sắp được quy hoạch sẽ tạo tiền đề để doanh nghiệp phát triển cho các dự án tiếp theo.

Bamboo Capital có một loạt dự án nằm trong Quy hoạch điện 8 với công suất khoảng 850 MW -1 GW. Chúng tôi sẽ liên tục rà soát các chính sách, đánh giá tính dài hạn của chính sách để đầu tư hiệu quả. Khi có số lượng lớn các dự án năng lượng tái tạo hoạt động thì Bamboo Capital sẽ có lợi thế để kêu gọi đầu tư quốc tế, huy động vốn rẻ hơn các đối thủ cạnh tranh.

Về mức giá, có thể thông qua giá đấu thầu theo quy định trong thời gian tới, hoặc qua DPPA (hợp đồng mua bán điện trực tiếp). DPPA là một trong những giải pháp giúp công ty tiếp cận với doanh nghiệp có nhu cầu sử dụng điện tái tạo. Các ngân hàng quốc tế thông qua kênh này có thể tài trợ, nên chi phí vốn có thể rẻ hơn rất nhiều, không cần thông qua vốn trong nước rồi tái tài trợ.

- Tiến độ IPO các công ty BCG Land, BCG Energy, Nguyễn Hoàng như thế nào?

Ông Nguyễn Thế Tài, Phó Chủ tịch kiêm Tổng giám đốc điều hành: Trong năm qua, Bamboo Capital đã lên kế hoạch IPO BCG Land, BCG Energy và Nguyễn Hoàng tuy nhiên tình hình kinh tế có nhiều diễn biến phức tạp ảnh hưởng đến tiến độ IPO. Hiện nay, BCG Land đã nộp hồ sơ IPO, BCG Energy đang tích cực hoàn thiện các thủ tục, cố gắng nộp hồ sơ trong năm nay. Với Nguyễn Hoàng, do tình hình mảng mảng xuất khẩu gặp khó khăn nên tiến độ IPO sẽ chậm lại.

(VNF) - Phía Cen Land cho hay mọi hoạt động đầu tư được thực hiện bởi Phó chủ tịch Phạm Thanh Hưng là hoạt động đầu tư cá nhân và không chịu sự ủy quyền của doanh nghiệp.

(VNF) - Cổ phiếu STB bất ngờ “trần cứng” với lực cầu áp đảo trong bối cảnh thị trường duy trì đà hưng phấn, đưa Sacombank trở thành tâm điểm chú ý.

(VNF) - Sau 15 năm làm việc tại thành phố lớn, sở hữu hơn 1 tỷ đồng tiền tích lũy nhưng vẫn đứng trước lựa chọn đầy áp lực giữa vay nợ mua nhà hay tiếp tục thuê trọ. Câu chuyện không chỉ phản ánh nỗi bế tắc cá nhân mà còn cho thấy thực trạng an cư ngày càng khó tiếp cận của nhiều gia đình có thu nhập trung bình và khá, cùng những góc nhìn tài chính đáng suy ngẫm về nhà ở, đầu tư và an toàn tài chính dài hạn.

(VNF) - Năm 2025 ghi dấu sự hồi phục mạnh của ngành tài chính – ngân hàng Việt Nam, khi hầu hết các định chế đều công bố kết quả kinh doanh quý III với nhiều chỉ tiêu vượt kỳ vọng. Bên cạnh lợi nhuận, các chỉ số tài chính then chốt như CAR, LDR, ROE và quy mô tài sản tiếp tục là yếu tố phản ánh rõ nét sức khỏe của từng tổ chức tín dụng.

(VNF) - Những tháng cuối năm 2025 chứng kiến làn sóng cổ phiếu rời sàn HNX và UPCoM. Điểm chung của phần lớn các trường hợp là doanh nghiệp bị hủy tư cách công ty đại chúng do không còn đáp ứng điều kiện pháp lý.

(VNF) - Tại Hội nghị công bố thành lập Trung tâm Tài chính Quốc tế tại Việt Nam, UBND TP. Đà Nẵng đã công bố 10 tổ chức trở thành thành viên của Trung tâm Tài chính Quốc tế Việt Nam tại Đà Nẵng.

(VNF) - TP. HCM đã làm việc, trao đổi với hơn 50 nhà đầu tư, đối tác sáng lập thuộc bốn nhóm lĩnh vực và lựa chọn các nhà đầu tư tiềm năng tham gia giai đoạn đầu.

(VNF) - Trong một bước đi chiến lược mang tính lịch sử, Emall Việt Nam, đơn vị đứng sau hệ thống 100 cửa hàng giày Pierre Cardin & Oscar Fashion tại Việt Nam, vừa công bố mua lại quyền sở hữu hệ thống phân phối và thương hiệu Pierre Cardin tại Canada.

(VNF) - Bộ đôi dầu khí BSR, PVD dẫn đầu danh sách cổ phiếu tăng mạnh nhất sàn HoSE, trong khi áp lực bán tháo đưa DGC rơi theo chiều ngược lại.

Dù mang trên mình vị thế của những doanh nghiệp đầu ngành với câu chuyện AI đầy hứa hẹn, năm 2025 lại đang dần khép lại như một "năm đáng quên" đối với cổ đông của những mã cổ phiếu này.

(VNF) - Luật Bảo hiểm xã hội sửa đổi với nhiều nội dung liên quan đến lương hưu. Đáng chú ý, người nghỉ hưu cuối 2025 có cơ hội hưởng lương hưu mở rộng, tỷ lệ tối đa 75%.

(VNF) - Theo Dự thảo Nghị định về quản lý thuế đối với hộ kinh doanh và cá nhân kinh doanh vừa được cơ quan chức năng công bố, các hộ kinh doanh có từ hai cửa hàng trở lên, dù hoạt động trên cùng hay khác tỉnh, thành phố, đều sẽ thực hiện khai thuế tập trung trên một hồ sơ và sử dụng chung một mã số thuế.

(VNF) - Những năm gần đây, nhà đầu tư Thái Lan không còn xa lạ trên thị trường vốn Việt Nam. Tuy nhiên, bên cạnh các thương vụ mua bán - sáp nhập (M&A) công khai, giới tài chính đang chứng kiến một làn sóng đầu tư kín tiếng hơn: gom cổ phần doanh nghiệp Việt thông qua chứng chỉ lưu ký (Depositary Receipt – DR) và các quỹ đầu tư quy mô lớn.

(VNF) - Theo quy định mới về chuyển đổi mô hình quản lý thuế đối với hộ kinh doanh, các loại thuế và mức thuế suất nhóm này phải thực hiện được quy định tại Dự thảo đang được Bộ Tài chính lấy ý kiến.

(VNF) - Năm 2025 ghi nhận sự phục hồi rõ nét của thị trường mua bán - sáp nhập (M&A) tại Việt Nam, với động lực chính đến từ dòng vốn nước ngoài. Theo tổng hợp từ các hãng tư vấn và công bố doanh nghiệp, giá trị các thương vụ M&A có yếu tố vốn ngoại trong năm ước đạt hàng chục tỷ USD, trải rộng từ y tế, tiêu dùng, công nghệ cho đến công nghiệp và nông nghiệp.

(VNF) - Các phiên đấu giá tại Hải Hà – Kotobuki và Colusa – Miliket giúp Vinataba thu về hàng trăm tỷ đồng, vượt xa giá trị sổ sách, trái ngược với thực tế “ế ẩm” tại một số doanh nghiệp khác trong danh mục thoái vốn.

(VNF) - Nhiều doanh nghiệp niêm yết chốt ngày giao dịch không hưởng quyền để nhận cổ tức tiền mặt với tỷ lệ hấp dẫn. Trong đó, Hoá chất Đức Giang dự chi hơn 1.140 tỷ đồng.

(VNF) - Thoát nghèo bền vững không chỉ dựa vào hỗ trợ trước mắt mà quan trọng hơn là sự thay đổi tư duy và cách làm của người dân. Thực tiễn tại nhiều địa phương, việc kết hợp với vốn tín dụng chính sách đang trở thành đòn bẩy hiệu quả, giúp người nghèo chủ động phát triển sinh kế, ổn định cuộc sống và vươn lên thoát nghèo bền vững.

(VNF) - HAGL dự kiến dùng toàn bộ cổ phần tại Đầu tư Quốc tế HAGL để đảm bảo cho nghĩa vụ tín dụng phát sinh với khoản vay tại OCB.

(VNF) - FLC và FLC Faros là hai doanh nghiệp tiếp theo trong hệ sinh thái bị UBCKNN huỷ tư cách đại chúng.

(VNF) - Ngân hàng TMCP Kiên Long (KienlongBank; UPCoM: KLB) vừa chính thức nhận quyết định ngày 18/12 chấp thuận niêm yết cổ phiếu trên Sở Giao dịch Chứng khoán TP. HCM (HoSE), đánh dấu bước ngoặt quan trọng trong lộ trình phát triển và hội nhập của Ngân hàng trên thị trường vốn.

(VNF) - Thị trường chứng khoán Việt Nam bước vào nhịp điều chỉnh khi mặt bằng giá nhiều cổ phiếu giảm sâu, dù VN-Index vẫn duy trì ở mức cao. Trong bối cảnh định giá đã chiết khấu mạnh và triển vọng trung - dài hạn tích cực, cổ phiếu chứng khoán đang được đánh giá là một trong những điểm sáng đáng chú ý.

(VNF) - Ba phiên giảm sàn của DGC không chỉ khiến cổ phiếu này bị siết margin mà còn cảnh báo về rủi ro đầu tư “all-in” vào cổ phiếu tưởng chừng an toàn.

(VNF) - Với việc vận hành cơ chế hành chính rút gọn hướng tới mô hình "chính quyền 2 cấp", Thanh Hóa đang tạo ra một "đường băng" thông thoáng để dòng vốn từ Liên minh Hợp tác xã chảy trực tiếp xuống từng xã, từng hộ dân. Những mô hình kinh tế tại các vùng sinh thái Thường Xuân, Lang Chánh hay Bá Thước giờ đây là minh chứng cho bài toán quản trị công hiệu quả - giảm trung gian, tăng trách nhiệm.

(VNF) - Bộ Tài chính đề xuất khoản tiền lương của chủ hộ kinh doanh, thành viên hộ kinh doanh sẽ không được tính vào chi phí giảm thuế thu nhập cá nhân.

(VNF) - Phía Cen Land cho hay mọi hoạt động đầu tư được thực hiện bởi Phó chủ tịch Phạm Thanh Hưng là hoạt động đầu tư cá nhân và không chịu sự ủy quyền của doanh nghiệp.

(VNF) - Cầu Tứ Liên không chỉ là một công trình giao thông đơn thuần mà còn được xác định là mắt xích quan trọng trong quy hoạch mở rộng không gian đô thị Hà Nội về phía Bắc sông Hồng.