Rời LPBank, ông Nguyễn Đức Thụy làm Quyền Tổng giám đốc Sacombank

(VNF) - Sau khi từ nhiệm tại LPBank, ông Nguyễn Đức Thụy chính thức đảm nhiệm vai trò Quyền Tổng giám đốc tại Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank).

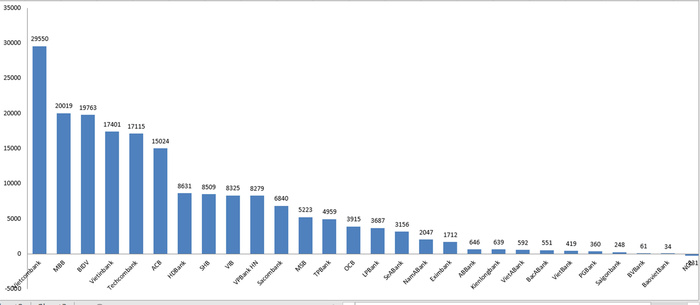

Xếp hạng lợi nhuận của các ngân hàng

Theo kết quả kinh doanh của 28 ngân hàng đã công bố thì trong quý III tổng lợi nhuận trước thuế của các nhà băng này đạt trên 59.600 tỷ đồng, giảm 1,6% so với cùng kỳ năm ngoái. Trong đó, có đến 14 ngân hàng tăng trưởng âm, 13 ngân hàng tăng trưởng dương và 1 ngân hàng bị lỗ.

Tính chung trong 3 quý đầu năm, tổng lợi nhuận trước thuế của 28 nhà băng đã báo cáo kết quả kinh doanh đạt gần 187.500 tỷ đồng, giảm 5.000 tỷ đồng (tương đương 2%) so với cùng kỳ năm ngoái, thực hiện 68% kế hoạch năm. Trong đó, có 5 ngân hàng thực hiện được từ 80% trở lên kế hoạch lợi nhuận cả năm.

Vietcombank vẫn tiếp tục dẫn đầu nhóm những ngân hàng lợi nhuận tốt nhất với lợi nhuận trước thuế quý III là 9.051 tỷ đồng và 9 tháng đầu năm 2023 đạt 29.550 tỷ đồng, tăng 18,5% so với cùng kỳ năm ngoái.

MBBank là nhà băng gây bất ngờ nhất khi "vượt mặt" Techcombank hay BIDV trở thành á quân lợi nhuận. Trong quý III, ngân hàng này có lợi nhuận trước thuế đạt 7.284 tỷ đồng. Lũy kế 9 tháng, lợi nhuận của MBBank đạt hơn 20.000 tỷ đồng, tăng 10% so với cùng kỳ.

BIDV bám sát MBBank và đứng ở vị trí thứ 3 với lợi nhuận trước thuế quý III đạt hơn 5.890 tỷ đồng; lũy kế 9 tháng đạt hơn 19.760 tỷ đồng, tăng 12% so với cùng kỳ năm ngoái.

VietinBank đang xếp ở vị trí thứ 4. Lợi nhuận trước thuế trong quý III của VietinBank đạt hơn 4.870 tỷ đồng; lũy kế 9 tháng đạt hơn 17.400 tỷ đồng, tăng 10% so với cùng kỳ năm trước.

Xếp thứ 5 về lợi nhuận là Techcombank với lợi nhuận trước thuế trong quý III đạt hơn 5.800 tỷ đồng; 9 tháng đầu năm đạt 17.115 tỷ đồng, giảm 18% so với cùng kỳ năm trước.

Xếp thứ 6 trong nhóm có lợi nhuận lớn là Ngân hàng ACB, với lợi nhuận trước thuế trong quý III đạt hơn 5.000 tỷ đồng; lũy kế 9 tháng đạt hơn 15.000 tỷ đồng, tăng hơn 11% so với cùng kỳ năm ngoái.

Bốn nhà băng còn lại trong Top 10 ngân hàng có lợi nhuận cao nhất 9 tháng đầu năm 2023 lần lượt là HDBank (8.631 tỷ đồng), SHB (8.509 tỷ đồng), VIB (8.325 tỷ đồng) và VPBank (8.279 tỷ đồng). Có thể thấy, lợi nhuận của 4 ngân hàng này không có nhiều chênh lệch, chỉ cách nhau vài trăm tỷ đồng.

Đứng thứ 11 là Sacombank với lãi trước thuế 9 tháng đạt 6.840 tỷ đồng, tăng 54% so với cùng kỳ năm 2022.

Xếp thứ 12 trong bảng xếp hạng những ngân hàng có lợi nhuận tốt nhất 9 tháng đầu năm là Ngân hàng Hàng hải (MSB). Lợi nhuận trước thuế lũy kế 9 tháng của MSB đạt 5.223 tỷ đồng, tăng 8,3% so với cùng kỳ, đạt 83% kế hoạch năm 2023.

Đứng thứ 13 là TPBank. Lãi trước thuế quý III của ngân hàng là 1.576 tỷ đồng. Lũy kế 9 tháng, lợi nhuận trước thuế của TPBank là 4.959 tỷ đồng, giảm 16%.

Đứng thứ 14 là OCB. Lợi nhuận trước thuế quý III của ngân hàng này đạt 1.355 tỷ đồng; lũy kế 9 tháng đầu năm đạt 3.915 tỷ đồng, tăng 48% so với cùng kỳ.

Đứng thứ 15 là LPBank. Lũy kế 9 tháng, LPBank có3.687 tỷ đồng lãi trước thuế, đã thực hiện được 61% mục tiêu lợi nhuận cả năm

Vị trí 16-20 ngân hàng có lợi nhuận trước thuế cao nhất 9 tháng đầu năm là SeABank (3.156 tỷ đồng), Nam A Bank (2.047 tỷ đồng), Eximbank (hơn 1.712 tỷ đồng), ABBank (hơn 708 tỷ đồng), KienlongBank (639 tỷ đồng).

Từ vị trí 21-28 là những ngân hàng: VietABank (592 tỷ đồng), BacABank (551 tỷ đồng), VietBank (419 tỷ đồng), PGBank (360 tỷ đồng), SaigonBank (248 tỷ đồng), BVBank (61 tỷ đồng), BaoVietBank (34 tỷ đồng).

Lợi nhuận ngân hàng 9 tháng đầu năm 2023

Nhiều nhà băng khác có lợi nhuận trong quý III, gồm: VietABank (giảm 67%), BacABank (giảm 73%), VietBank (giảm 66%), PGBank (giảm 60%), VPBank (giảm 31%),TPBank (giảm 26%), NamABank (giảm 24%), BaoVietBank (giảm 6%), SeABank (giảm 6%)…

Nguyên nhân khiến các nhà băng suy giảm lợi nhuận là do thu nhập lãi thuần giảm, tín dụng tăng trưởng thấp, biên lãi ròng (NIM) thu hẹp (lãi suất huy động cao, lãi vay giảm); trong khi chi phí hoạt động, chi phí dự phòng rủi ro tín dụng tăng…

Trong khi đó, điểm chung của hầu hết ngân hàng có tăng trưởng dương về lợi nhuận đó là thu nhập từ hoạt động cho vay trong 9 tháng đầu năm nay đều cao hơn so với cùng kỳ.

Lợi nhuận ngân hàng kỳ vọng phục hồi ở quý IV

Theo kết quả cuộc điều tra xu hướng kinh doanh quý IV/2023 do Ngân hàng Nhà nước thực hiện, đa phần tổ chức tín dụng giảm kỳ vọng về lợi nhuận trong thời gian tới. Cụ thể, 82,6% tổ chức tín dụng kỳ vọng lợi nhuận trước thuế tăng trưởng dương trong năm 2023 so với năm 2022, có 13,8% tổ chức tín dụng lo ngại lợi nhuận tăng trưởng âm.

Theo Công ty CP Chứng khoán Bảo Việt (BVSC), lợi nhuận ngành ngân hàng trong cả năm 2023 được dự báo tăng 5,2%. Sang 2024, khi nền kinh tế bắt đầu phục hồi, tăng trưởng lợi nhuận của nhóm ngành này mới có thể khởi sắc, ước đạt 18,9%.

Ông Trần Ngọc Báu, CEO WiGroup, cho rằng, ngân hàng đang duy trì là ngành có sức chống đỡ tốt nhất thị trường trong bối cảnh khó khăn hiện tại. Nhưng những thách thức về tăng trưởng tín dụng chậm, NIM thu hẹp và nợ xấu tăng khiến cho bức tranh lợi nhuận không quá sáng màu vào cuối năm.

Chuyên gia này cho hay, chúng ta có thể kỳ vọng triển vọng ngành ngân hàng sẽ phục hồi tốt hơn vào khoảng chừng quý II/2024, đây là thời điểm phù hợp để ngành ngân hàng có sự tăng trưởng trở lại về giá trị so với cùng kỳ.

Còn các chuyên gia phân tích tại Công ty Chứng khoán VNDirect dự báo, những ngân hàng có tỷ lệ cao về cho vay bán lẻ như VIB, ACB hay MBB có nhiều cơ hội để cải thiện tăng trưởng tín dụng, cải thiện NIM tốt hơn so với toàn ngành khi Việt Nam đang dần bước vào giai đoạn phục hồi ban đầu. Ngược lại, những ngân hàng có tỷ lệ cho vay bất động sản cao có thể sẽ gặp khó khăn trong việc mở rộng tín dụng khi Thông tư 06/2023 (hiệu lực từ tháng 9/2023) sẽ giới hạn khả năng tiếp cận vốn của các doanh nghiệp.

(VNF) - Sau khi từ nhiệm tại LPBank, ông Nguyễn Đức Thụy chính thức đảm nhiệm vai trò Quyền Tổng giám đốc tại Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank).

(VNF) - Nghị định số 329/2025/NĐ-CP quy định hoạt động mua bán trái phiếu ngoại tệ ở nước ngoài của ngân hàng thương mại 100% vốn trong nước không vượt quá 7% vốn tự có.

(VNF) - Giá USD tự do hôm nay giảm khá mạnh, mất mốc 27.000 đồng/USD. Giá đồng bạc xanh tại các ngân hàng tăng, giảm trái chiều trong biên độ hẹp.

(VNF) - Lãi suất huy động tại các ngân hàng trong xu hướng đi lên, tới 9%/năm. Lợi nhuận ngành ngân hàng được dự báo phân hóa rõ nét trong năm 2026.

(VNF) - Lãi suất tiết kiệm cao nhất là 9% với điều kiện số tiền gửi lớn. Hàng loạt ngân hàng còn cộng thêm lãi suất, đẩy lãi suất huy động vượt mốc 8%/năm ở các kỳ hạn dài.

(VNF) - Hàng loạt ngân hàng phải tăng lãi suất huy động nhằm thu hút nguồn vốn trong dân. Các ngân hàng cũng đẩy mạnh giải ngân đáp ứng như cầu vốn mùa cao điểm cuối năm.

(VNF) - Trong bức tranh thực hiện Chương trình mục tiêu quốc gia giảm nghèo bền vững giai đoạn 2021–2025, tín dụng chính sách xã hội đang nổi lên như một công cụ kinh tế quan trọng tại Quảng Trị. Từ nguồn vốn ưu đãi của Nhà nước, hàng nghìn hộ nghèo, cận nghèo – đặc biệt ở vùng đồng bào dân tộc thiểu số – đã có điều kiện đầu tư sản xuất, tạo sinh kế ổn định và từng bước thoát nghèo bền vững.

(VNF) - Trong danh sách nhân sự trình ĐHĐCĐ bất thường năm 2025, NCB đồng thời giới thiệu các gương mặt mới ở cả HĐQT và ban kiểm soát với hai ứng viên lần đầu xuất hiện tại mỗi bộ phận.

(VNF) - Bức tranh thanh khoản có thể sớm cải thiện khi khu vực hộ kinh doanh và buôn bán dần thích nghi với các quy định thuế và hóa đơn điện tử mới, qua đó, quay trở lại gửi tiền vào hệ thống ngân hàng.

(VNF) - Theo ông Nguyễn Minh Tuấn, CEO AFA Capital, ngoài tăng lãi suất huy động, các ngân hàng quốc doanh sẽ phải đẩy mạnh bổ sung năng lực vốn thông qua tăng vốn điều lệ và gia tăng phát hành trái phiếu để có thêm dư địa cho vay.

(VNF) - Lãi suất bình quân liên ngân hàng VND trong phiên 17/12 tiếp tục giảm mạnh, kỳ hạn qua đêm giảm 3,01 điểm % so với mức đỉnh, về dưới 5%.

(VNF) - Nhiều ngân hàng thu phí với tài khoản không phát sinh giao dịch trong thời gian dài. Để tránh mất phí, khách nên rà soát và đóng các tài khoản không còn sử dụng.

(VNF) - Việc đưa toàn bộ đội hình T1 cùng huyền thoại Faker đến Hà Nội là dấu ấn lớn để VPBank tiếp cận và chinh phục hơn 30 triệu người chơi Liên Minh Huyền Thoại tại Việt Nam. Từ K-Pop đến eSports, VPBank đang chứng minh họ hiểu người trẻ, sống cùng văn hóa đại chúng và kiến tạo trải nghiệm chưa từng có.

(VNF) - Việc Big 4 ngân hàng tăng lãi suất tiết kiệm khiến cuộc đua huy động vốn của ngành ngân hàng thêm "nóng". Lãi suất được dự báo tiếp tục đi lên trong thời gian tới.

(VNF) - Thủ tướng yêu cầu Ngân hàng Nhà nước khẩn trương nghiên cứu, đánh giá và đề xuất thành lập sàn giao dịch vàng quốc gia, báo cáo Thường trực Chính phủ trước 20/12.

(VNF) - Trong bối cảnh biên lãi ròng (NIM) chịu áp lực thu hẹp, hoạt động thu hồi và xử lý nợ xấu đã đóng góp đáng kể vào tăng trưởng lợi nhuận của nhiều ngân hàng.

(VNF) - Năm 2025 đánh dấu một giai đoạn đầy biến động trên thị trường tiền tệ toàn cầu. Đồng USD, dù vẫn giữ vị thế trung tâm, đang chịu áp lực giảm mạnh, trong khi các đồng tiền thay thế như euro (EUR), nhân dân tệ (CNY), đô la Úc (AUD) và yen Nhật (JPY) ngày càng thu hút dòng vốn quốc tế.

(VNF) - Lãi suất liên ngân hàng bất ngờ giảm sâu ở các kỳ hạn chính trong phiên giao dịch ngày 16/12 sau khi tăng cao vào tuần trước.

(VNF) - Cả 4 ngân hàng quốc doanh đều đã tham gia đường đua tăng lãi suất huy động. Theo ông Trần Ngọc Báu, lãi suất cho vay tăng là điều khó tránh khỏi do các yếu tố cốt lõi về chi phí và bộ đệm của ngân hàng.

(VNF) - Theo Phó Vụ trưởng Vụ Tín dụng các ngành kinh tế - NHNN, Nghị định hỗ trợ lãi suất 2%/năm cho doanh nghiệp tư nhân, hộ kinh doanh và cá nhân thực hiện các dự án xanh, tuần hoàn, áp dụng tiêu chuẩn ESG dự kiến sẽ có hiệu lực vào đầu năm 2026.

(VNF) - Giá USD tự do hôm nay giảm mạnh, hạ tới 200 đồng, về mốc 27.000 đồng/USD. Giá đồng bạc xanh tại các ngân hàng cũng được điều chỉnh đi xuống.

(VNF) - Từ 1/1/2026, việc mở ví điện tử sẽ không còn là chuyện “điền vài dòng thông tin là xong”. Người dùng buộc phải quét khuôn mặt, căn cước công dân gắn chip để hệ thống nhận diện. Ngân hàng Nhà nước lựa chọn sinh trắc học như một “lớp cửa” an toàn hơn hơn để chặn lừa đảo là bước đi cần thiết. Nhưng đúng vào thời điểm đó, Luật Bảo vệ dữ liệu cá nhân 2025 bắt đầu có hiệu lực, đặt ra những yêu cầu rất ngặt nghèo về bảo vệ dữ liệu nhạy cảm. Một bên buộc phải thu thập nhiều hơn, một bên buộc phải giữ chặt hơn và câu hỏi lớn nhất là: những dữ liệu đó đang được ai giữ và ai chịu trách nhiệm nếu “tấm khiên” bị thủng?

(VNF) - Lãi suất huy động hiện lên tới 9%/năm tại một số ngân hàng. Mặt bằng lãi suất huy động cao hơn cũng giúp các ngân hàng tư nhân có lợi thế hơn trong thu hút tiền gửi so với các ngân hàng quốc doanh.

(VNF) - Vừa qua trong khuôn khổ Mastercard Customer Forum 2025, Ngân hàng Sài Gòn – Hà Nội (SHB) được vinh danh đồng thời ở hai hạng mục chiến lược dành cho sản phẩm thẻ tín dụng cá nhân và giải pháp thẻ tín dụng doanh nghiệp.

(VNF) - Ngân hàng Nhà nước chính thức vận hành hệ thống giải quyết thủ tục hành chính tập, cung cấp 32 dịch vụ công trực tuyến toàn trình.

(VNF) - Sau khi từ nhiệm tại LPBank, ông Nguyễn Đức Thụy chính thức đảm nhiệm vai trò Quyền Tổng giám đốc tại Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank).

(VNF) - Cầu Tứ Liên không chỉ là một công trình giao thông đơn thuần mà còn được xác định là mắt xích quan trọng trong quy hoạch mở rộng không gian đô thị Hà Nội về phía Bắc sông Hồng.