Loạt ngành nghề then chốt được ưu đãi thuế thu nhập doanh nghiệp

(VNF) - Một số ngành nghề then chốt của nền kinh tế được ưu đãi thuế thu nhập doanh nghiệp quy định tại Nghị định số 320 của Chính phủ mới được ban hành.

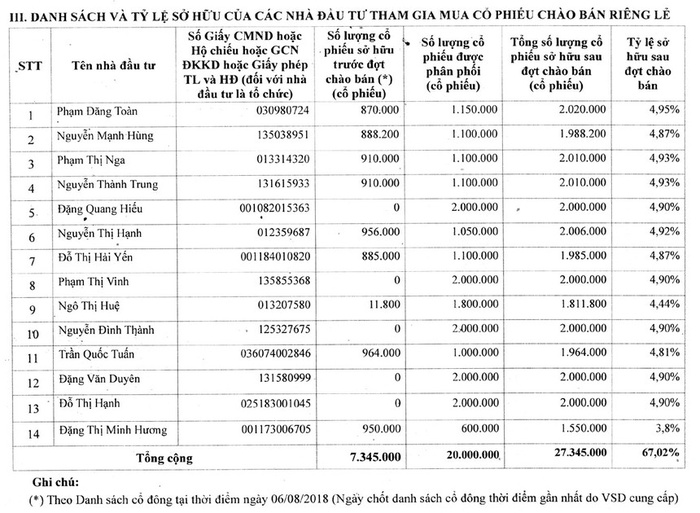

Tiêu chí phát hành riêng lẻ của MBG là “cho nhà đầu tư chiến lược”. Kết quả phát hành cho thấy các nhà đầu tư cá nhân được mua với số lượng vừa đủ để mỗi người không sở hữu quá tỷ lệ 5% vốn điều lệ.

Cụ thể, có 14 nhà đầu tư cá nhân mua hết 20 triệu cổ phần MBG trong đợt chào bán riêng lẻ cuối tháng 10/2018. Người mua ít nhất là 600.000 cổ phần và có 4 nhà đầu tư mua mức cao nhất là 2 triệu cổ phần mỗi người, tương đương 4,9% vốn điều lệ MBG.

Diễn biến tăng giá bất thường của cổ phiếu MBG trong thời gian qua khiến thị trường nhìn nhận lại đợt phát hành và đặt ra nghi vấn, phải chăng việc phân bổ cổ phần chào bán như vậy là để nhà đầu tư chiến lược của MBG có thể thoái vốn ngay sau khi hết thời gian 1 năm hạn chế giao dịch mà không phải công bố thông tin?

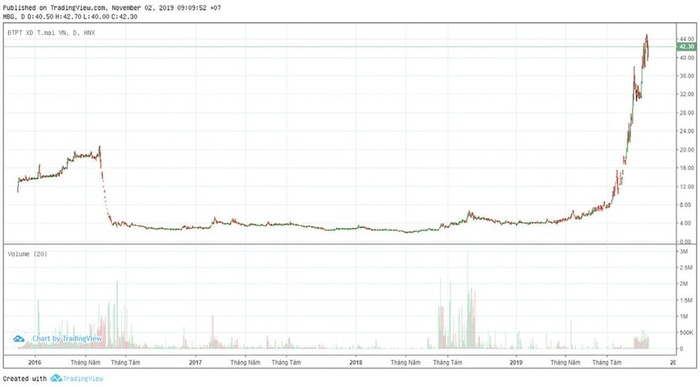

Diễn biến giá cổ phiếu MBG từ năm 2016 đến nay

Diễn biến giá cổ phiếu MBG từ năm 2016 đến nay

Trong tờ trình phương án phát hành của MBG, tiêu chí lựa chọn nhà đầu tư là người có tiềm lực tài chính mạnh, các tổ chức, cá nhân có khả năng hỗ trợ công ty trong quản lý điều hành, có cam kết gắn bó lâu dài với công ty.

Ðiều kiện phát hành khá chung chung: “Ðợt phát hành cổ phiếu của công ty được chào bán riêng lẻ cho nhà đầu tư chiến lược với các tiêu chí nhằm đảm bảo cam kết đóng góp của nhà đầu tư chiến lược và sự phát triển của công ty.

"Do tính chất ưu tiên của đối tượng phân phối, đồng thời căn cứ vào tình hình thị trường chứng khoán, giá trị thị trường và giá trị sổ sách của cổ phiếu cũng như trên cơ sở phân tích mức độ pha loãng giá, giá chào bán cổ phiếu cho nhà đầu tư chiến lược là 10.000 đồng/cổ phiếu”.

Tại thời điểm phương án phát hành được thông qua là ngày 12/7/2018, giá cổ phiếu MBG chỉ có hơn 3.000 đồng/cổ phiếu, trong khi mức giá phát hành mà hội đồng quản trị MBG thông qua là 10.000 đồng/cổ phiếu.

Tuy nhiên, với thanh khoản thấp, chỉ vài chục nghìn đơn vị/phiên, để mua gom 1 triệu cổ phiếu MBG trên sàn là không dễ.

Thanh khoản cổ phiếu MBG tiếp tục cạn kiệt cho đến tháng 4/2019 thì giá bắt đầu tăng dần. Chặng đầu, MBG tăng giá từ 4.000 đồng/cổ phiếu lên hơn 30.000 đồng/cổ phiếu vào ngày 30/9/2019.

Trong chặng tăng giá đầu tiêu này, thanh khoản của MBG vẫn rất thấp, từ vài nghìn đến vài chục nghìn cổ phiếu/phiên, xen kẽ vài ba phiên đạt 100.000 - 800.000 đơn vị.

Sau đó, MBG bước vào chặng tăng giá thứ hai, đạt 44.000 đồng/cổ phiếu vào ngày 29/10 và thanh khoản giai đoạn này bùng nổ, dao động từ 250.000 - 500.000 đơn vị mỗi phiên.

Ngày 1/11, MBG vẫn giữ được mặt bằng giá cao, đóng cửa tại 42.300 đồng/cổ phiếu, với hơn 360.000 đơn vị được chuyển nhượng.

Nếu giá và thanh khoản cổ phiếu MBG không lao dốc trong những phiên tới, 14 nhà đầu tư chiến lược của MBG có thể “lẳng lặng” chốt lời 20 triệu cổ phiếu, thu lãi siêu khủng (600 tỷ đồng) sau 1 năm.

Như Báo Ðầu tư Chứng khoán đã thông tin trong số báo 130, phân tích báo cáo tài chính MBG và hiệu quả kinh doanh hiện tại thì không có cơ sở để lý giải mức tăng giá phi mã của cổ phiếu này.

Tuy nhiên, diễn biến tăng giá cổ phiếu MBG có thể liên quan tới động thái chuyển hướng kinh doanh của công ty: ngày 5/8/2019, Công ty Cổ phần Ðầu tư Phát triển Xây dựng và Thương mại Việt Nam được đổi tên thành Công ty Cổ phần Tập đoàn MBG; hoạt động từ xây lắp là chủ yếu chuyển sang chiến lược chiến lược phát triển đa ngành nghề, tập trung vào các lĩnh vực: sản xuất công nghiệp, xây lắp, đầu tư.

Theo MBG, công ty đang phát triển sản phẩm sơn phủ bề mặt MaxxBau, dự kiến sản phẩm thương mại sơn chính thức được phân phối ra thị trường trong quý IV/2019. Công ty có định hướng tiếp tục ra mắt các sản phẩm sơn khác như sơn gỗ, sơn công nghiệp, mục tiêu sau 2 năm sẽ lọt vào top 10 về doanh thu ngành sơn tại Việt Nam.

Bên cạnh đó, MBG thông qua công ty thành viên là Công ty Cổ phần PJACA Phú Yên đầu tư nhà máy bao bì cao cấp tại khu công nghiệp An Phú, TP. Tuy Hòa, tỉnh Phú Yên, hiện đã hoàn tất thủ tục đầu tư xây dựng. Nhà máy có tổng mức đầu tư 200 tỷ đồng, các sản phẩm chính bao gồm bao bì nhựa, túi nilon tự phân hủy, bao bì giấy, các sản phẩm nhựa, in ấn.

Khi đi vào hoạt động, nhà máy sử dụng khoảng 120 lao động, với công nghệ hiện đại, tự động hóa.

Dự kiến, nhà máy sẽ khởi công xây dựng trong quý IV/2019 và hoàn thành đưa vào hoạt động sau 6 tháng. Các sản phẩm phục vụ nhu cầu cho các tỉnh Duyên hải miền Trung và Tây Nguyên.

Một dự án đáng quan tâm khác là dự án du lịch nghỉ dưỡng suối khoáng nóng Lạc Sanh tại Phú Yên do Công ty Cổ phần MBG Lạc Sanh Phú Yên đầu tư trên diện tích khoảng 28 ha, tổng mức đầu tư dự kiến gần 200 tỷ đồng.

MBG Lạc Sanh Phú Yên sẽ xin bổ sung đầu tư nhà máy chế biến các sản phẩm từ nước khoáng nhằm khai thác thế mạnh tối đa của mỏ khoáng nóng. Dự án đã được tỉnh Phú Yên chấp thuận nhà đầu tư trong tháng 9/2019.

Cả 3 dự án trên đều mới ở bước đầu triển khai và MBG đầu tư thông qua các công ty liên kết. Theo báo cáo tài chính quý III/2019, MBG sở hữu 75% Công ty Cổ phần Công nghiệp Miền Trung (sản xuất sơn), phần còn lại do công ty liên kết của MBG là Pjaca Group sở hữu.

MBG chỉ sở hữu 12% Pjaca Group và sở hữu 36% cổ phần MBG Lạc Sanh Phú Yên (đầu tư dự án khoáng nóng), 15% vốn vốn của Pjaca Phú Yên đầu tư nhà máy bao bì.

Trong các báo cáo thường niên của MBG không có thông tin nói về hiệu quả đầu tư, lợi nhuận thu được từ các dự án này, nếu có thì MBG theo tỷ lệ góp vốn trên cũng không đáng kể.

Dưới góc độ đầu tư, khó có thể kỳ vọng các dự án mới này sẽ giúp cải thiện đáng kể lợi nhuận của MBG trong năm 2020.

Trong khi đó, số tiền 600 tỷ đồng mà nhà đầu tư chiến lược của MBG có thể thu được từ bán cổ phiếu ra thị trường gấp rất nhiều lần lợi nhuận mười mấy tỷ đồng của công ty như kế hoạch năm 2019.

Là công ty đại chúng niêm yết cổ phiếu trên sàn Hà Nội, đại hội đồng cổ đông thường niên của MBG đạt được sự đồng thuận tuyệt đối của các cổ đông tham dự họp khi biểu quyết thông qua các nội dung về lợi nhuận, phương án phát hành, tăng vốn. Trong biên bản đại hội thường niên 2018, 2019 của MBG, phần thảo luận tại đại hội không ghi nội dung gì.

Kết quả chào bán 20 triệu cổ phiếu riêng lẻ trong tháng 10/2018 của MBG

Kết quả chào bán 20 triệu cổ phiếu riêng lẻ trong tháng 10/2018 của MBG

Tuy nhiên, nhìn vào tỷ lệ sở hữu có thể thấy, cổ phiếu MBG đã ít lại rất cô đặc, một đặc điểm thường thấy ở các cổ phiếu mục tiêu của “đội lái”.

Thời điểm họp đại hội ngày 30/6/2017, MBG có 389 người sở hữu và đại diện cho 20,8 triệu cổ phiếu, tương ứng 100% tổng số cổ phần có quyền biểu quyết, tương đương 208 tỷ đồng vốn điều lệ. Ðến tham dự đại hội có 30 cổ đông đại diện cho 13.699.573 cổ phiếu, chiếm 65,86% tổng số cổ phiếu có quyền biểu quyết.

Ðại hội năm 2018 chỉ có 18 người tham dự và đại diện 14,5 triệu cổ phiếu, tương đương 70,16% cổ phiếu có quyền biểu quyết.

Ðại hội này thông qua phương án phát hành riêng lẻ 20 triệu cổ phiếu riêng lẻ, tăng vốn điều lệ lên 418,4 tỷ đồng.

Như vậy, cổ phiếu MBG tập trung chính vào tay 18 cổ đông. Ðiều đó cũng phù hợp với diễn biến giá MBG vào giữa năm 2016, rơi rất nhanh từ 20.000 đồng/cổ phiếu xuống 3.700 đồng/cổ phiếu, sau đó đi ngang với thanh khoản cạn kiệt ở quanh mức giá 4.000 đồng/cổ phiếu cho đến tháng 4/2019 và bắt đầu chu trình tăng giá như đã nêu trên.

Tháng 4/2019 cũng là thời điểm đại hội đồng cổ đông thường niên của MBG diễn ra (ngày 26/4). Có 444 cổ đông sở hữu 41,84 triệu cổ phiếu, nhưng chỉ có 17 người sở hữu và đại diện cho 27,9 triệu cổ phiếu, tương đương 66,74% vốn cổ phần tham dự.

“Khi cổ phiếu giao dịch bên ngoài ít thì khả năng bị một số đối tượng đẩy đưa giá là không mấy khó khăn”, một chuyên gia chứng khoán nhận xét.

Xem thêm: Nữ doanh nhân Thanh Truyền, CEO Kingtek Solar: ‘Tôi luôn tìm kiếm cái mới’

(VNF) - Một số ngành nghề then chốt của nền kinh tế được ưu đãi thuế thu nhập doanh nghiệp quy định tại Nghị định số 320 của Chính phủ mới được ban hành.

(VNF) - Tổng công ty Đầu tư và Phát triển Công nghiệp – CTCP (Becamex, HoSE: BCM) vừa thông qua nghị quyết Hội đồng quản trị về việc tăng vốn góp tại Công ty Liên doanh TNHH Khu công nghiệp Việt Nam – Singapore (VSIP JV).

(VNF) - Cổ phiếu DGC nằm sàn la liệt trong 2 phiên liên tiếp, bất chấp không ghi nhận các thông tin xấu liên quan tới doanh nghiệp.

(VNF) - Nhịp tăng mạnh của cổ phiếu YEG được ghi nhận trong bối cảnh Yeah1 công bố thông tin về việc thu hút nhà đầu tư chiến lược quốc tế vào công ty con 1Label.

(VNF) - Vừa bán Dự án Khu nhà ở Lam Hạ Center Point trong quý III/2025, DIC Corp tiếp tục bán một phần Dự án Khu đô thị Du lịch sinh thái Đại Phước cho nhà đầu tư trong nước.

(VNF) - Hoàng Quân (HoSE: HQC) tiếp tục triển khai phương án phát hành 50 triệu cổ phiếu riêng lẻ nhằm hoán đổi 500 tỷ đồng nợ vay, theo tỷ lệ 10.000 đồng công nợ đổi 1 cổ phiếu mới. Kế hoạch này được kỳ vọng giúp doanh nghiệp giảm áp lực tài chính, cải thiện cơ cấu vốn và nâng vốn điều lệ lên khoảng 6.266 tỷ đồng trong giai đoạn 2025–2026, sau khi được cơ quan quản lý chấp thuận.

(VNF) - MWG vừa hoàn tất việc mua lại 10 triệu cổ phiếu quỹ với tổng giá trị chi ra hơn 800 tỷ đồng, khép lại một trong những giao dịch đáng chú ý nhất trên thị trường thời gian qua. Động thái này diễn ra trong bối cảnh MWG bước vào giai đoạn tái cấu trúc sâu, đồng thời chuẩn bị các bước đi chiến lược liên quan đến tổ chức lại hoạt động kinh doanh và kế hoạch IPO Điện Máy Xanh dự kiến triển khai trong những năm tới.

(VNF) - Năm 2025 đánh dấu sự trở lại của M&A toàn cầu với ít giao dịch hơn nhưng giá trị lớn hơn, nhờ các thương vụ mang tính tái cấu trúc trong lĩnh vực bất động sản, công nghệ, y tế và công nghiệp.

(VNF) - Theo ông Đinh Minh Trí, Giám đốc Phân tích Khối Khách hàng cá nhân, Công ty Chứng khoán Mirae Asset (MAS), mục tiêu tăng trưởng GDP 10% là tham vọng lớn và không dễ hiện thực hóa trong bối cảnh hiện nay. Trong khi đó, kịch bản tăng trưởng ở mức 8-9% được đánh giá khả thi hơn, vẫn giữ Việt Nam trong nhóm nền kinh tế tăng trưởng tốt hàng đầu châu Á.

(VNF) - Đi ngược với kỳ vọng của phần đông nhà đầu tư, cổ phiếu VCK của Chứng khoán VPS mất hơn 15% trong phiên giao dịch đầu tiên trên sàn HoSE.

(VNF) - Cổ phiếu QCG bị bán tháo, chỉ hơn 309.000 đơn vị được giao dịch trong phiên 16/12, xuyên suốt cả phiên là tình trạng trắng bên mua.

Nghị định 310/2025 chuyển sang phạt lũy tiến theo số lượng hóa đơn, đẩy mức phạt hành vi không lập hóa đơn lên tới 80 triệu đồng, tác động trực diện đến bán lẻ, F&B và thương mại điện tử.

(VNF) - Theo chuyên gia, hộ kinh doanh cần tách bạch dòng tiền cá nhân và doanh thu bán hàng hoá, dịch vụ bằng cách sử dụng tài khoản ngân hàng riêng để phục vụ cho hoạt động kinh doanh, tránh rủi ro về thuế trong tương lai.

(VNF) - Trên nền tảng chung của kinh tế vĩ mô, thị trường chứng khoán năm 2025 đã ghi nhận nhiều kết quả rất tích cực. Dấu mốc quan trọng nhất là việc được nâng hạng từ nhóm cận biên lên nhóm mới nổi thứ cấp.

(VNF) - Theo bà Lê Vũ Hương Quỳnh - Giám đốc khu vực Châu Á - Thái Bình Dương, tập đoàn Tether - Việt Nam có thể học hỏi những kinh nghiệm đã được chứng minh là thành công trên thế giới, đặc biệt thông qua các sandbox thanh toán tài sản mã hóa dành cho khách du lịch.

(VNF) - Dự án Phước Kiển của QCG mới đây đã được đề xuất vào danh mục thí điểm theo Nghị quyết 171/2024/QH15, cho phép thực hiện dự án nhà ở thương mại thông qua thỏa thuận về nhận quyền sử dụng đất hoặc đang có quyền sử dụng đất.

(VNF) - Chứng khoán EVS để xảy ra hàng loạt vi phạm kéo dài trong nhiều năm, trải rộng từ hoạt động nghiệp vụ đến nghĩa vụ báo cáo và công bố thông tin.

(VNF) - Theo Dự thảo lần 2 của Bộ Tài chính, hộ kinh doanh được chia làm 4 nhóm với nghĩa vụ thuế khác nhau với từng loại thuế tương ứng với các ngưỡng doanh thu.

(VNF) - Nhu cầu vốn cho nền kinh tế giai đoạn 2026–2030 được dự báo tăng gấp đôi so với 5 năm trước, trong khi dư địa mở rộng tín dụng ngân hàng ngày càng thu hẹp. Trước áp lực tăng trưởng cao và yêu cầu vốn trung – dài hạn ngày càng lớn, các chuyên gia cho rằng hệ thống ngân hàng không thể tiếp tục “gánh” một mình, mà cần sự vào cuộc mạnh mẽ của thị trường vốn, đặc biệt là trái phiếu và chứng khoán.

(VNF) - Theo ông Nguyễn Sơn, Chủ tịch Hội đồng Thành viên Tổng Công ty Lưu ký và Bù trừ Chứng khoán Việt Nam (VSDC), hiện các cấu phần kỹ thuật để triển khai giao dịch hợp đồng tương lai vàng về cơ bản đã được thiết kế trên nền tảng công nghệ KRX.

(VNF) - Theo ông Phạm Lưu Hưng - Giám đốc Trung tâm Phân tích và Tư vấn Đầu tư, Công ty Chứng khoán SSI, năm 2025 ghi nhận một diễn biến khá bất thường trong xu hướng nhà đầu tư nước ngoài đến Việt Nam khi lượng quan tâm và các chuyến làm việc lại gia tăng mạnh vào nửa cuối năm, trái ngược với quy luật các năm trước.

(VNF) - Chuyên gia kinh tế, PGS.TS Ngô Trí Long cho rằng, Việt Nam hội tụ đủ điều kiện mà nhiều quốc gia mất hàng thập kỷ mới có được, qua đó có cơ hội cạnh tranh với các trung tâm tài chính trên thế giới nhờ sở hữu nhiều điều kiện thuận lợi.

(VNF) - Vay ngân hàng mua nhà rồi rơi vào thất nghiệp, mất thu nhập, trong khi khoản vay vẫn đều đặn đến hạn, trở thành bài học điển hình về rủi ro tài chính cho nhiều người trẻ khi mua nhà bằng đòn bẩy vay vốn.

(VNF) - Tập đoàn Daikin Industries (Nhật Bản) vừa đạt thỏa thuận thâu tóm một doanh nghiệp Việt Nam hoạt động trong lĩnh vực giải pháp công nghệ và quản lý năng lượng cho tòa nhà, thông qua công ty thành viên tại thị trường Việt Nam.

(VNF) - Thị trường chứng khoán "đại hạ giá", danh sách cổ phiếu tăng mạnh tuần qua chủ yếu ghi nhận sự góp mặt của các mã penny.

(VNF) - Một số ngành nghề then chốt của nền kinh tế được ưu đãi thuế thu nhập doanh nghiệp quy định tại Nghị định số 320 của Chính phủ mới được ban hành.

(VNF) - Sau 5 tháng tạm ngưng hoạt động để nâng cấp, sửa chữa, sân bay Vinh sẽ khai thác trở lại vào ngày 19/12 với diện mạo mới và "điểm nhấn" công nghệ hiện đại giúp hành khách có trải nghiệm tốt hơn.