Cổ phiếu tăng mạnh tháng 11: Sóng thoái vốn bùng nổ, nhóm penny chiếm ưu thế

(VNF) - Mặc dù nhiều mã bluechip tiếp tục lập đỉnh mới trong tháng 11 nhưng cổ phiếu penny lại bất ngờ vượt trội hơn về biên độ tăng giá.

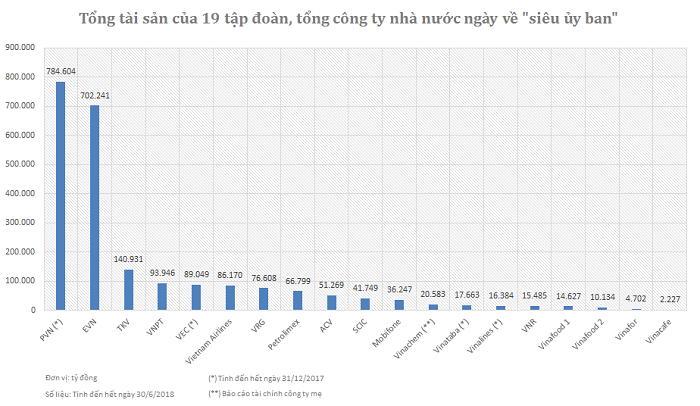

Từ ngày 1/10/2018, Ủy ban Quản lý vốn Nhà nước tại doanh nghiệp ("siêu ủy ban") đi vào hoạt động. Theo đó, 19 tập đoàn, tổng công ty nhà nước với khối tài sản 2,3 triệu tỷ đồng chính thức quy về một mối. Cùng VietnamFinance nhìn bức tranh toàn cảnh về tình hình tài chính cũng như hoạt động kinh doanh của 19 tập đoàn, tổng công ty nhà nước ngày về "siêu ủy ban".

Theo báo cáo tài chính hợp nhất 6 tháng đầu năm 2018 của Tập đoàn Điện lực Việt Nam (EVN), nửa đầu năm nay, doanh thu thuần của EVN đạt 161.618 tỷ đồng, tăng 15% so với cùng kỳ năm ngoái.

Sau khi trừ đi giá vốn, lợi nhuận gộp của EVN đạt 19.218 tỷ đồng, tăng 19%.

Nửa đầu năm, EVN ghi nhận 2.431 tỷ đồng doanh thu hoạt động tài chính, giảm 34% so với cùng kỳ năm ngoái. Song song, “siêu tập đoàn” này ghi nhận tới 11.901 tỷ đồng chi phí tài chính, tăng 12%.

EVN cũng ghi nhận 2.937 tỷ đồng chi phí bán hàng, tăng 4,5%; đồng thời ghi nhận 5.306 tỷ đồng chi phí quản lý doanh nghiệp, tăng 12%.

Kết thúc 6 tháng đầu năm 2018, lợi nhuận sau thuế của EVN đạt 1.018 tỷ đồng, giảm 31,5% so với cùng kỳ năm ngoái.

Tính đến hết ngày 30/6/2018, tổng tài sản của EVN đạt 702.241 tỷ đồng, tăng nhẹ 1% so với hồi đầu năm. Phần lớn tài sản của EVN tập trung ở tài sản cố định với 578.027 tỷ đồng và tài sản dở dang dài hạn với 59.744 tỷ đồng.

Đáng chú ý, tiền và các khoản tương đương tiền của EVN lên đến 52.920 tỷ đồng (trong đó gần 42.800 tỷ là tiền gửi ngân hàng không kỳ hạn). Nếu tính cả khoản đầu tư nắm giữ đến ngày đáo hạn (chủ yếu là tiền gửi ngân hàng có kỳ hạn từ trên 3 tháng đến dưới 1 năm), tổng lượng tiền “nhàn rỗi” của EVN lên đến gần 73.000 tỷ đồng.

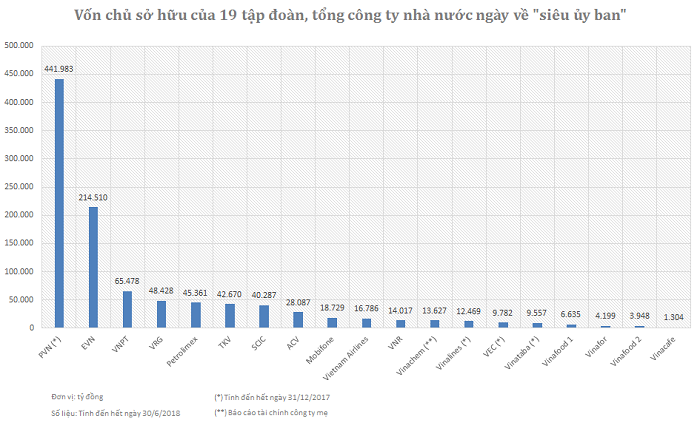

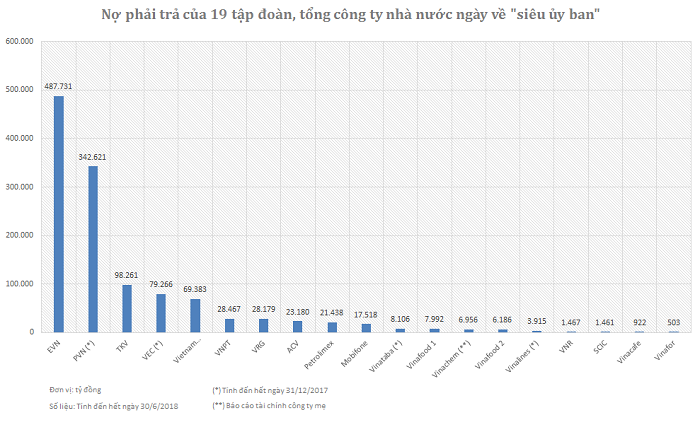

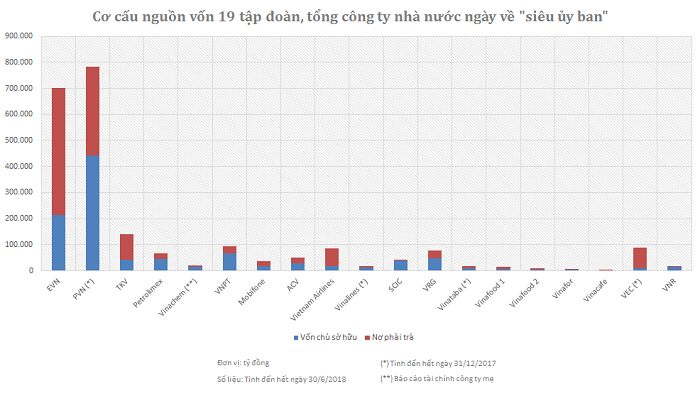

Về nguồn vốn, vốn chủ sở hữu đến hết ngày 30/6/2018 của EVN ở mức 214.510 tỷ đồng, tăng nhẹ 1% so với đầu năm. Nợ phải trả lên đến 487.731 tỷ đồng, giảm nhẹ 0,3%; trong đó tổng nợ vay ở mức 397.467 tỷ đồng, giảm 1,7%.

Theo báo cáo tài chính hợp nhất năm 2017 đã kiểm toán của Tập đoàn Dầu khí Việt Nam (PVN), doanh thu thuần năm qua của PVN đạt 271.404 tỷ đồng, tăng 15% so với năm 2016.

Do tỷ lệ giá vốn trên doanh thu thuần giảm đáng kể từ mức 85,5% xuống 81,7% nên lợi nhuận gộp năm 2017 của PVN tăng tới 46% lên 50.020 tỷ đồng.

Năm qua, PVN cũng ghi nhận 14.769 tỷ đồng doanh thu hoạt động tài chính, tăng 19% so với năm 2016. Trong đó, lãi tiền gửi, tiền cho vay là 7.924 tỷ đồng (chiếm 54%); lãi tiền đầu tư Vietsovpetro là 4.953 tỷ đồng (chiếm 34%); lãi chênh lệch tỷ giá là 837 tỷ đồng (chiếm 5,7%).

Trong năm, PVN cũng ghi nhận lợi nhuận bất thường 527 tỷ đồng tiền thanh lý khoản đầu tư, mất quyền kiểm soát tại công ty con.

Về chi phí, năm 2017, chi phí tài chính của PVN đạt 5.761 tỷ đồng, giảm 21% so với năm 2016; trong đó chủ yếu là chi phí lãi vay (chiếm 82%).

Trong khi đó, chi phí bán hàng đạt 5.264 tỷ đồng, giảm 4,4%; chi phí quản lý doanh nghiệp đạt 9.475 tỷ đồng, giảm 2,7%.

Kết thúc năm 2017, PVN ghi nhận lợi nhuận trước thuế 48.220 tỷ đồng, tăng 82%. Lợi nhuận sau thuế đạt 38.336 tỷ đồng, gấp 2,3 lần năm 2016.

Tính đến hết ngày 31/12/2017, tổng tài sản của PVN đạt 784.604 tỷ đồng, tăng nhẹ 1,8% so với hồi đầu năm.

Đáng chú ý, PVN hiện đang có 23.037 tỷ đồng tiền gửi ngân hàng không kỳ hạn, 49.364 tỷ đồng tiền gửi ngân hàng có kỳ hạn không quá 3 tháng và 101.230 tỷ đồng tiền gửi có kỳ hạn từ trên 3 tháng đến không quá 1 năm.

Như vậy, tổng lượng tiền gửi ngân hàng của PVN lên đến 173.631 tỷ đồng, chiếm 22% tổng tài sản.

Về nguồn vốn, vốn chủ sở hữu của PVN đến hết ngày 31/12/2017 ở mức 441.983 tỷ đồng, tăng nhẹ 2,2% sau một năm. Nợ phải trả ở mức 342.621 tỷ đồng, tăng nhẹ 1,4%; trong đó, tổng nợ vay ở mức 192.723 tỷ đồng, tăng 1,5%.

Báo cáo tài chính hợp nhất 6 tháng đầu năm 2018 của Tập đoàn Công nghiệp Than – Khoáng sản Việt Nam (TKV) ghi nhận doanh thu thuần nửa đầu năm nay của TKV đạt 50.769 tỷ đồng, tăng 27% so với cùng kỳ năm ngoái.

Phần lớn doanh thu của TKV đến từ mảng kinh doanh Than với 33.064 tỷ đồng (chiếm 65%), còn lại là mảng Kinh doanh Khoáng sản với 7.944 tỷ đồng (chiếm 15,6%), mảng Sản xuất điện với 5.725 tỷ đồng (chiếm 11,3%), mảng Kinh doanh vật liệu nổ với 1.322 tỷ đồng (chiếm 2,6%) và các hoạt động khác với 2.711 tỷ đồng (chiếm 5,5%).

Sau khi trừ đi giá vốn, lợi nhuận gộp của TKV đạt 9.927 tỷ đồng, tăng 21,6%.

Trong kỳ, tập đoàn này ghi nhận 2.902 tỷ đồng chi phí tài chính (trong đó 82% là chi phí lãi vay), tăng 8,8%; 1.914 tỷ đồng chi phí bán hàng, tăng 29%; 2.009 tỷ đồng chi phí quản lý doanh nghiệp, giảm 24%.

Kết thúc 6 tháng đầu năm 2018, lợi nhuận trước thuế của TKV đạt 3.067 tỷ đồng, gấp đôi cùng kỳ năm ngoái.

Tính đến hết ngày 30/6/2018, tổng tài sản của TKV đạt 140.931 tỷ đồng, tăng gần 700 tỷ đồng so với hồi đầu năm; tập trung nhiều nhất ở tài sản cố định với 80.646 tỷ đồng (chiếm 57%), hàng tồn kho với 16.217 tỷ đồng (chiếm 11,5%), tài sản dở dang dài hạn với 11.594 tỷ đồng (chiếm 8,2%), các khoản phải thu ngắn hạn với 11.536 tỷ đồng (chiếm 8,2%)..

Về nguồn vốn, vốn chủ sở hữu đến hết ngày 30/6/2018 của TKV ở mức 42.670 tỷ đồng tăng 4,5% so với đầu năm. Nợ phải trả ở mức 98.261 tỷ đồng, giảm nhẹ 1,1%; trong đó, tổng nợ vay ở mức 73.201 tỷ đồng, giảm 4,3%.

Theo báo cáo tài chính hợp nhất, quý II/2018, doanh thu thuần của Petrolimex đạt 51.326 tỷ đồng, tăng 34%; lợi nhuận gộp đạt 4.148 tỷ đồng, tăng 35% so với cùng kỳ năm trước.

Trong quý, Petrolimex ghi nhận 233 tỷ đồng doanh thu tài chính, tăng 7%; 134 tỷ đồng lãi trong công ty liên doanh, liên kết, tăng 19%.

Các khoản chi phí cũng có mức gia tăng đáng kể, như: chi phí tài chính 386 tỷ đồng, tăng 86%; chi phí bán hàng 2.304 tỷ đồng, tăng 16,5%

Dù vậy, kết thúc quý II/2018, Petrolimex vẫn có 1.602 tỷ đồng lợi nhuận trước thuế, tăng 47% so với cùng kỳ.

Lũy kế 6 tháng, doanh thu thuần của Petrolimex đạt 96.757 tỷ đồng, tăng 30%; lợi nhuận trước thuế 2.808 tỷ đồng, tăng 15%.

Về tài sản, tại ngày 30/6/2018, tổng tài sản của Petrolimex là 66.799 tỷ đồng, tăng 8% so với đầu năm. Trong đó, tài sản ngắn hạn là 45.894 tỷ đồng, tăng 13%; tài sản dài hạn là 20.905 tỷ đồng, giảm 1,5%.

Nợ phải trả của Petrolimex là 45.361 tỷ đồng, tăng 18% so với đầu năm, riêng nợ ngắn hạn chiếm 94%. Vốn chủ sở hữu ở mức 21.438 tỷ đồng.

Tập đoàn Hóa chất Việt Nam (Vinachem) mới đây đã công bố báo cáo tài chính công ty mẹ 6 tháng đầu năm 2018 với doanh thu tài chính nửa đầu năm của Vinachem đạt 570 tỷ đồng, gấp 2,2 lần cùng kỳ năm 2017. Song song, tập đoàn này ghi nhận 197 tỷ đồng chi phí tài chính bất thường (toàn bộ là dự phòng giảm giá chứng khoán kinh doanh và tổn thất đầu tư).

Vinachem cũng ghi nhận 306 tỷ đồng chi phí quản lý doanh nghiệp trong nửa đầu năm, tăng gấp 2,2 lần.

Vì đây là báo cáo tài chính của công ty mẹ nên doanh thu từ bán hàng và cung cấp dịch vụ là không đáng kể (chỉ 2,49 tỷ đồng), đồng thời Vinachem không ghi nhận chi phí bán hàng.

Kết thúc 6 tháng đầu năm 2018, lợi nhuận trước thuế của Vinachem đạt 70 tỷ đồng, giảm 42% so với cùng kỳ năm ngoái.

Tính đến hết ngày 30/6/2018, tổng tài sản của Vinachem đạt 20.583 tỷ đồng, giảm nhẹ 1% so với hồi đầu năm. Phần lớn tài sản của Vinachem tập trung ở các khoản đầu tư tài chính dài hạn với 7.648 tỷ đồng, các khoản phải thu ngắn hạn với 6.523 tỷ đồng và các khoản phải thu dài hạn với 5.659 tỷ đồng.

Đi vào chi tiết, hiện Vinachem đang dự phòng tổng cộng 5.207 tỷ đồng cho các khoản đầu tư tài chính; trong đó các khoản dự phòng lớn nhất là ở Công ty Đạm Ninh Bình với 2.313 tỷ đồng, Công ty Phân đạm và Hóa chất Hà Bắc (Đạm Hà Bắc) với 1.874 tỷ đồng, Công ty DAP – Vinachem với 207 tỷ đồng, Công ty DAP số 2 – Vinachem với 802 tỷ đồng.

Đối với các khoản phải thu, Vinachem hiện đang có khoản phải thu ngắn hạn về cho vay đối với Công ty Đạm Ninh Bình trị giá 3.793 tỷ đồng (trong đó dự phòng 499 tỷ đồng); cùng với đó là khoản phải thu dài hạn trị giá 5.658 tỷ đồng. Một số khoản phải thu khác cũng khiến tập đoàn này phải dự phòng tổng cộng 61 tỷ đồng.

Như vậy, Vinachem hiện đang trích lập dự phòng tới 5.767 tỷ đồng, bao gồm cả dự phòng đầu tư tài chính và dự phòng các khoản phải thu.

Về nguồn vốn, vốn chủ sở hữu đến hết ngày 30/6/2018 của Vinachem ở mức 13.627 tỷ đồng, tăng nhẹ 0,5% so với đầu năm. Nợ phải trả ở mức 6.956 tỷ đồng, giảm nhẹ gần 4%.

Theo báo cáo tài chính hợp nhất 6 tháng đầu năm 2018 của Tập đoàn Bưu chính Viễn thông Việt Nam (VNPT), tập đoàn này đạt 25.499 tỷ đồng doanh thu thuần trong nửa đầu năm, giảm 3,4% so với cùng kỳ năm 2017. Tuy nhiên, do giá vốn giảm tới 2.173 tỷ đồng, tương đương tỷ lệ giá vốn trên doanh thu thuần giảm 5,8 điểm% nên lợi nhuận thuần của VNPT tăng tới 23%, lên 6.931 tỷ đồng.

Nửa đầu năm, VNPT ghi nhận nhận 1.074 doanh thu tài chính, tăng 91% so với cùng kỳ năm 2017. Về chi phí, VNPT ghi nhận 82,7 tỷ đồng chi phí tài chính, giảm 18,4%; 2.005 tỷ đồng chi phí bán hàng, tăng 73%; 2.809 tỷ đồng chi phí quản lý doanh nghiệp, tăng 23%.

Kết thúc 6 tháng đầu năm 2018, lợi nhuận trước thuế của VNPT đạt 3.198 tỷ đồng, tăng 15% so với cùng kỳ năm ngoái.

Tính đến hết ngày 30/6/2018, tổng tài sản của VNPT đạt 93.946 tỷ đồng, giảm nhẹ 1,8% so với hồi đầu năm. Phần lớn tài sản của VNPT tập trung ở tài sản cố định với 36.526 tỷ đồng và đầu tư tài chính ngắn hạn với 34.853 tỷ đồng.

Về nguồn vốn, vốn chủ sở hữu tính đến hết ngày 30/6/2018 ở mức 65.478 tỷ đồng, tăng nhẹ 1,2% so với đầu năm. Nợ phải trả ở mức 28.467 tỷ đồng, trong đó nợ ngắn hạn chiếm 95%.

Gần đây, Tổng công ty Viễn thông Mobifone đã công bố báo cáo tài chính quý II/2018 với kết quả kinh doanh không mấy khả quan.

6 tháng đầu năm 2018, doanh thu thuần của Mobifone đạt 17.231 tỷ đồng, giảm 7,9% so với cùng kỳ năm ngoái. Lợi nhuận gộp thậm chí còn giảm sâu hơn với 19%, đạt 4.823 tỷ đồng.

Nửa đầu năm, Mobifone ghi nhận doanh thu tài chính 109 tỷ đồng, gấp 2,5 lần cùng kỳ năm 2017. Trong khi đó, chi phí lãi vay lên đến 71 tỷ đồng, tăng gấp 5 lần.

Cùng với đó, Mobifone cũng ghi nhận 1.962 tỷ đồng chi phí bán hàng và 469 tỷ đồng chi phí quản lý doanh nghiệp, giảm lần lượt 5,2% và 25,6%.

Kết thúc 6 tháng đầu năm 2018, Mobifone đạt 2.434 tỷ đồng lợi nhuận trước thuế, giảm 26% so với cùng kỳ năm ngoái.

Tính đến hết ngày 30/6/2018, tổng tài sản của Mobifone đạt 36.247 tỷ đồng, tăng tới 6.282 tỷ đồng so với hồi đầu năm. Trong đó, tiền và các khoản tương đương tiền tăng vọt lên 10.583 tỷ đồng, từ mức 1.813 tỷ đồng thời điểm 6 tháng trước đó.

Về nguồn vốn, vốn chủ sở hữu đến hết ngày 30/6/2018 của Mobifone ở mức 18.729 tỷ đồng, tăng 12,6% so với đầu năm. Tổng nợ vay ở mức 1.835 tỷ đồng, trong đó nợ vay ngắn hạn là 708 tỷ đồng, nợ vay dài hạn là 1.127 tỷ đồng.

Theo báo cáo tài chính quý II/2018 của Tổng công ty Cảng hàng không Việt Nam (ACV), 6 tháng đầu năm 2018, doanh thu thuần của ACV đạt 7.937 tỷ đồng, tăng 15% so với cùng kỳ năm ngoái. Do tỷ lệ giá vốn trên doanh thu thuần giảm mạnh từ 58,2% xuống 49,6% nên lợi nhuận gộp của ACV tăng tới 38,5% lên 4.001 tỷ đồng.

Nửa đầu năm, ACV ghi nhận 1.137 tỷ đồng doanh thu tài chính, gấp đôi cùng kỳ 2017, chủ yếu do lãi chênh lệch tỷ giá (tăng 474 tỷ đồng).

Về chi phí, ACV ghi nhận 993 tỷ đồng chi phí tài chính, tăng 53%; 146 tỷ đồng chi phí bán hàng, giảm 9,9%; 381 tỷ đồng chi phí quản lý doanh nghiệp, tăng 1,9%.

Kết thúc 6 tháng đầu năm 2018, lợi nhuận trước thuế của ACV đạt 3.819 tỷ đồng, tăng tới 63% so với cùng kỳ năm ngoái.

Tính đến hết ngày 30/6/2018, tổng tài sản của ACV đạt 51.269 tỷ đồng, tăng 4,3% so với hồi đầu năm. Phần lớn tài sản của ACV tập trung ở tiền gửi ngân hàng kỳ hạn không quá 12 tháng với 21.300 tỷ đồng và tài sản cố định với 17.824 tỷ đồng.

Như vậy, lượng tiền gửi ngân hàng của ACV chiếm tới 42% tổng tài sản.

Về nguồn vốn, vốn chủ hữu của ACV đến hết ngày 30/6/2018 ở mức 28.087 tỷ đồng, tăng 2,6% so với đầu năm. Nợ phải trả ở mức 23.180 tỷ đồng, tăng 6,4%; trong đó tổng nợ vay (cả ngắn hạn và dài hạn) ở mức 15.087 tỷ đồng, tăng 4,2%.

Thống kê vốn chủ sở hữu của 19 tập đoàn, tổng công ty nhà nước chuyển về "siêu ủy ban"

Thống kê vốn chủ sở hữu của 19 tập đoàn, tổng công ty nhà nước chuyển về "siêu ủy ban"Theo báo cáo tài chính hợp nhất, doanh thu thuần quý II/2018 của Vietnam Airlines (HVN) là 23.145 tỷ đồng, tăng 20%; lợi nhuận gộp đạt 3.060 tỷ đồng, tăng 38% so với cùng kỳ.

Trong quý, doanh thu tài chính đạt 543 tỷ đồng, tăng 2,7 lần, chủ yếu do sự gia tăng của lãi chênh lệch tỷ giá (tăng gấp 4 lần, đạt 309 tỷ đồng). Tuy nhiên, chi phí tài chính cũng tăng rất mạnh, tăng 83%, lên tới 1.307 tỷ đồng, chủ yếu do lỗ chênh lệch tỷ giá (838 tỷ đồng, tăng gấp 3,6 lần).

Dù chịu lỗ tỷ giá 529 tỷ đồng nhưng với lợi nhuận gộp cao và thêm 122 tỷ đồng lợi nhuận khác, HVN vẫn có 426 tỷ đồng lãi trước thuế khi kết thúc quý II, tăng gấp 2,5 lần cùng kỳ.

Lũy kế 6 tháng, doanh thu thuần của HVN đạt 47.557 tỷ đồng, tăng 18,5%; lợi nhuận trước thuế đạt 1.885 tỷ đồng, tăng 84,5%.

Về tài sản, tại ngày 30/6/2018, tổng tài sản của HVN là 86.170 tỷ đồng, giảm 2,7% so với đầu năm. Trong đó, tài sản ngắn hạn là 23.051 tỷ đồng, tăng 9%; tài sản dài hạn là 63.118 tỷ đồng, giảm 6,4%.

Nợ phải trả của HVN là 69.383 tỷ đồng, giảm 2,4% so với đầu năm. Riêng nợ vay chiếm 66% tổng nợ phải trả và giảm gần 4.000 tỷ đồng, từ 47.122 tỷ đồng xuống còn 43.128 tỷ đồng. Vốn chủ sở hữu ở mức 16.786 tỷ đồng.

Theo báo cáo tài chính riêng năm 2017 đã kiểm toán của Tổng công ty Hàng hải Việt Nam (Vinalines), năm qua, Vinalines ghi nhận doanh thu thuần 1.456 tỷ đồng, tăng 6,8% so với năm 2016. Tuy nhiên, giá vốn tiếp tục vượt doanh thu khiến Vinalines lỗ gộp 360 tỷ đồng trong năm 2017, vẫn cải thiện hơn so với mức lỗ gộp 1.321 tỷ đồng của năm 2016.

Năm 2017, Vinalines ghi nhận 272 tỷ đồng doanh thu tài chính, giảm 44% so với năm trước. Trong khi đó, chi phí tài chính đạt 470 tỷ đồng, tăng 5,4%; chi phí bán hàng đạt 27,6 tỷ đồng, giảm 13%; chi phí quản lý doanh nghiệp đạt 204 tỷ đồng, tương đương năm 2016.

Tựu chung, Vinalines lỗ thuần từ hoạt động kinh doanh 791 tỷ đồng trong năm 2017, bằng hơn một nửa số lỗ thuần 1.517 tỷ đồng của năm 2016.

Mặc dù lỗ nặng từ hoạt động kinh doanh nhưng lợi nhuận trước thuế năm 2017 của Vinalines lại đạt mức khá cao 305 tỷ đồng. Nguyên nhân là do năm qua, tổng công ty này ghi nhận khoản thu nhập khác lên đến 1.377 tỷ đồng; sau khi trừ chi phí khác chỉ 280 tỷ đồng, Vinalines ghi nhận lợi nhuận khác lên đến 1.096 tỷ đồng.

Nhiều khả năng, khoản thu nhập khác trên là đến từ hoàn nhập dự phòng và hoạt động bán nợ, tương tự như năm 2016.

Tính đến hết năm 2017, tổng tài sản của Vinalines đạt 16.384 tỷ đồng, giảm 9,5% sau một năm. Phần lớn tài sản của Vinalines tập trung ở các khoản đầu tư tài chính dài hạn (9.250 tỷ đồng), tài sản cố định (3.726 tỷ đồng), tiền và các khoản tương đương tiền (837 tỷ đồng).

Về nguồn vốn, vốn chủ sở hữu đến hết ngày 31/12/2017 của Vinalines ở mức 12.469 tỷ đồng, tăng 4,4% sau một năm. Nợ phải trả ở mức 3.915 tỷ đồng, giảm 36%.

Tổng công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) vừa công bố báo cáo tài chính 6 tháng đầu năm 2018.

Theo báo cáo, doanh thu hoạt động đầu tư và kinh doanh vốn của SCIC trong nửa đầu năm đạt 2.288 tỷ đồng, giảm 14,2% so với cùng kỳ năm 2017.

Sau khi trừ đi các chi phí, chủ yếu gồm chi phí vốn 80,6 tỷ đồng và chi phí quản lý doanh nghiệp 120 tỷ đồng, cộng với lợi nhuận từ công ty liên doanh, liên kết 41,8 tỷ đồng, SCIC ghi nhận 2.129 tỷ đồng lợi nhuận trước thuế trong nửa đầu năm, giảm 15,6% so với cùng kỳ.

Tính đến hết ngày 30/6/2018, vốn chủ sở hữu của SCIC đạt 40.287 tỷ đồng, tăng 1,9% so với hồi đầu năm. Đáng chú ý, nợ phải trả giảm từ 21.530 tỷ đồng xuống 1.461 tỷ đồng sau 6 tháng, chủ yếu do SCIC không còn nắm Quỹ hỗ trợ sắp xếp và phát triển doanh nghiệp. Tổng tài sản đạt 41.749 tỷ đồng.

Theo báo cáo tài chính 6 tháng đầu năm 2018 của Tập đoàn Công nghiệp Cao su Việt Nam (VRG), doanh thu thuần nửa đầu năm của VRG đạt 1.377 tỷ đồng. Lợi nhuận gộp đạt 560 tỷ đồng.

Trong kỳ, VRG cũng ghi nhận 82,8 tỷ đồng doanh thu hoạt động tài chính; đồng thời ghi nhận 55,7 tỷ đồng lãi từ các công ty liên doanh, liên kết.

Về chi phí, nửa đầu năm, chi phí tài chính của VRG ở mức 96,6 tỷ đồng; trong khi đó, chi chi phí bán hàng ở mức 34,5 tỷ đồng; còn chi phí quản lý doanh nghiệp lên đến 567 tỷ đồng.

Kết thúc 6 tháng đầu năm 2018, lợi nhuận trước thuế của VRG đạt 270 tỷ đồng.

Tính đến hết ngày 30/6/2018, tổng tài sản của VRG đạt 76.608 tỷ đồng, tăng nhẹ 2,43% so với hồi đầu năm. Phần lớn tài sản của VRG tập trung ở tài sản cố định với 24.715 tỷ đồng và tài sản dở dang dài hạn với 24.924 tỷ đồng.

Ngoài ra, cũng cần kể đến lượng tiền "nhàn rỗi" (gồm tiền và các khoản tương đương tiền cùng với tiền gửi ngắn hạn) khá lớn, ở mức 10.391 tỷ đồng.

Về nguồn vốn, vốn chủ sở hữu của VRG đến hết ngày 30/6/2018 ở mức 48.428 tỷ đồng, tăng 1,53% so với đầu năm. Nợ phải trả ở mức 28.179 tỷ đồng, tăng 4,04%; trong đó tổng nợ vay ở mức 13.763 tỷ đồng, tăng gần 1%.

Thống kê nợ phải trả của 19 tập đoàn, tổng công ty nhà nước chuyển về "siêu ủy ban"

Thống kê nợ phải trả của 19 tập đoàn, tổng công ty nhà nước chuyển về "siêu ủy ban"Báo cáo tài chính năm 2017 của Tổng công ty Thuốc lá Việt Nam (Vinataba) ghi nhận 18.768 tỷ đồng doanh thu thuần, giảm nhẹ 0,48% so với năm 2016. Lợi nhuận gộp theo đó giảm nhẹ 4,5% còn 3.903 tỷ đồng.

Năm 2017, doanh thu hoạt động tài chính của Vinataba tăng vọt lên 782 tỷ đồng, gấp 4,3 lần năm 2016 (chủ yếu do ghi nhận lãi trên 600 tỷ đồng từ thanh lý các khoản đầu tư vào công ty con). Trong khi đó, chi phí tài chính bất ngờ giảm 8,9% về mức 225 tỷ đồng. Chi phí bán hàng cũng giảm gần 9% về 1.472 tỷ đồng.

Chi phí lớn nhất của Vinataba là chi phí quản lý doanh nghiệp với 1.645 tỷ đồng, tăng 11%.

Ngoài ra, tổng công ty này cũng ghi nhận 232 tỷ đồng lãi từ các công ty liên kết, liên doanh và 422 tỷ đồng lợi nhuận khác (chủ yếu là tiền bồi hoàn từ Phillip Morris Global Brands).

Kết thúc năm 2017, lợi nhuận trước thuế của Vinataba đạt 1.998 tỷ đồng, tăng 33% so với năm 2016.

Tổng tài sản đến hết năm 2017 của Vinataba đạt 17.663 tỷ đồng, giảm nhẹ 2,3% sau một năm; chủ yếu tập trung ở hàng tồn kho (8.620 tỷ đồng) và tiền và các khoản tương đương tiền (4.133 tỷ đồng). Tài sản cố định do đã khấu hao rất lớn nên chỉ còn 1.359 tỷ đồng, dù nguyên giá lên đến 4.722 tỷ đồng.

Tính đến hết năm, vốn chủ sở hữu của Vinataba ở mức 9.557 tỷ đồng, trong khi nợ phải trả ở mức 8.106 tỷ đồng.

6 tháng đầu năm 2018, Tổng công ty Lương thực miền Bắc (Vinafood 1) ghi nhận kết quả kinh doanh khá tốt khi đạt doanh thu thuần 6.682 tỷ đồng, tăng 29% so với cùng kỳ năm ngoái.

Do tỷ lệ giá vốn trên doanh thu thuần giảm mạnh từ 95,3% xuống 87,3% nên lợi nhuận gộp của Vinafood 1 tăng gấp 3,5 lần, lên 851 tỷ đồng.

Tuy nhiên, chi phí tài chính và chi phí bán hàng tăng vọt, lần lượt 76% và 513%, lên 392 tỷ đồng và 567 tỷ đồng đã bào mòn lợi nhuận gộp, khiến lợi nhuận trước thuế năm 2017 còn 152 tỷ đồng, tăng 8,6% so với năm 2016.

Tính đến hết ngày 30/6/2018, tổng tài sản của Vinafood 1 ở mức 14.627 tỷ đồng, tăng 22% so với hồi đầu năm; tập trung nhiều nhất ở các khoản phải thu ngắn hạn với trên 7.000 tỷ đồng. Vốn chủ sở hữu ở mức 6.635 tỷ đồng, trong khi nợ phải trả ở mức 7.992 tỷ đồng.

Công ty mẹ - Tổng công ty Lương thực miền Nam (Vinafood 2) mới đây đã công bố báo cáo tài chính 6 tháng đầu năm 2018 với kết quả kinh doanh khá ấn tượng. Cụ thể, nửa đầu năm, doanh thu thuần của Vinafood 2 đạt 7.448 tỷ đồng, tăng tới 68% so với cùng kỳ năm 2017. Sau khi trừ đi giá vốn, lợi nhuận gộp đạt 659 tỷ đồng, tăng gấp 3,3 lần.

Trong kỳ, Vinafood 2 cũng ghi nhận 71,3 tỷ đồng doanh thu tài chính, tăng gấp 2,2 lần. Song song, công ty này ghi nhận 78,1 tỷ đồng chi phí tài chính, tăng nhẹ 11%.

Đáng chú ý, chi phí bán hàng nửa đầu năm nay của Vinafood 2 lên tới 469 tỷ đồng, tăng gấp 2,5 lần. Trong khi đó, chi phí quản lý doanh nghiệp ở mức 88,2 tỷ đồng, giảm 10%.

Kết thúc 6 tháng đầu năm 2018, lợi nhuận trước thuế của Vinafood 2 đạt 88,1 tỷ đồng, khác xa mức lỗ lên đến 118 tỷ đồng cùng kỳ năm ngoái.

Chất lượng của kết quả kinh doanh trên là khá tốt bởi dòng tiền thuần từ hoạt động kinh doanh 6 tháng đầu năm ở mức 266 tỷ đồng, thay vì mức âm (-) 1.012 tỷ đồng cùng kỳ 2017.

Tính đến hết ngày 30/6/2018, tổng tài sản của Vinafood 2 đạt 10.134 tỷ đồng, tăng 40% so với hồi đầu năm. Trong đó, tiền gửi ngân hàng tăng vọt từ 635 tỷ đồng lên 2.853 tỷ đồng, chủ yếu do nguồn tiền thu được từ đợt IPO tháng 3/2018 (1.280 tỷ đồng) và tăng vay nợ ngắn hạn (gần 1.600 tỷ đồng).

Ngoài ra, tài sản của Vinafood 2 cũng tập trung ở các khoản phải thu (cả ngắn hạn và dài hạn) với 2.304 tỷ đồng, tài sản cố định với 1.952 tỷ đồng và hàng tồn kho với 1.891 tỷ đồng.

Về nguồn vốn, vốn chủ sở hữu đến hết ngày 30/6/2018 ở mức 3.948 tỷ đồng, tăng nhẹ 2,3% so với đầu năm; lũy kế giảm từ 918 tỷ đồng xuống 830 tỷ đồng. Nợ phải trả ở mức 6.186 tỷ đồng, tăng 84%; trong đó có khoản phải trả về cổ phần hóa 1.280 tỷ đồng.

Quy mô khá khiêm tốn trong số 19 tập đoàn, tổng công ty nhà nước chuyển về "siêu ủy ban", tổng tài sản của Tổng công ty Lâm nghiệp Việt Nam (Vinafor) đến hết ngày 30/6/2018 ở mức 4.702 tỷ đồng, tập trung nhiều nhất ở tiền gửi ngắn hạn với 2.325 tỷ đồng.

Về nguồn hình thành tài sản, vốn chủ sở hữu của Vinafor ở mức 4.199 tỷ đồng, trong khi nợ phải trả chỉ ở mức 503 tỷ đồng.

6 tháng đầu năm 2018, doanh thu thuần của Vinafor đạt 364 tỷ đồng, tăng 5,5% so với cùng kỳ năm ngoái. Sau khi trừ giá vốn, lợi nhuận gộp đạt 66,1 tỷ đồng, tăng 54%.

Đáng chú ý, doanh thu tài chính nửa đầu năm của Vinafor lên đến 710 tỷ đồng, tăng gần gấp đôi.

Kết thúc nửa đầu năm, Vinafor ghi nhận 677 tỷ đồng lợi nhuận trước thuế, tăng 93% so với nửa đầu năm trước.

Cơ cấu nguồn vốn của 19 tập đoàn, tổng công ty nhà nước chuyển về "siêu ủy ban"

Cơ cấu nguồn vốn của 19 tập đoàn, tổng công ty nhà nước chuyển về "siêu ủy ban"Theo báo cáo tài chính 6 tháng đầu năm 2018 của Tổng công ty Cà phê Việt Nam (Vinacafe), doanh thu thuần nửa đầu năm nay của Vinacafe đạt 2.268 tỷ đồng, giảm 12,6% so với cùng kỳ năm ngoái. Tuy nhiên, do tỷ lệ giá vốn trên lợi nhuận thuần ở mức rất cao, lên đến 96,8% nên lợi nhuận gộp chỉ còn lại vỏn vẹn 72 tỷ đồng, giảm 10,2%.

Sau khi trừ đi chi phí, lợi nhuận trước thuế của Vinacafe ở mức 9,9 tỷ đồng, giảm rất mạnh so với mức 60,7 tỷ đồng nửa đầu năm ngoái.

Tính đến hết ngày 30/6/2018, tổng tài sản của Vinacafe đạt 2.227 tỷ đồng, giảm nhẹ 4,3% so với đầu năm. Vốn chủ sở hữu ở mức 1.304 tỷ đồng, trong khi nợ phải trả ở mức 922 tỷ đồng.

Báo cáo tài chính năm 2017 của Tổng công ty Đầu tư phát triển Đường cao tốc Việt Nam (VEC) ghi nhận doanh thu thuần 2.740 tỷ đồng, tăng 24% so với năm 2016. Tuy nhiên, lợi nhuận gộp lại giảm nhẹ 3,1% về mức 1.605 tỷ đồng.

Về chi phí, VEC ghi nhận 841 tỷ đồng chi phí tài chính và 42,3 tỷ đồng chi phí quản lý doanh nghiệp.

Kết thúc năm 2017, lợi nhuận trước thuế của VEC đạt 931 tỷ đồng, khác xa mức lỗ 808 tỷ đồng của năm 2016.

Tính đến hết ngày 30/6/2018, tổng tài sản của VEC đạt 89.049 tỷ đồng, tăng 16% sau 6 tháng; tập trung chủ yếu ở tài sản cố định với 54.061 tỷ đồng, tài sản dở dang dài hạn với 17.062 tỷ đồng và các khoản phải thu ngắn hạn với 12.036 tỷ đồng.

Về nguồn vốn, vốn chủ sở hữu đến hết ngày 30/6/2018 ở mức 9.782 tỷ đồng. Nợ phải trả lên đến 79.266 tỷ đông, gấp tới 8 lần vốn chủ sở hữu.

Theo báo cáo tài chính 6 tháng đầu năm 2018 của Tổng công ty Đường sắt Việt Nam (VNR), doanh thu thuần nửa đầu năm nay của VNR đạt 643 tỷ đồng, tăng 12% so với cùng kỳ năm ngoái. Tuy nhiên do giá vốn tăng mạnh nên lợi nhuận gộp của VNR chỉ đạt 57,2 tỷ đồng, giảm 26,2%.

Trong kỳ, VNR cũng ghi nhận 31,7 tỷ đồng doanh thu tài chính, tăng 32%. Song song, chi phí tài chính ở mức 11,1 tỷ đồng; chi phí quản lý doanh nghiệp ở mức 33 tỷ đồng.

Kết thúc nửa đầu năm 2018, VNR ghi nhận lợi nhuận trước thuế 46,4 tỷ đồng, giảm nhẹ gần 1% so với cùng kỳ năm ngoái.

Tính đến hết ngày 30/6/2018, tổng tài sản của VNR đạt 15.485 tỷ đồng. Vốn chủ sở hữu ở mức 14.017 tỷ đồng, trong đó có tới 10.267 tỷ đồng là nguồn kinh phí đã hình thành tài sản cố định. Nợ phải trả ở mức 1.467 tỷ đồng.

(VNF) - Mặc dù nhiều mã bluechip tiếp tục lập đỉnh mới trong tháng 11 nhưng cổ phiếu penny lại bất ngờ vượt trội hơn về biên độ tăng giá.

(VNF) - Để đảm bảo người nộp thuế dễ dàng tuân thủ nghĩa vụ, tiết giảm chi phí xã hội, đại diện Trọng Tín Tax kiến nghị, người bán hàng online trên sàn TMĐT chỉ cần lập hoá đơn tổng hợp theo kỳ thay vì từng lần bán hàng.

(VNF) - Vingroup là doanh nghiệp đầu tiên của Việt Nam đạt mức vốn hoá trên 1 triệu tỷ USD. Con số này gấp đôi đơn vị xếp sau là Vietcombank.

(VNF) - Cổ phiếu KSV có nguy cơ bị huỷ niêm yết do Vimico chưa đáp ứng đủ điều kiện về cơ cấu cổ đông của công ty đại chúng. Cơ cấu quá cô đặc cũng là nguyên nhân dẫn đến những pha "tăng sốc", giảm sâu" của cổ phiếu thời gian vừa qua.

(VNF) - Cổ phiếu GTD của Giầy Thượng Đình đã tăng trần 8 phiên liên tiếp, ghi nhận đà tăng gấp 2,9 lần kể từ khi có thông tin thoái vốn của UBND TP. Hà Nội.

(VNF) - Vụ việc chị Nguyễn Thị Thu Th. ở Quảng Trị chuyển nhầm gần 500 triệu đồng vào tài khoản một người quen nhưng nhiều lần yêu cầu vẫn không được hoàn trả đang thu hút sự chú ý. Dù cơ quan công an đã vào cuộc, người nhận tiền vẫn né tránh làm việc, đặt ra nhiều vấn đề pháp lý liên quan quyền sở hữu và trách nhiệm hoàn trả tài sản.

(VNF) - Những thay đổi về thuế năm 2026 cùng sự biến động của thị trường đang tạo nên áp lực lớn cho cả hộ kinh doanh nhỏ và người làm thuê. Nhưng nhìn từ góc độ kinh tế – vận hành – con người, nhiều chuyên gia nhấn mạnh, đây không chỉ là giai đoạn khó khăn mà còn là thời điểm để trưởng thành trong cách làm ăn.

(VNF) - Trước những vướng mắc, bất cập về chính sách thuế giá trị gia tăng (GTGT), đặc biệt lĩnh vực nông nghiệp, Bộ Tài chính đã đề xuất cách tháo gỡ “điểm nghẽn” trong việc hoàn loại thuế này.

(VNF) - Mức phạt đối với hành vi lập hồ sơ đăng ký chào bán, phát hành có thông tin sai lệch theo Nghị định 306 được nâng lên 500–600 triệu đồng, tăng đáng kể so với khung 400–500 triệu đồng quy định tại Nghị định 156.

(VNF) - "Cá mập" Phần Lan PYN Elite Fund nâng mục tiêu dài hạn cho VN-Index từ 2.500 điểm lên 3.200 điểm.

(VNF) - Là doanh nghiệp phát hành trái phiếu chưa từng trễ hạn thanh toán và đang đưa ra mức lãi suất lên tới 10%/năm, F88 hiện được đánh giá sở hữu dòng trái phiếu đại chúng khá hấp dẫn, hứa hẹn thu hút sự quan tâm của nhiều nhà đầu tư nhờ tính ổn định và mức sinh lời cạnh tranh.

(VNF) - KIDO xin ý kiến cổ đông về việc thông qua giao dịch bán 24,03% vốn tại KDF cho Nutifood, đồng thời bán nốt 49% vốn còn lại.

(VNF) - Kế hoạch cấm xe máy chạy xăng theo giờ trong Vành đai 1 Hà Nội từ 2026 tạo ra áp lực đối với doanh số xe 2 bánh của Honda - "gà đẻ trứng vàng" của VEAM.

(VNF) - Tạm tính theo mức giá kết phiên sáng 27/11, HDBank có thể thu về gần 1.160 tỷ đồng nếu thoái thành công toàn bộ cổ phiếu VJC nắm giữ.

(VNF) - Ông Vũ Đăng Linh, Tổng giám đốc Công ty Cổ phần Đầu tư Thế Giới Di Động (HoSE: MWG) đã nhấn mạnh việc tập đoàn đang đẩy nhanh quá trình tái cấu trúc hệ sinh thái nhằm chuẩn bị cho kế hoạch IPO độc lập các chuỗi kinh doanh trong những năm tới.

(VNF) - Cổ phiếu MSB tăng kịch trần với thanh khoản đột biến sau thông tin về thương vụ đấu giá của VNPT. Tập đoàn này sẽ thoái toàn bộ cổ phần MSB với giá khởi điểm 18.239 đồng/cp.

(VNF) - UBCKNN chỉ ra hàng loạt “lỗ hổng” trong nghiệp vụ và kiểm toán nội bộ của các công ty chứng khoán và vấn đề minh bạch thông tin trái phiếu tại các doanh nghiệp bất động sản.

(VNF) - Cơ quan thuế đã triển khai 3 chuyên đề trọng điểm nhằm chống thất thu thuế, gian lận hoàn thuế giá trị gia tăng (GTGT), nhất là đối với lĩnh vực kinh doanh vàng.

(VNF) - Các quỹ đầu tư giúp chuyển hóa dòng tiết kiệm của người dân sang đầu tư một cách chuyên nghiệp, giảm rủi ro cho từng cá nhân, đồng thời nâng tính thanh khoản và hiệu quả vận hành của thị trường.

(VNF) - HĐQT Tập đoàn Đạt Phương (HoSE: DPG) đã phê duyệt phương án chào bán gần 17,8 triệu cổ phiếu theo hình thức riêng lẻ.

(VNF) - Ông Lê Hải Đoàn - Chủ tịch HIPT tiếp tục đăng ký mua thêm gần 5,5 triệu cổ phiếu VNS. Động thái này diễn ra trong bối cảnh ông Đoàn liên tục nâng tỷ lệ sở hữu tại Vinasun hơn một năm qua, từng bước củng cố vị thế trong cơ cấu cổ đông của hãng taxi này.

(VNF) - Tổng Công ty cổ phần Xây lắp Dầu khí Việt Nam vừa bị Ủy ban Chứng khoán Nhà nước xử phạt vi phạm hành chính tổng số tiền xử phạt hơn 200 triệu đồng.

(VNF) - Công ty cho biết sau khi rà soát, hồ sơ phát hành cần được điều chỉnh và bổ sung thông tin trước khi tiếp tục triển khai.

(VNF) - Thêm phương án tính thuế thu nhập cá nhân (TNCN), nâng ngưỡng doanh thu không chịu thuế và được trừ ngưỡng doanh thu không chịu thuế trước khi tính thuế là 3 điểm mới được Bộ Tài chính đề xuất.

(VNF) - Bộ Tài chính đề xuất, đối với cá nhân, hộ kinh doanh có doanh thu vượt ngưỡng miễn thuế có thể tính thuế thu nhập cá nhân (TNCN) trên lợi nhuận thay vì áp theo doanh thu.

(VNF) - Mặc dù nhiều mã bluechip tiếp tục lập đỉnh mới trong tháng 11 nhưng cổ phiếu penny lại bất ngờ vượt trội hơn về biên độ tăng giá.

(VNF) - Gần 3ha đất nông nghiệp của Tân Á Đại Thành ở quận Hoàng Mai cũ (Hà Nội) được chuyển đổi mục đích sử dụng để thực hiện tổ hợp nhà ở, văn phòng.