Luật Chứng khoán sửa đổi: Rộng đường cho thị trường nâng hạng

(VNF) - Luật Chứng khoán sửa đổi hướng tới triển khai mô hình CCP, giúp con đường tới mục tiêu nâng hạng trở nên “thông thoáng”. Tuy nhiên, trong hành trình xa hơn là gia nhập nhóm thị trường mới nổi tiên tiến của FTSE Russell hay nhóm thị trường mới nổi của MSCI, cần giải quyết vấn đề tỷ lệ sở hữu của các nhà đầu tư nước ngoài cũng như bài toán gia tăng hàng hoá chất lượng cho thị trường.

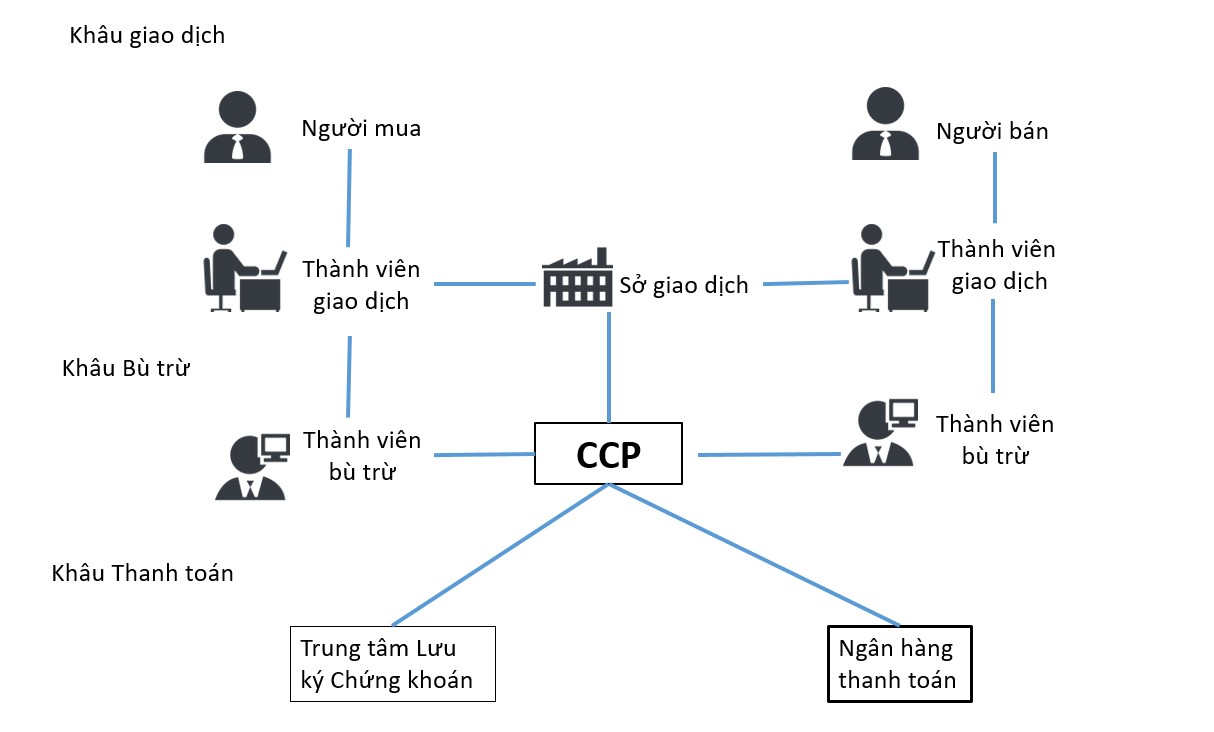

Chiều qua, ngày 29/11/2024, trong khuôn khổ Kỳ họp thứ 8, Quốc hội khóa XV, các đại biểu đã biểu quyết thông qua sửa đổi, bổ sung Luật Chứng khoán. Điểm nhấn quan trọng trong lần sửa đổi này là việc hoàn thiện cơ sở pháp lý để thực hiện hoạt động bù trừ, thanh toán các giao dịch chứng khoán trên thị trường theo mô hình đối tác thanh toán trung tâm (CCP) – một yếu tố cốt lõi để thị trường chứng khoán Việt Nam đạt tiêu chuẩn quốc tế.

Theo đó, các ngân hàng thương mại, chi nhánh ngân hàng nước ngoài sẽ được phép thực hiện bù trừ, thanh toán giao dịch trên cả thị trường chứng khoán cơ sở và thị trường chứng khoán phái sinh. Quy định mới cũng cho phép Tổng Công ty Lưu ký và Bù trừ Chứng khoán được thành lập công ty con để triển khai chức năng CCP.

“Với việc Quốc hội biểu quyết thông qua sửa đổi, bổ sung Luật Chứng khoán, hướng tới triển khai CCP, con đường tới mục tiêu nâng hạng của thị trường chứng khoán Việt Nam đang dần trở nên “thông thoáng” hơn”, ông Nguyễn Thế Minh, Giám đốc Khối Nghiên cứu và Phát triển khách hàng cá nhân, Công ty Chứng khoán Yuanta Việt Nam chia sẻ với Tạp chí Đầu tư Tài chính – VietnamFinance.

Không có CCP, khó đi xa

Nâng hạng là mục tiêu mà ngành chứng khoán Việt Nam đã theo đuổi trong nhiều năm và được kỳ vọng sẽ tạo sức bật cho thị trường chứng khoán vươn mình trong kỷ nguyên mới. Từ quyết tâm của người đứng đầu Chính phủ, các bộ, ngành hữu quan đã nỗ lực không ngừng để hiện thực hoá mục tiêu nâng hạng trong năm 2025, cũng như các mục tiêu trong Chiến lược phát triển thị trường chứng khoán đến năm 2030. Càng gần cột mốc 2025, câu chuyện này lại càng trở nên nóng bỏng, đặc biệt khi những thay đổi lớn trong chính sách liên tục được triển khai.

“Đầu tháng 11, Thông tư 68/2024/TT-BTC đã chính thức có hiệu lực, gỡ bỏ một phần nút thắt cản trở tiến trình nâng hạng, mà cụ thể là áp dụng non-prefunding. Với sự ra đời của Thông tư này, trong kịch bản tích cực, chúng ta kỳ vọng thị trường chứng khoán Việt Nam có thể chính thức được FTSE Russell nâng hạng lên thị trường mới nổi hạng hai (Secondary Emerging Market) vào tháng 3/2025”, ông Nguyễn Thế Minh cho hay.

Tuy nhiên, vị chuyên gia nhận định, đây chỉ là giải pháp ngắn hạn, giải quyết một phần nhỏ trong chặng đường nâng hạng của thị trường chứng khoán Việt Nam. Trong hành trình xa hơn là gia nhập nhóm thị trường mới nổi tiên tiến (Advanced Emerging Market) của FTSE Russell hay nhóm thị trường mới nổi của MSCI, cần thiết triển khai CCP.

“Vào kỳ đánh giá tháng 10/2024, FTSE Russell đã ghi nhận Thông tư 68 như một nỗ lực cải cách của cơ quan quản lý trong việc nâng hạng thị trường chứng khoán nhưng Việt Nam vẫn nằm trong danh sách theo dõi. Theo tôi, một phần là do thời điểm đó, Thông tư 68 chưa được thực thi trên thực tế. Mặt khác, đây cũng chỉ là giải pháp ngắn hạn. Bản thân các tổ chức xếp hạng như FTSE Russell cần thời gian để theo dõi và đánh giá xem việc triển khai mô hình non-prefunding có thực sự đạt đúng bản chất hay không. Về dài hạn cũng như để đáp ứng yêu cầu nâng hạng cao hơn, thị trường chứng khoán bắt buộc phải theo thông lệ quốc tế. Mô hình CCP là giải pháp dài hạn trong việc đảm bảo giao dịch ký quỹ của các nhà đầu tư nước ngoài, điều kiện bắt buộc để có thể đạt được các tiêu chí khắt khe từ các tổ chức xếp hạng quốc tế. Vì vậy, trong tương lai, để dễ dàng đạt được mục tiêu nâng hạng, việc áp dụng mô hình CCP là điều kiện tất yếu và không thể trì hoãn”, ông Minh phân tích.

Về thực tiễn triển khai CCP, ông Nguyễn Thế Minh chỉ ra rằng, hiện có hai “điểm nghẽn”. Thứ nhất là thành viên tham gia hoạt động thanh toán bù trừ: “Đa phần các nhà đầu tư nước ngoài và nhà đầu tư tổ chức thực hiện lưu ký tại ngân hàng. Vì vậy, việc ngân hàng tham gia hoạt động thanh toán bù trừ là bước đầu tiên để giải quyết câu chuyện CCP”.

Thứ hai, yếu tố cốt lõi để CCP vận hành hiệu quả là sự tồn tại của một quỹ dự phòng, nhằm đảm bảo khả năng thanh toán trong trường hợp các thành viên không đáp ứng được nghĩa vụ tài chính. Quỹ dự phòng có thể trực thuộc quản lý của Tổng công ty Lưu ký và Bù trừ chứng khoán Việt Nam (VSDC), Uỷ ban Chứng khoán Nhà nước (UBCKNN) hoặc một thành viên nào đó của cơ quan quản lý. Tuy nhiên, Việt Nam chưa thiết lập được quỹ này, tạo ra khoảng trống lớn trong cơ chế vận hành.

“Tương tự như việc đảm bảo tiêu chuẩn hoạt động trong hệ thống ngân hàng, có tỷ lệ dự trữ bắt buộc được quản lý bởi Ngân hàng Nhà nước để kiểm soát rủi ro thanh toán, đối với mô hình CCP, cũng cần có một cơ quan chịu trách nhiệm quản lý quỹ dự phòng của các công ty chứng khoán hoặc các đơn vị thành viên. Tuy nhiên, chúng ta chưa có cơ quan nào trực thuộc Bộ Tài chính, UBCKNN hay VSDC thực hiện nhiệm vụ này”, ông Minh nêu vấn đề.

Trước thực tiễn đó, ông Nguyễn Thế Minh đánh giá, những nội dung sửa đổi trong Luật Chứng khoán lần này sẽ giải quyết được hai “điểm nghẽn” còn tồn tại, hướng tới “mở đường” cho việc triển khai CCP từ năm 2025.

“Việc sửa đổi Luật Chứng khoán lần này không chỉ nhằm đáp ứng yêu cầu triển khai mô hình CCP trong năm tới, mà còn vạch ra một lộ trình rõ ràng hơn cho sự phát triển của thị trường chứng khoán Việt Nam. Khi mô hình CCP được thực thi, thị trường sẽ sớm đạt được tiêu chuẩn nâng hạng quốc tế, ngay cả với chuẩn khó nhất là từ phía MSCI. Xa hơn, việc các ngân hàng tham gia vào mô hình CCP sẽ mở ra khả năng tách biệt rõ ràng giữa hai nghiệp vụ thanh toán và bù trừ. Đây cũng là một bài toán cần giải quyết trong tương lai”, ông Minh nhấn mạnh.

Bên cạnh đó, vị chuyên gia cũng đề cập tới một “nút thắt nhỏ” khác, đó là việc triển khai hệ thống KRX để kết nối hệ thống thanh toán bù trừ với nhau: “Hệ thống KRX có thể được xem là một phần trong câu chuyện giải quyết vấn đề nâng hạng thị trường trong thời gian tới. Hiện tại, chúng ta vẫn chưa biết định hướng cụ thể theo hệ thống KRX hay hệ thống cũ nhưng việc đảm bảo tính liên thông giữa các hệ thống thanh toán bù trừ với nhau cũng là một trong những yếu tố quan trọng để gỡ vướng CCP, bên cạnh việc xây dựng quỹ dự phòng”.

Theo ông Minh, mô hình CCP giúp đảm bảo tính minh bạch, giảm thiểu rủi ro và tăng hiệu quả của quá trình thanh toán bù trừ. Vì vậy, khi được đưa vào vận hành, mô hình này giúp thị trường chứng khoán Việt Nam đáp ứng tốt hơn thông lệ quốc tế, nhờ đó mà khả năng được nâng hạng cũng cao hơn.

“Từ đầu năm đến nay, các nhà đầu tư nước ngoài đã bán ròng hơn 85.000 tỷ đồng, con số kỷ lục trong lịch sử 24 năm hoạt động của thị trường chứng khoán Việt Nam. Tỷ lệ sở hữu của khối ngoại giảm xuống còn 16%, phản ánh xu hướng thoái vốn mạnh mẽ. Trong bối cảnh đó, việc sớm áp dụng mô hình CCP được kỳ vọng sẽ tạo động lực để nhà đầu tư nước ngoài trở lại thị trường, mở ra triển vọng mua ròng trong năm sau”, ông Minh chia sẻ.

Lãnh đạo Chứng khoán Yuanta Việt Nam cũng nói thêm, với tỷ lệ giao dịch hàng ngày của nhà đầu tư cá nhân trong nước lên tới 90% tổng thanh khoản trung bình hàng ngày của thị trường, thị trường chứng khoán Việt Nam có độ biến động rất lớn, đôi lúc không phản ánh thực chất. Thay vào đó, sự vận động của thị trường nhiều khi chỉ là kết quả của hiệu ứng FOMO (tâm lý sợ bỏ lỡ cơ hội). Việc áp dụng mô hình CCP, mở rộng cánh cửa nâng hạng, cũng sẽ “chào đón” nhiều nhà đầu tư tổ chức tham gia vào thị trường, qua đó giảm tỷ trọng nhà đầu tư cá nhân. Điều này mang tới kỳ vọng mức độ biến động của thị trường sẽ giảm thiểu đáng kể so với hiện tại, tạo nên một môi trường đầu tư an toàn và bền vững hơn.

Tỷ lệ sở hữu nước ngoài và bài toán hàng hóa chất lượng

Theo ông Nguyễn Thế Minh, ngoài CCP, thị trường chứng khoán Việt Nam còn rất nhiều việc phải giải quyết.

“Việc áp dụng mô hình CCP sẽ giúp thị trường chứng khoán Việt Nam tiến gần tới tiêu chuẩn nâng hạng của FTSE Russell. Tuy nhiên, đối với MSCI, vốn có nhiều tiêu chí hơn và các tiêu chí cũng khắt khe hơn, đây là một con đường khá khó khăn. Mô hình CCP có thể chỉ là một trong những yếu tố cần thiết để đáp ứng tiêu chuẩn nâng hạng”, ông Minh phân tích.

Vị chuyên gia chỉ ra rằng, MSCI đòi hỏi thêm nhiều tiêu chuẩn khác, trong đó nút thắt lớn nhất là tỷ lệ sở hữu của các nhà đầu tư nước ngoài: “Thị trường chứng khoán Việt Nam vẫn còn cách khá xa điều kiện nâng hạng của MSCI. Khả năng cao là chúng ta chưa thể được MSCI nâng hạng nếu không gỡ được nút thắt này”.

Bên cạnh nâng hạng, việc nâng cao chất lượng và sức hấp dẫn của thị trường cũng là một vấn đề cần quan tâm. Thực tế cho thấy, mặc dù thị trường chứng khoán Việt Nam đứng trước cơ hội nâng hạng nhưng các nhà đầu tư nước ngoài vẫn liên tục bán ròng.

Về hiện tượng này, lãnh đạo Yuanta Việt Nam cho rằng, xuất phát từ cả yếu tố bên ngoài và bên trong.

“Từ bên ngoài, mức chênh lệch lãi suất USD và VND lớn hiện đang gây áp lực đối với tỷ giá. Điều này, cùng với xu hướng dòng vốn dịch chuyển từ các thị trường cận biên và mới nổi sang Mỹ, đã tạo nên đợt rút vốn mạnh khỏi Việt Nam. Nhìn lại, tỷ giá USD/VND từ đầu năm đến nay tăng ở mức cao nhất trong khu vực, cũng trở thành một yếu tố khiến nhà đầu tư ngoại rời đi”, ông Nguyễn Thế Minh phân tích.

Về vấn đề nội tại, ông Minh đánh giá, sức hấp dẫn của thị trường chứng khoán Việt Nam không còn như trước: “Sau đại dịch Covid-19, từ năm 2020 đến nay, chúng ta vẫn quanh quẩn với nhóm cổ phiếu hiện hữu mà không xuất hiện thêm những cổ phiếu vốn hoá lớn đủ sức gia nhập thị trường. Giai đoạn 2023-2024, khi xu hướng đầu tư công nghệ bùng nổ, nếu như tại Đài Loan, Mỹ, Trung Quốc, nhóm cổ phiếu công nghệ, cổ phiếu AI đã trở thành “nam châm” hút vốn cho thị trường thì ở Việt Nam, chúng ta không có được lợi thế này”, ông Minh nói.

Vị chuyên gia cũng chỉ ra rằng, từ năm 2022 đến nay, lượng bán lớn chủ yếu đến từ nhóm cổ phiếu bất động sản: “Sự khó khăn của thị trường bất động sản tác động tiêu cực tới doanh nghiệp, khiến nhà đầu tư nước ngoài e ngại và rút khỏi thị trường. Thị trường Trung Quốc cũng đang đối mặt với tình trạng tương tự, khi lượng vốn rút ròng chủ yếu đến từ các cổ phiếu bất động sản”, ông Minh cho biết thêm.

Trong bối cảnh Việt Nam đang hướng đến kỷ nguyên phát triển mới, ông Nguyễn Thế Minh cho hay, thị trường chứng khoán cần cải thiện thêm một số yếu tố nào để thu hút trở lại các nhà đầu tư gián tiếp nước ngoài.

Thứ nhất, đó là các cơ chế về mặt kỹ thuật giao dịch trên thị trường, đặc biệt là quy trình đăng ký và mở tài khoản cho nhà đầu tư nước ngoài. Hiện nay, yêu cầu phải có sự chấp thuận của VSDC khi cấp mới tài khoản cho nhà đầu tư nước ngoài là khá phức tạp so với các quốc gia khác.

Thứ hai là giải quyết vấn đề tỷ lệ sở hữu của các nhà đầu tư nước ngoài. Việc sớm ban hành thông tư hướng dẫn về phát hành NVDR (Non-Voting Depository Receipts - Chứng chỉ lưu ký không có quyền biểu quyết) được xem là giải pháp hiệu quả.

NVDR cho phép nhà đầu tư nước ngoài mua cổ phiếu mà không bị hạn chế bởi các quy định về tỷ lệ sở hữu, qua đó giải quyết điểm nghẽn lớn trong thu hút đầu tư nước ngoài. Sự xuất hiện của sản phẩm này không chỉ mở rộng cơ hội cho nhà đầu tư nước ngoài, mà còn tăng cường tính thanh khoản và độ mở của thị trường chứng khoán Việt Nam, góp phần vào sự phát triển bền vững và hội nhập quốc tế của thị trường vốn nội địa.

Thứ ba là bổ sung hàng hoá chất lượng cho thị trường.

“Thị trường chứng khoán Việt Nam đang đối mặt với tình trạng thiếu hụt hàng hóa chất lượng, đặc biệt là sự trì trệ trong các thương vụ IPO và cổ phần hóa doanh nghiệp nhà nước. Tuy nhiên, khi Luật Quản lý sử dụng tài sản công được thông qua, kỳ vọng rằng từ năm 2025 trở đi, các thương vụ này sẽ mở ra nguồn cung mới, góp phần bù đắp sự thiếu hụt của thị trường. Điều này không chỉ giúp thu hút dòng vốn trở lại mà còn đóng vai trò quan trọng trong việc nâng hạng thị trường. Bởi lẽ, việc niêm yết và cổ phần hóa sẽ giúp Việt Nam vượt qua thách thức về vốn hóa, đảm bảo khả năng trụ hạng, thay vì đối mặt nguy cơ bị loại bỏ do những hạn chế về quy mô”, ông Minh nói.

Mở đường nâng hạng TTCK: Kiến nghị cho VSDC lập công ty con để triển khai CCP

- Chưa được nâng hạng đã lo rớt hạng vì thiếu cổ phiếu chất lượng 24/10/2024 11:30

- ‘Nâng hạng là gia vị thêm vào TTCK, không phải món chính’ 17/10/2024 11:30

- VinaCapital: TTCK Việt Nam sẽ được MSCI nâng hạng vào năm 2026 09/10/2024 01:41

Cen Land lên tiếng về tin đồn liên quan đến Shark Hưng

(VNF) - Phía Cen Land cho hay mọi hoạt động đầu tư được thực hiện bởi Phó chủ tịch Phạm Thanh Hưng là hoạt động đầu tư cá nhân và không chịu sự ủy quyền của doanh nghiệp.

STB bất ngờ 'trần cứng', dư mua gần 9 triệu cổ phiếu

(VNF) - Cổ phiếu STB bất ngờ “trần cứng” với lực cầu áp đảo trong bối cảnh thị trường duy trì đà hưng phấn, đưa Sacombank trở thành tâm điểm chú ý.

Tiết kiệm được 1 tỷ đồng: Vay thêm để mua nhà hay đầu tư tạo dòng tiền?

(VNF) - Sau 15 năm làm việc tại thành phố lớn, sở hữu hơn 1 tỷ đồng tiền tích lũy nhưng vẫn đứng trước lựa chọn đầy áp lực giữa vay nợ mua nhà hay tiếp tục thuê trọ. Câu chuyện không chỉ phản ánh nỗi bế tắc cá nhân mà còn cho thấy thực trạng an cư ngày càng khó tiếp cận của nhiều gia đình có thu nhập trung bình và khá, cùng những góc nhìn tài chính đáng suy ngẫm về nhà ở, đầu tư và an toàn tài chính dài hạn.

Năng lực tài chính: Yếu tố then chốt của các định chế tài chính trong năm 2025

(VNF) - Năm 2025 ghi dấu sự hồi phục mạnh của ngành tài chính – ngân hàng Việt Nam, khi hầu hết các định chế đều công bố kết quả kinh doanh quý III với nhiều chỉ tiêu vượt kỳ vọng. Bên cạnh lợi nhuận, các chỉ số tài chính then chốt như CAR, LDR, ROE và quy mô tài sản tiếp tục là yếu tố phản ánh rõ nét sức khỏe của từng tổ chức tín dụng.

Điểm lại hàng loạt cổ phiếu rời sàn chứng khoán trong 2025

(VNF) - Những tháng cuối năm 2025 chứng kiến làn sóng cổ phiếu rời sàn HNX và UPCoM. Điểm chung của phần lớn các trường hợp là doanh nghiệp bị hủy tư cách công ty đại chúng do không còn đáp ứng điều kiện pháp lý.

Điểm danh ‘ông lớn’ là thành viên Trung tâm Tài chính quốc tế tại Đà Nẵng

(VNF) - Tại Hội nghị công bố thành lập Trung tâm Tài chính Quốc tế tại Việt Nam, UBND TP. Đà Nẵng đã công bố 10 tổ chức trở thành thành viên của Trung tâm Tài chính Quốc tế Việt Nam tại Đà Nẵng.

Điểm danh loạt NĐT tham gia trung tâm tài chính quốc tế tại TP. HCM giai đoạn đầu

(VNF) - TP. HCM đã làm việc, trao đổi với hơn 50 nhà đầu tư, đối tác sáng lập thuộc bốn nhóm lĩnh vực và lựa chọn các nhà đầu tư tiềm năng tham gia giai đoạn đầu.

Nhận diện Emall Việt Nam: 'Tay to' kín tiếng, thâu tóm hệ thống Pierre Cardin

(VNF) - Trong một bước đi chiến lược mang tính lịch sử, Emall Việt Nam, đơn vị đứng sau hệ thống 100 cửa hàng giày Pierre Cardin & Oscar Fashion tại Việt Nam, vừa công bố mua lại quyền sở hữu hệ thống phân phối và thương hiệu Pierre Cardin tại Canada.

Cổ phiếu tăng mạnh: Nhóm dầu khí vượt trội, DGC bị bán tháo

(VNF) - Bộ đôi dầu khí BSR, PVD dẫn đầu danh sách cổ phiếu tăng mạnh nhất sàn HoSE, trong khi áp lực bán tháo đưa DGC rơi theo chiều ngược lại.

Năm buồn của cổ phiếu AI trên sàn chứng khoán: Những 'gã khổng lồ' FPT, DGC bỏ lỡ bữa tiệc

Dù mang trên mình vị thế của những doanh nghiệp đầu ngành với câu chuyện AI đầy hứa hẹn, năm 2025 lại đang dần khép lại như một "năm đáng quên" đối với cổ đông của những mã cổ phiếu này.

Người nghỉ hưu cuối năm 2025 có cơ hội hưởng thêm lương hưu mở rộng

(VNF) - Luật Bảo hiểm xã hội sửa đổi với nhiều nội dung liên quan đến lương hưu. Đáng chú ý, người nghỉ hưu cuối 2025 có cơ hội hưởng lương hưu mở rộng, tỷ lệ tối đa 75%.

Quy định thuế mới: Hộ kinh doanh có nhiều cửa hàng lưu ý tuân thủ

(VNF) - Theo Dự thảo Nghị định về quản lý thuế đối với hộ kinh doanh và cá nhân kinh doanh vừa được cơ quan chức năng công bố, các hộ kinh doanh có từ hai cửa hàng trở lên, dù hoạt động trên cùng hay khác tỉnh, thành phố, đều sẽ thực hiện khai thuế tập trung trên một hồ sơ và sử dụng chung một mã số thuế.

Bằng nhiều 'ngõ lớn và ngách nhỏ', tỷ phú Thái Lan dùng tiền mua dần DN Việt

(VNF) - Những năm gần đây, nhà đầu tư Thái Lan không còn xa lạ trên thị trường vốn Việt Nam. Tuy nhiên, bên cạnh các thương vụ mua bán - sáp nhập (M&A) công khai, giới tài chính đang chứng kiến một làn sóng đầu tư kín tiếng hơn: gom cổ phần doanh nghiệp Việt thông qua chứng chỉ lưu ký (Depositary Receipt – DR) và các quỹ đầu tư quy mô lớn.

Từ 1/1/2026: Hai loại thuế mà hộ kinh doanh cần hiểu đúng và nộp đủ

(VNF) - Theo quy định mới về chuyển đổi mô hình quản lý thuế đối với hộ kinh doanh, các loại thuế và mức thuế suất nhóm này phải thực hiện được quy định tại Dự thảo đang được Bộ Tài chính lấy ý kiến.

Top M&A 2025: Vốn ngoại dẫn dắt thị trường

(VNF) - Năm 2025 ghi nhận sự phục hồi rõ nét của thị trường mua bán - sáp nhập (M&A) tại Việt Nam, với động lực chính đến từ dòng vốn nước ngoài. Theo tổng hợp từ các hãng tư vấn và công bố doanh nghiệp, giá trị các thương vụ M&A có yếu tố vốn ngoại trong năm ước đạt hàng chục tỷ USD, trải rộng từ y tế, tiêu dùng, công nghệ cho đến công nghiệp và nông nghiệp.

Vinataba thoái vốn loạt thương hiệu quốc dân: Bên 'thắng lớn', bên 'ế ẩm'

(VNF) - Các phiên đấu giá tại Hải Hà – Kotobuki và Colusa – Miliket giúp Vinataba thu về hàng trăm tỷ đồng, vượt xa giá trị sổ sách, trái ngược với thực tế “ế ẩm” tại một số doanh nghiệp khác trong danh mục thoái vốn.

DGC chi nghìn tỷ trả cổ tức, cổ đông có thêm điểm tựa giữa 'tâm bão'

(VNF) - Nhiều doanh nghiệp niêm yết chốt ngày giao dịch không hưởng quyền để nhận cổ tức tiền mặt với tỷ lệ hấp dẫn. Trong đó, Hoá chất Đức Giang dự chi hơn 1.140 tỷ đồng.

Tư duy đúng và mô hình phù hợp: Nền tảng để vốn chính sách phát huy hiệu quả

(VNF) - Thoát nghèo bền vững không chỉ dựa vào hỗ trợ trước mắt mà quan trọng hơn là sự thay đổi tư duy và cách làm của người dân. Thực tiễn tại nhiều địa phương, việc kết hợp với vốn tín dụng chính sách đang trở thành đòn bẩy hiệu quả, giúp người nghèo chủ động phát triển sinh kế, ổn định cuộc sống và vươn lên thoát nghèo bền vững.

Bầu Đức đem toàn bộ cổ phần công ty con chuẩn bị IPO đi thế chấp

(VNF) - HAGL dự kiến dùng toàn bộ cổ phần tại Đầu tư Quốc tế HAGL để đảm bảo cho nghĩa vụ tín dụng phát sinh với khoản vay tại OCB.

FLC bị huỷ tư cách đại chúng, kế hoạch khôi phục giao dịch tại UPCoM dang dở

(VNF) - FLC và FLC Faros là hai doanh nghiệp tiếp theo trong hệ sinh thái bị UBCKNN huỷ tư cách đại chúng.

Cổ phiếu KienlongBank chính thức được chấp nhận niêm yết trên HoSE

(VNF) - Ngân hàng TMCP Kiên Long (KienlongBank; UPCoM: KLB) vừa chính thức nhận quyết định ngày 18/12 chấp thuận niêm yết cổ phiếu trên Sở Giao dịch Chứng khoán TP. HCM (HoSE), đánh dấu bước ngoặt quan trọng trong lộ trình phát triển và hội nhập của Ngân hàng trên thị trường vốn.

Cổ phiếu chứng khoán đang ở định giá hấp dẫn

(VNF) - Thị trường chứng khoán Việt Nam bước vào nhịp điều chỉnh khi mặt bằng giá nhiều cổ phiếu giảm sâu, dù VN-Index vẫn duy trì ở mức cao. Trong bối cảnh định giá đã chiết khấu mạnh và triển vọng trung - dài hạn tích cực, cổ phiếu chứng khoán đang được đánh giá là một trong những điểm sáng đáng chú ý.

DGC thoát sàn, để lại bài học 'bỏ trứng vào một giỏ'

(VNF) - Ba phiên giảm sàn của DGC không chỉ khiến cổ phiếu này bị siết margin mà còn cảnh báo về rủi ro đầu tư “all-in” vào cổ phiếu tưởng chừng an toàn.

Tăng đối ứng và chia sẻ trách nhiệm: Mô hình quản trị mới phát huy hiệu quả đồng vốn giảm nghèo

(VNF) - Với việc vận hành cơ chế hành chính rút gọn hướng tới mô hình "chính quyền 2 cấp", Thanh Hóa đang tạo ra một "đường băng" thông thoáng để dòng vốn từ Liên minh Hợp tác xã chảy trực tiếp xuống từng xã, từng hộ dân. Những mô hình kinh tế tại các vùng sinh thái Thường Xuân, Lang Chánh hay Bá Thước giờ đây là minh chứng cho bài toán quản trị công hiệu quả - giảm trung gian, tăng trách nhiệm.

Tiền lương của chủ hộ kinh doanh có thể không được giảm thuế TNCN

(VNF) - Bộ Tài chính đề xuất khoản tiền lương của chủ hộ kinh doanh, thành viên hộ kinh doanh sẽ không được tính vào chi phí giảm thuế thu nhập cá nhân.

Cen Land lên tiếng về tin đồn liên quan đến Shark Hưng

(VNF) - Phía Cen Land cho hay mọi hoạt động đầu tư được thực hiện bởi Phó chủ tịch Phạm Thanh Hưng là hoạt động đầu tư cá nhân và không chịu sự ủy quyền của doanh nghiệp.

Bảy tháng sau ngày khởi công, tiến độ xây Cầu Tứ Liên thế nào?

(VNF) - Cầu Tứ Liên không chỉ là một công trình giao thông đơn thuần mà còn được xác định là mắt xích quan trọng trong quy hoạch mở rộng không gian đô thị Hà Nội về phía Bắc sông Hồng.