FLC bị huỷ tư cách đại chúng, kế hoạch khôi phục giao dịch tại UPCoM dang dở

(VNF) - FLC và FLC Faros là hai doanh nghiệp tiếp theo trong hệ sinh thái bị UBCKNN huỷ tư cách đại chúng.

Hội thảo của VFCA và VFS được tổ chức trong bối cảnh lạm phát đang tăng cao kỷ lục trên thế giới và trở thành một vấn đề nóng ở mọi quốc gia, trong đó có Việt Nam.

Theo Tổng cục Thống kê, trong 6 tháng đầu năm 2022, thị trường hàng hóa thế giới tiếp tục có nhiều biến động và chịu ảnh hưởng của các nhân tố kinh tế, chính trị. Cụ thể, kinh tế thế giới phục hồi, nhu cầu nguyên nhiên vật liệu phục vụ sản xuất tăng cao trong khi nguồn cung bị đứt gãy khiến giá cả hàng hóa trên thị trường quốc tế có xu hướng tăng mạnh. Bên cạnh đó, cuộc chiến giữa Nga và Ukraine càng đẩy giá nguyên liệu, nhiên liệu tăng cao và thế giới có nguy cơ phải đối diện với một cuộc khủng hoảng lương thực toàn cầu.

Ở trong nước, kinh tế phục hồi mạnh, nhu cầu sản xuất hàng hóa phục vụ tiêu dùng và xuất khẩu cùng với tác động của giá hàng hóa thế giới đã đẩy giá hàng hóa và dịch vụ thiết yếu tăng lên nhưng nhìn chung, mặt bằng giá cơ bản được kiểm soát tốt. Chỉ số giá tiêu dùng bình quân 6 tháng đầu năm nay tăng 2,44% so với cùng kỳ năm trước. Tuy nhiên, hiện cũng đang có nhiều ý kiến khác nhau xung quanh con số này.

Chủ tịch VFCA Lê Long Giang cho biết: “Hội thảo sẽ giúp các nhà hoạch định chính sách, các nhà đầu tư, các chuyên gia đầu ngành, doanh nghiệp, tổ chức, cá nhân trong nước gặp gỡ, trao đổi và thảo luận về những tác động của các yếu tố lạm phát và lãi suất đến thị trường chứng khoán hiện nay”.

Hội thảo sẽ có sự tham gia của TS Cấn Văn Lực – Chuyên gia Kinh tế trưởng Ngân hàng TMCP Đầu tư và phát triển Việt Nam (BIDV), TS Nguyễn Bích Lâm – nguyên Tổng cục trưởng Tổng cục thống kê, TS Võ Trí Thành – Viện trưởng Viện Nghiên cứu chiến lược thương hiệu và cạnh tranh, cùng nhiều đại biểu đến từ các bộ, ban, ngành của Chính phủ, các chuyên gia, nhà quản lý và đông đảo công chúng quan tâm đến kinh tế, tài chính, chứng khoán.

Tạp chí Đầu tư Tài chính – VietnamFinance là đối tác truyền thông của sự kiện quan trọng này. Hội thảo cũng sẽ có sự tham dự của nhiều cơ quan báo chí Trung ương và Hà Nội.

Hội thảo có sự tham dự của:

Các lãnh đạo/nguyên lãnh đạo bộ, ban, ngành:

- PGS.TS Nguyễn Văn Thạo – Phó chủ tịch Hội đồng Lý luận Trung ương

- PGS.TS Vũ Văn Phúc – Phó chủ tịch Hội đồng khoa học các ban Đảng Trung ương, nguyên Tổng biên tập Tạp chí Cộng sản

- GS.TS Trần Thọ Đạt – Chủ tịch Hội đồng khoa học Đại học Kinh tế Quốc dân, ủy viên Hội đồng Lý luận Trung ương

- PGS.TS Vũ Trọng Lâm – Phó tổng biên tập Tạp chí Cộng sản

- TS Đỗ Quang Dũng – Phó giám đốc, Phó tổng biên tập NXB Chính trị Quốc gia

- TS Vũ Văn Tiến – Trưởng ban Tuyên giáo Mặt trận Tổ quốc Việt Nam

- Bà Phạm Thị Kim Huế - Ủy viên HĐBT NXB Chính trị Quốc gia

- PGS.TS Trần Quốc Toản – Nguyên Phó chủ nhiệm Văn phòng Chính phủ

- PGS.TS Trần Nguyễn Tuyền – Nguyên Đại sứ đặc mệnh toàn quyền Việt Nam tại Saudi Arabia

- TS Nguyễn Tiến Dũng – Thư ký khoa học Hội đồng Lý luận Trung ương

Các chuyên gia:

- TS Cấn Văn Lực – Chuyên gia Kinh tế trưởng Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV)

- Ông Võ Trí Thành – Viện trưởng Viện Nghiên cứu Chiến lược thương hiệu và cạnh tranh

- Ông Lê Xuân Nghĩa - Thành viên Hội đồng tư vấn chính sách tài chính - tiền tệ quốc gia

- TS Nguyễn Bích Lâm – Nguyên Tổng cục trưởng Tổng cục thống kê

- Ông Bùi Tất Thắng – Nguyên Viện trưởng Viện Chiến lược, Bộ Kế hoạch và Đầu tư

- Th.S Lê Long Giang – Chủ tịch Hiệp hội Tư vấn Tài chính

- Ông Lê Minh Nghĩa – Phó chủ tịch Hiệp hội Tư vấn Tài chính, Viện trưởng Viện Khoa học Tài chính và Quản lý

Các lãnh đạo doanh nghiệp:

- Ông Trần Văn Dương – Phó tổng giám đốc Amber Capital

- Bà Nguyễn Thị Lan – Phó tổng giám đốc Amber Capital

- Bà Nguyễn Thu Hằng – Giám đốc Chi nhánh Công ty Cổ phần chứng khoán Nhất Việt

- Ông Nguyễn Minh Hoàng – Giám đốc phân tích Công ty Cổ phần Chứng khoán Nhất Việt

Kính thưa quý vị đại biểu, quý vị khách quý!

Kính thưa các quý doanh nghiệp, kính thưa toàn thể hội thảo!

Trước hết, thay mặt cho ban tổ chức hội thảo, tôi xin được nhiệt liệt chào mừng quý vị đại biểu, quý vị khách quý, quý doanh nghiệp, các chuyên gia và cơ quan báo chí đến dự và đưa tin.

Thưa quý vị đại biểu!

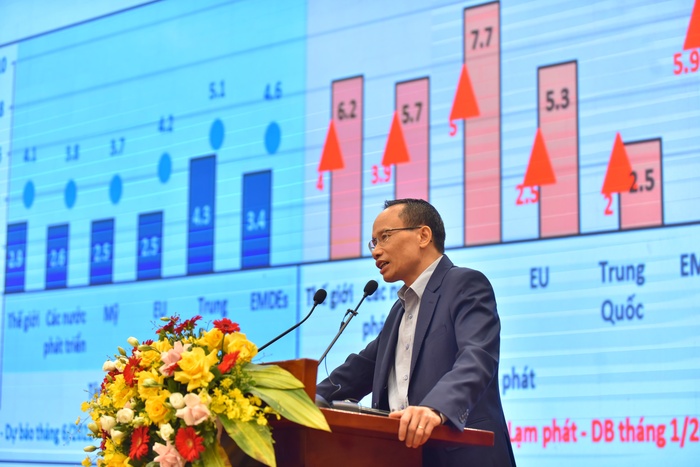

Kinh tế thế giới trong 6 tháng đầu năm 2022 đang đối mặt với nhiều thách thức, chủ yếu do khủng hoảng tại Ukraine, bất định gia tăng với các lệnh trừng phạt, chuỗi cung ứng tiếp tục bị đứt gãy, khiến giá cả, lạm phát toàn cầu gia tăng, buộc các nước phải đẩy nhanh tốc độ thu hẹp chính sách tài khóa và tiền tệ, tăng lãi suất để kiểm soát lạm phát, khiến đà phục hồi kinh tế thế giới năm 2022 ngày càng gập ghềnh hơn và có thể đối mặt với nguy cơ đình lạm cục bộ; dự báo chỉ đạt mức tăng trưởng khoảng 2,9% (so với mức tăng trưởng 6,1% năm trước); trong khi lạm phát bình quân toàn cầu dự báo tăng mạnh, ở mức khoảng 6,2% (so với mức 3,8% năm trước); rủi ro an ninh năng lượng, an ninh lương thực tại nhiều nước trên thế giới ngày càng rõ nét.

Nhưng có lẽ vấn đề nóng nhất hiện nay là lạm phát. Lạm phát đang tăng cao kỷ lục khắp các nền kinh tế thế giới vượt ngoài tầm kiểm soát và suy thoái kinh tế đang cận kề.

Lạm phát tại nhiều nước đã đạt mức kỷ lục trong tháng 5 năm 2022, lạm phát của Mỹ tăng 8,6% so với cùng kỳ năm trước, cao nhất kể từ năm 1981; lạm phát của khu vực đồng Euro tăng 8,1% gấp 4 lần lạm phát mục tiêu 2% của Ngân hàng Trung ương châu Âu.

Tại châu Á, bình quân 5 tháng đầu năm nay, lạm phát của Thái Lan tăng 5,2%; Hàn Quốc tăng 4,3%; Indonesia tăng 2,8%; Malaysia tăng 2,4%; Nhật Bản và Trung Quốc cùng tăng 1,5%.

Tại Việt Nam, CPI bình quân 6 tháng đầu năm tăng 2,44% chủ yếu là do giá cả (xăng dầu, khí đốt, nguyên vật liệu, logistics và nhu cầu du lịch, ăn uống, đi lại … ) đều tăng, đây là thành công trong kiểm soát lạm phát của Việt Nam trước bối cảnh thế giới đang phải đối mặt với tình trạng lạm phát gia tăng ở hầu khắp các quốc gia.

Về cơ bản các mặt hàng tiêu dùng thiết yếu trong nước vẫn dồi dào, các giải pháp và biện pháp của Chính phủ về quản lý, điều hành về bình ổn giá, hạn chế biến động của mặt hàng giá gây tác động tiêu cực đến phát triển xã hội, hoạt động sản xuất kinh doanh và đời sống của người dân kịp thời và hiệu quả. Tuy nhiên, theo đánh giá của nhiều chuyên gia, với mức lạm phát hiện nay dư địa kiểm soát lạm phát trung bình dưới 4% trong năm còn khá lớn.

Do đó để đánh giá mức độ ảnh hưởng và mối quan hệ của các yếu tố lạm phát, lãi và thị trường chứng khoán Việt Nam nói riêng và nền kinh tế nói chung, Hiệp hội Tư vấn Tài chính Việt Nam phối hợp cùng với Công ty Cổ phần chứng khoán Nhất Việt tổ chức chương trình hội thảo “Lạm phát, lãi suất và chứng khoán”.

Việc tổ chức hội thảo ngoài mục đích chia sẻ những thông tin kinh tế, tài chính hữu ích tới quý vị, Ban tổ chức mong muốn nhận được những đóng góp ý kiến phản biện, dự báo về các vấn đề nền kinh tế Việt Nam trong thời gian tới. Vì vậy chúng tôi rất mong được sự đóng góp từ quý vị đại biểu và các vị khách quý.

Tôi xin bày tỏ lời cảm ơn chân thành đến quý vị đại biểu, quý vị khách quý, quý doanh nghiệp, các chuyên gia và các nhà báo cùng các anh chị em quan tâm đến sự kiện này đã dành thời gian tham dự.

TS Cấn Văn Lực đã trình bày tham luận với chủ đề “Kinh tế - Tài chính thế giới và Việt Nam năm 2022: Tăng trưởng, lạm phát và lãi suất"

Cách đây gần 2 tháng khi Chủ tịch VFCA Lê Long Giang trao đổi với tôi rằng năm nay cái gì là nóng nhất, tôi cho rằng đó là lạm phát.

Hiện nay, 3 chủ đề nóng mà sắp tới EU, G20 sẽ thảo luận là: lạm phát, nợ và năng lượng.

Việt Nam chúng ta cách đây 3 ngày có họp để đi sâu vào 3 chủ đề lạm phát, lãi suất và thị trường tài chính.

Ở đây tôi xin nói về mấy vấn đề:

Một là kinh tế tài chính thế giới (rủi ro hơn là cơ hội)

Hai là xu hướng lạm phát và lãi suất trên thế giới trong đó có câu chuyện về Việt Nam.

Ba là tác động và hàm ý đối với thị trường chứng khoán và nhà đầu tư.

Thưa quý vị, chứng khoán trong 6 tháng đầu năm nay, số F0 rất tích cực, giờ là 6,16 triệu tài khoản, vượt mục tiêu 5,5 triệu tài khoản đã đề ra trong kế hoạch phát triển thị trường chứng khoán tới năm 2025.

Mặc dù F0 nhiều nhưng thanh khoản năm nay lại thấp quá, toàn dưới 10.000 tỷ đồng, bình quân 1 tuần qua là 9.800 tỷ đồng, chỉ bằng 1/3 thời kỳ cao điểm là 27.000 tỷ đồng. F0 theo thống kê chỉ có 1/3 tham gia cuộc chơi, 70% còn lại án binh bất động. Số F0 mới vẫn tiếp tục mở nhưng chẳng qua vì tò mò.

F0 tăng nhanh không phải là việc quá phấn khởi. Tài khoản phải hoạt động mới đáng kể chứ “rác” thì không ăn thua.

Thế giới bắt đầu phục hồi từ năm ngoái nhưng rất gập ghềnh, Việt Nam lại có độ trễ. Nhưng năm nay, Việt Nam đã phục hồi mạnh hơn so với thế giới, chúng tôi dự báo tăng trưởng 7% là khả thi.

Năm tới, 2023 thì các dự báo đều cho rằng Việt Nam có thể đạt tăng trưởng 6,5% - 7%, chúng tôi cho rằng đó là mục tiêu khả thi với điều kiện quan trọng là tình hình chiến sự Nga – Ukraine phải khác.

Song phải nói bây giờ dự báo rất khó vì 3 tháng hay thậm chí 1 - 2 tháng là phải thay đổi dự báo rồi. Trung Quốc là ví dụ điển hình của việc thay đổi dự báo. Nếu Trung Quốc không thay đổi thì dự báo còn giảm sâu hơn.

Hiện nay có ba tác động tới dự báo: thứ nhất là việc FED tăng lãi suất, thứ hai là giá năng lượng (chi phí đẩy tăng, kéo theo chi phí sản xuất tăng), thứ ba là chính sách Zero Covid của Trung Quốc. Ba tác động lớn này đã khiến dự báo của kịch bản cơ sở giảm 3%, giảm một nửa so với dự báo ban đầu chủ yếu do giá xăng dầu.

Chúng tôi đang xây dựng kịch bản mới cho năm tới với kỳ vọng giá xăng dầu giảm. Còn bây giờ tất cả đều tăng, trong đó phân bón tăng rất nhanh, thực phẩm lương thực tăng khoảng 20%. Chúng tôi đã có báo cáo gửi Thủ tướng về 2 vấn đề: an ninh năng lượng và an ninh lương thực.

Về tình hình Việt Nam, chúng ta thấy rõ kết quả 6 tháng đầu năm 2022 rất tích cực, đâu đó trở lại trạng thái trước dịch (năm 2019). Các chỉ số cân đối lớn cơ bản về trạng thái trước dịch (đầu tư, xuất khẩu, tiêu dùng). Chỉ có khác biệt là tăng trưởng tín dụng gấp rưỡi. Năm nay dư địa tăng trưởng tín dụng từ giờ tới cuối năm eo hẹp hơn, đây là thách thức trong việc phục hồi kinh tế.

Thách thức khác là số lượng doanh nghiệp đóng cửa tăng.Một số nhóm ngành nghề vẫn khó khăn ví dụ như du lịch, lưu trú, khách sạn.

Các dự báo gần đây cho rằng tăng trưởng kinh tế ở mức 6% - 7% là khả thi. Chúng tôi cũng có 3 kịch bản. trong đó kịch bản cơ sở có mức tăng trưởng là 6,8% – 7,1%. Nếu tình hình tốt hơn thì tăng trưởng kinh tế có thể cao hơn một chút, nhưng trong bối cảnh hiện nay, việc tốt hơn là khó. Nguyên nhân vì lạm phát đang bùng lên, nhiều quốc gia phải tăng lãi suất.

Chúng tôi dự báo 50% khả năng Mỹ có thể suy thoái trong năm tới (2023). Chúng tôi sẽ tiếp tục phân tích và mổ xẻ, dù chưa khẳng định được Mỹ có suy thoái hay không vì việc này phụ thuộc nhiều vào FED.

Điểm tích cực của kinh tế Việt Nam, về phía cung, lĩnh vực nông nghiệp tăng trưởng ở mức bình thường, thấp hơn một chút so với năm ngoái. Công nghiệp tăng trưởng ở mức tốt. Lĩnh vực dịch vụ phục hồi rất tốt và đã trở về gần với trạng thái trước dịch Covid-19.

Về phía cầu, các lĩnh vực như xuất khẩu, đầu tư tiêu dùng đều có tín hiệu tích cực. Tuy nhiên, chương trình phục hồi triển khai chậm, như các gói đầu tư công. Chúng tôi hy vọng trong thời gian tới triển khai tốt hơn.

Tiêu dùng phục hồi mạnh mẽ về trạng thái trước dich. Xuất khẩu cũng vậy. FDI có phần giảm. Về FDI, việc Trung Quốc thực hiện chính sách Zero Covid mang lại điểm tích cực và tiêu cực. Việt Nam có tận dụng được cơ hội này hay không thì cần phải nói thêm.

Về tỷ giá nội tệ, Việt Nam đồng mất giá khoảng 2% so với USD, trong khi nhiều đồng tiền mất giá khoảng 14-15%. Trong đó Yen nhật mất giá ở mức lịch sử 18%, nguyên nhân là do đồng USD tăng giá mạnh vì FED tăng lãi suất.

Các rủi ro, thách thức chính trong năm 2022 là lạm phát, nợ công, thâm hụt ngân sách, nghĩa vụ trả nợ của Chính phủ (vẫn trong tầm kiểm soát), giải ngân đầu tư công chậm, doanh nghiệp còn gặp khó, nhân sự khó khăn.

Cùng với đó, cơ cấu lại doanh nghiệp nhà nước còn gặp nhiều thách thức, nợ xấu tiềm ẩn còn tăng. Nếu như trước đó, một số khoản nợ không phải chuyển nhóm nợ thì bây giờ 1 phần sẽ phải chuyển nhóm.

Đầu tư công có tăng nhưng vẫn ở mức độ chậm, đặc biệt nhu cầu đầu tư công năm nay rất lớn, tuy nhiên khả năng đạt kế hoạch đầu tư công cuối năm là khó khăn.

Về chứng khoán, thị trường đã điều chỉnh rất mạnh, HoSE mất 20%, HNX mất 40%. Lý do vì sao thì theo tôi mọi người đều biết. Nguyên nhân nằm trong 4 chữ Đ là Điều chỉnh – Đầu cơ – Đòn bẩy tài chính – Đám đông (tâm lý đám đông).

Những ngành nghề phục hồi chậm, tác động của Covid có độ trễ và ngấm hơn như ngân hàng, chứng khoán, bất động sản, nhà đầu tư đánh giá không tích cực.

Trong đó, khối ngân hàng đóng góp 24% giá trị vốn hoá, khối bất động sản đóng góp 17% giá trị vốn hoá. Riêng 2 ngành này đã đóng góp rất lớn đên 40%.

Chính phủ đóng góp nhiều chính sách, trong đó đáng chú ý thứ nhất là Nghị quyết 38/NQ-CP ngày 17/3/2022, thứ hai là Chương tình phục hồi, phát triển kinh tế xã hội 2022-2023, thứ ba là tiếp tục giảm thiểu rủi ro bất định khác, tăng khả năng chống chịu.

Phần thứ hai tôi xin chia sẻ về xu hướng lạm phát và lãi suất.

Đâu đó bây giờ đã là đỉnh của lạm phát theo thông tin từ Ngân hàng Thế gới (WB). Nếu lạm phát đã đạt đỉnh thì chúng ta sẽ có kịch bản theo chiều hướng tích cực hơn, nhưng tất nhiên không thể chủ quan.

Lạm phát sẽ dịu dần và quay về mức 2% ở giai đoạn sau, kịch bản tích cực sẽ theo dự báo này.

Về giá xăng dầu, theo dự báo của Cơ quan Thông tin năng lượng Mỹ, đỉnh của giá dầu là 115 USD/thùng. Nếu tính bình quân giá dầu của năm nay sẽ là 104 USD/thùng. Theo dự toán ban đầu của Ngân sách Nhà nước (NSNN), Bộ Tài chính, Bộ Công Thương là khoảng cách rất xa (60 USD/thùng). Điều này đã làm thay đổi lớn cục diện ngân sách.

Một số ý kiến cho rằng lấy 1 phần ngân sách phụ trội để bù cho giá xăng dầu. được không? Tôi cho rằng vấn đề này còn phải bàn thêm.

Dự báo về lộ trình tăng lãi suất: trên thế giới đang diễn ra cuộc đua tăng lãi suất, trong đó tất cả lãi suất của các quốc gia đều đi lên, trừ lãi suất của Trung Quốc là đi ngang hoặc đi xuống vì họ muốn phục hồi, kích cầu. Thậm chí trong quý vừa rồi họ cũng mới giảm thêm lãi suất cơ bản.

Có 80 lượt tăng lãi suất toàn cầu trong 6 tháng đầu năm 2022. Theo thống kê, lượt tăng lãi suất của năm nay là nhiều nhất. Các nước phát triển bao gồm Mỹ và EU có tăng, mức độ tăng của họ khá lớn, nhưng số lần tăng không nhiều. Các nước đang phát triển có số lần tăng lãi suất rất nhiều (60 lần) nhưng chỉ tăng nhỏ giọt 0,2%/lần.

Hiện nay, lãi suất điều hành của các ngân hàng trung ương các nước đã tăng lên trong tháng 6-7 vừa qua. Lộ trình tăng lãi suất của Mỹ sẽ tăng gấp đôi bây giờ.

Tôi lo rằng bây giờ tăng lãi suất sẽ khiến kinh tế suy thoái nếu tăng nhanh quá mà chưa chắc cứu được lạm phát, vì lạm phát là do đứt gãy chuỗi cung ứng. Tốc độ tăng lãi suất chưa chắc là đã thuốc đặc trị mà còn gây phản ứng phụ.

Mỗi một lần tăng lãi suất có 4 rủi ro: rủi ro tỷ giá, rủi ro vỡ nợ tăng, rút vốn khỏi thị trường mới nổi về Mỹ và châu Âu vì có vẻ an toàn hơn (rất may Việt Nam chưa bị dịch chuyển như thế mà thậm chí còn được mua ròng – nhà đầu tư nước ngoài), rủi ro địa chính trị có thể phá đi quy luật phía trên ở góc độ nào đó, rủi ro vỡ nợ.

Về nợ công toàn cầu, năm 2019 nợ công toàn cầu mới là 84% GDP, đến 2020 nhảy lên 89%. So với các nước mới nổi, Việt Nam vẫn ở mức an toàn.

Nợ tư nhân toàn cầu năm 2015 khoảng gần 100%, rủi ro nợ tư nhân tăng đáng lo.

Câu hỏi hiện nay là FED tăng lãi suất thì chứng khoán biến động thế nào?

Lịch sử 30 năm qua chứng kiến đa số lần lãi suất tăng nhưng chỉ có ít lần chứng khoán giảm. Rủi ro hơn là tâm lý nhà đầu tư có vấn đề.

Về lạm phát tại Việt Nam, chúng tôi thấy có mấy điểm: một là có độ trễ hơn so với quốc tế; hai là lạm phát cơ bản tăng thấp, 1,25%, cơ bản hiện nay do chi phí đẩy chứ không phải do cung tiền. Chúng tôi kiến nghị tín dụng năm nay có thể tăng mạnh hơn một chút, có thể là 15%. Nếu chúng ta chỉ kiên định 14% thì chương trình phục hồi kinh tế sẽ khó thực hiện hơn.

Có 3 nhóm làm tăng lạm phát chính là: giao thông, vật liệu xây dựng, dich vụ hàng ăn uống.

Các yếu tố tác động vào lam phát nhiều nhất và nhanh nhất năm là giao thông do giá xăng dầu tăng. Bây giờ chống lạm phát là phải bình ổn giá xăng dầu tốt nhất có thể. Chúng tôi đang kiến nghị ngoài thuế bảo vệ môi trường thì tiếp tục xem xét giảm 30% đối với các thuế phí còn lại.

Có một số nguyên nhân khiến lạm phát Việt Nam thấp hơn so với thế giới: một là giá xăng được hỗ trợ bình ổn tương đối nhanh, hai là đảm bảo nguồn cung hàng hóa, ba là một số mặt hàng được điều tiết tương đối mạnh (giá điện không tăng, viện phó không tăng dồn dập vào một thời điểm), bốn là Ngân hàng Nhà nước điều hành linh hoạt công cụ chính sách (hút khoảng 135.000 tỷ đồng), năm là cung tiền vừa phải, vòng quay tiền chậm (thời kỳ hoàng kim, vòng quay tiền là 1 - 1,5 lần, nếu chậm quá là đọng vốn, thời kỳ cao điểm, vòng quay là 3-3,5 lần).

Áp lực lạm phát từ giờ tới cuối năm khá lớn. Giá hàng hoá thế giới còn tăng và còn có nguy cơ nhập khẩu lạm phát, nhất là khi Việt Nam phụ thuọc nhiều vào đầu vào nhập khẩu.

Đà phục hồi kinh tế và sự sôi động của các hoạt động sản xuất, kinh doanh, tiêu dùng tạo ra áp lực lạm phát cầu kéo. Tỷ giá chịu áp lực tăng khá rõ (2,5 - 3% năm 2022). CPI tăng khoảng 3,8 - 4,2% (có thể cao hơn nữa) năm 2022 và 4% năm 2023.

Các yếu tố chính hỗ trợ kiềm chế đà tăng của lạm phát thứ nhất là kỳ vọng đà tăng giá cả hàng hoá, xăng dầu thế giới sẽ chậm lại và việc điều tiết giá cả hàng hoá, xăng dầu trong nước tiếp tục phát huy hiệu quả. Thứ hai là tỷ giá và lãi suất kỳ vọng vẫn trong tầm kiểm soát, góp phần kiềm chế đà tăng giá. Thứ ba là sự phối hợp ngày càng nhịp nhàng hơn giữa chính sách tiền tệ, chính sách tài khoá và giá cả. Cuối cùng là việc truyền thông được chú trọng.

Lãi suất cho vay đang chịu áp lực tăng. Theo tôi, nếu chúng ta để lãi suất cho vay tăng thì người dân và doanh nghiệp sẽ gặp nhiều khó khăn hơn, đi ngược với chương trình phục hồi. Còn lãi suất cho vay bằng USD chắc chắn tăng theo đà tăng của thế giới.

Về cơ hội đối với chứng khoán, việc kinh tế phục hồi thì chứng khoán sẽ tốt lên. Đặc biệt là việc chu kỳ T+2 được triển khai, giúp giao dịch được thực hiện nhanh hơn cùng với việc doanh nghiệp niêm yết phục hồi khá, tăng 20-24% là cơ hội đối với thị trường chứng khoán.

Về thách thức đối với lĩnh vực chứng khoán, như đã nêu ở trên là thách thức về 4 chữ Đ (Điều chỉnh, Đầu cơ, Đòn bẩy, Đám đông). Đặc biêt, các chính sách gần đây của nhà nước đã chặt chẽ hơn với thị trường chứng khoán, đối với việc đầu tư chứng khoán của các tổ chức tín dụng là một trong những thách thức đối với lĩnh vực chứng khoán. Ngoài ra, còn có hành vi đầu tư, tiêu dùng của khách hàng thay đổi, vấn đề về chuyển đổi số, hội nhập, thao túng giá, minh bạch,...

Trước những thách thức như vậy, giải pháp đôi với doanh nghiệp và nhà đầu tư được thể hiện rõ trong mô hình 6 Rs: Respond (thích ứng, linh hoạt), Recover (phục hồi càng nhanh càng tốt), Restructure (tái cấu trúc), Re-invent (đổi mới, sáng tạo), Risk management (quản lý rủi ro), Resilience (tăng sức đề kháng).

Chúng ta bây giờ phải đầu tư dài hơi hơn. Giữa các kênh đầu tư như cổ phiếu, bất động sản, trái phiếu, tiền gửi, vàng, USD, đối với đầu tư cổ phiếu, nhà đầu tư đầu tư 5 năm thì lợi nhuận bình quân là 19,2%/năm, đầu tư 10 năm thì lợi nhuận là 15,8%/năm. Giờ không phải là cuộc chơi ngắn hạn mà là marahthon. Lợi nhuận của kênh đầu tư cổ phiếu lớn hơn cả kênh bất động sản. Nhưng bất động sản vẫn là kênh đầu tư hấp dẫn.

Về vàng, đây không còn là kênh đầu tư quá hấp dẫn như trước thìi chúng ta đã kiểm soát chặt chẽ hơn, và có nhiều kênh khác hấp dẫn hơn.

TS Nguyễn Bích Lâm - nguyên Tổng cục trưởng Tổng cục Thống kê trình bày tham luận với chủ đề "Mối quan hệ giữa lạm phát và giá hàng hóa thiết yếu".

Bức tranh kinh tế Việt Nam những tháng đầu năm 2022 nhìn chung đã có những sự khởi sắc nhất định. Lạm phát được kiềm chế ở mức hợp lý, trong bối cảnh kinh tế thế giới tăng trưởng chậm lại và lạm phát tại các nền kinh tế là đối tác thương mại của Việt Nam tăng cao, lập kỷ lục trong 4 thập kỷ gần đây.

Trong khi đó, những hệ lụy của đại dịch chưa được xử lý, khủng hoảng Nga - Ukraine càng làm trầm trọng hơn đứt gãy chuỗi cung ứng, thế giới đang phải đương đầu với khủng hoảng 3 chiều: năng lượng, lương thực và tài chính.

Trước những diễn biến của thế giới, kinh tế Việt Nam vẫn giữ các chỉ số tăng trưởng tương đối ổn định. Tuy tốc độ tăng chỉ số giá tiêu dùng (CPI) của tháng 6/2022 tăng 0,69% so với tháng trước; tăng 3,18% so với tháng 12/2021, đều là mức tăng cao nhất kể từ năm 2012 nhưng bình quân 6 tháng đầu năm 2022 tốc độ tăng CPI vẫn được kiểm soát ở mức 2,44%.

So với các nước trong khu vực châu Á, CPI tháng 6/2022 của Việt Nam tăng 3,37% so với cùng kỳ năm trước, thấp hơn mức lạm phát 7,7% của Thái Lan, mức 6,1% của Philippines, mức 6,0% của Hàn Quốc; cao hơn mức lạm phát 2,8% của Malaysia, mức 2,5% của Nhật Bản và 2,5% của Trung Quốc.

Giá các nhóm hàng hóa trong 6 tháng đầu năm của Việt Nam tăng, giảm đan xen do ảnh hưởng bởi giá thế giới, bởi nhu cầu tiêu dùng trong nước và đặc biệt bởi chính sách hỗ trợ, các giải pháp kiềm chế lạm phát của Chính phủ.

Về mối quan hệ giữa giá các nhóm hàng hóa, dịch vụ và lạm phát trong nước, chỉ số giá tiêu dùng được tính toán dựa trên giá các mặt hàng thuộc danh mục hàng hóa và dịch vụ tiêu dùng phổ biến của người dân và cơ cấu chi tiêu của hộ gia đình tương ứng với các nhóm hàng hoá, dịch vụ tiêu dùng.

Hiện nay, danh mục hàng hóa và dịch vụ đại diện tiêu dùng của Việt Nam gồm 752 mặt hàng thuộc 11 nhóm hàng hóa và dịch vụ tiêu dùng chính. Trong 11 nhóm, 7 nhóm có tỷ trọng tiêu dùng chiếm trên 5% trong tổng chi cho tiêu dùng cuối cùng của hộ gia đình; tổng của 7 nhóm này chiếm tới 86,05% trong tổng chi cho tiêu dùng cuối cùng, do vậy biến động giá của 7 nhóm này tác động trực tiếp khá lớn tới lạm phát, bao gồm: hàng ăn và dịch vụ ăn uống (33,56%); nhà ở và vật liệu xây dựng (18,82%); giao thông (9,67%); thiết bị và đồ dùng gia đình (6,74%); giáo dục (6,17%); may mặc, mũ nón, giày dép (5,7%); thuốc và dịch vụ y tế (5,39%).

Bốn nhóm hàng hóa còn lại chiếm tỷ trọng 13,95%, gồm: đồ uống và thuốc lá (2,73%); bưu chính viễn thông (3,14%); hàng hoá và dịch vụ khác (3,53%); văn hóa, giải trí và du lịch (4,55%). Nhìn chung, các nhóm hàng hóa và dịch vụ tiêu dùng chính đều có mối quan hệ chặt chẽ với CPI, tuy nhiên ở Việt Nam có những điểm khác biệt so với một số nền kinh tế phát triển khác, đặc biệt là Mỹ.

Mặc dù lạm phát nửa đầu năm 2022 được kiểm soát tốt, nhưng dư địa không còn nhiều, bên cạnh đó áp lực lạm phát trong những tháng còn lại của năm 2022 và năm 2023 là rất lớn. Lạm phát chuỗi cung ứng là nhóm yếu tố tạo áp lực lớn nhất đến lạm phát của nền kinh tế trong thời gian tới do kinh tế nước ta có độ mở lớn, sản xuất phụ thuộc nhiều vào nguyên vật liệu nhập khẩu từ bên ngoài, với tỷ lệ chi phí nguyên vật liệu nhập khẩu trong tổng chi phí nguyên vật liệu của toàn nền kinh tế ở mức cao, và tỷ lệ này trong ngành công nghiệp chế biến chế tạo - ngành có vai trò là động lực tăng trưởng chủ yếu của nền kinh tế chiếm hơn một nửa.

Bên cạnh đó, đại dịch và khủng hoảng Nga - Ukraine đã đẩy giá nguyên, nhiên vật liệu thế giới tăng cao, kéo giá nguyên nhiên vật liệu trong nước tăng theo, tạo áp lực lên hoạt động sản xuất của doanh nghiệp, qua đó tạo áp lực lên lạm phát. Đồng thời, tổng cầu tăng đột biến trong bối cảnh đứt gãy chuỗi cung ứng cũng là yếu tố gây áp lực lên lạm phát trong thời gian tới.

Chính phủ đang khẩn trương chỉ đạo triển khai thực hiện trong hai năm 2022-2023 Chương trình phục hồi và phát triển kinh tế - xã hội với quy mô 350.000 tỷ đồng, cùng với các gói hỗ trợ của năm 2021 đang thẩm thấu vào mọi lĩnh vực của nền kinh tế sẽ làm cho tổng cầu tăng đột biến, nhu cầu tiêu dùng hàng hóa và dịch vụ tăng mạnh sau thời gian dài chịu ảnh hưởng của đại dịch là áp lực lớn lên lạm phát trong năm 2022 và 2023.

Một số giải pháp để thực hiện thành công mục tiêu lạm phát trong nước.

Một là Chính phủ cần kịp thời tháo gỡ khó khăn, vướng mắc về cơ chế, chính sách, thủ tục hành chính, rà soát bãi bỏ các quy định không hợp lý nhằm cắt giảm chi phí đầu vào cho doanh nghiệp, tạo môi trường kinh doanh bình đẳng, thông thoáng thúc đẩy tổng cung, giảm áp lực lạm phát.

Hai là trong bối cảnh đứt gãy chuỗi cung ứng, các nước thực hiện lệnh trừng phạt của Mỹ và phương Tây đối với Nga làm trầm trọng thêm thiếu hụt nguồn cung. Chính phủ, các bộ, ngành liên quan, đặc biệt cộng đồng doanh nghiệp cần đa dạng nguồn cung, đảm bảo nguồn cung của từng nhóm nguyên vật liệu của mỗi ngành không phụ thuộc vào một thị trường, một khu vực.

Ngân hàng Nhà nước Việt Nam và Bộ Tài chính cũng phối hợp chặt chẽ, thực hiện hài hoà chính sách tài khoá và tiền tệ. Chủ động và linh hoạt điều tiết thị trường tiền tệ, lãi suất và tỷ giá trong bối cảnh ngân hàng trung ương các nền kinh tế lớn, phát triển nâng lãi suất để kiểm soát lạm phát...

Hỏi: Xin được hỏi tại sao các ngân hàng trung ương trên thế giới đã tăng lãi suất mà ngân hàng Nhà nước Việt Nam vẫn chưa tăng?

TS Cấn Văn Lực:

Hiện tại, lạm phát của nước ta ở thời điểm hiện tại không xuất phát từ vấn đề tiền tệ bởi cung tiền ở mức vừa phải. Trong khi đó, tăng lãi suất chỉ nhiều khi cung tiền cao.

Quay trở lại với câu hỏi, vì sao Ngân hàng nhà nước Việt Nam chưa tăng lãi xuất, tôi xin được lý giải bằng 2 nguyên nhân chủ yếu như sau:

Thứ nhất, như đã lý giải, nếu như hiện tại Ngân hàng Nhà nước tăng lãi suất điều hành chưa chắc phát huy tác dụng tốt với nền kinh tế.

Cùng với đó, Chương trình phục hồi kinh tế và phục hồi kinh tế đang triển khai đã có yêu cầu giữ ổn định lãi suất. Nên nếu như chúng ta tăng lãi suất sẽ đi ngược lại với chương trình này.

TS Võ Trí Thành:

Trước tiên, phải khẳng định quan sát nền kinh tế ở thời điểm hiện tại, tôi cho rằng trong bối cảnh hiện nay, chính sách tiền tệ không giải quyết được vấn đề lạm phát một cách hoàn hảo. Muốn xử lý tốt vấn đề lạm phát Việt Nam cũng như nhiều nước cần kết hợp các chính sách, can thiệp trực tiếp vào lãi suất cơ bản. Nhưng nếu chỉ nói do chính sách tiền tệ ít quan hệ lạm phát thì không phải.

Về vấn đề tăng hay hạ lãi suất của ngân hàng nhà nước, tôi muốn đưa ra vài điểm cần lưu ý như sau:

Thứ nhất, nền kinh tế Việt Nam có nhiều điểm khác với kinh tế thế giới nên có tình chuyên biệt, đặc biệt là trong 3 năm trở lại đây. Ví dụ, trong 6 tháng đầu năm 2021 Việt Nam nổi lên như một ngôi sao bởi chúng ta duy trì được mức độ tăng trưởng dương. Thế nhưng, trong 6 tháng cuối năm 2021 thì ngược lại, khi nền kinh tế thế giới phục hồi tốt thì chúng ta lại lạc nhịp. Hay ví dụ như 6 tháng đầu năm nay tăng trưởng thê giới xấu nhưng Việt Nam lại phục hồi rất tốt. Chính những điểm khác biệt này khiến chúng ta không thể điều hành lãi suất như thế giới được.

Thứ hai, trong chiến lược phát triển và phục hồi kinh tế, chúng ta đặt trọng tâm vào vấn đề lãi suất và tiền tệ, nên các điều hành liên quan đến vấn đề này vô cùng quan trọng, đòi hỏi chúng ta buộc phải thận trọng.

Thứ ba, mức độ mức giá của đồng Việt Nam hiện nay không quá lớn nên cần giữ ổn định tỷ giá của đồng Việt Nam.

Ngoài ra, hiện nay cán cân thanh toán quốc tế tương đối ổn định, thặng dư không quá nhiều nên việc tăng lãi suất cũng chưa phải là vấn đề cần thiết.

TS Nguyễn Bích Lâm:

Đây là vấn đề mà Việt Nam cần phải quan sát kỹ vì chúng ta phụ thuộc vào nhập khẩu, nên nếu như tăng lãi suất, càng phá giá đồng tiền thì nền kinh tế càng ảnh hưưởng đến nhập khẩu.

TS Lê Xuân Nghĩa:

Hiện nay, lạm phát của Việt Nam là lạm phát do chi phí đẩy, nên vai trò của Ngân hàng trong câu chuyện này là nhỏ. Lạm phát này khiến chính sách lãi suất trở nên bất lực nên việc Ngâng hàng Nhà nước Việt Nam tăng lãi suất như Ngân hàng Trung ương trên thế giới là điều không cần thiết.

Cùng với đó, nếu lãi suất tăng ở thời điểm hiện tại thì thị trường chứng khoán nguy hiểm.

Hỏi: Xin được hỏi các diễn giả, hiện tại, lạm phát đã đặt đỉnh hay chưa?

TS Nguyễn Bích Lâm:

Theo thống kê của Tổng cục Thống kê, lạm phát 6 tháng đầu năm 2022 là 2,44%. Đây là tín hiệu ban đầu đáng mừng nhưng không vội mừng rằng chúng ta đã kiểm soát thành công lạm phát.

Kinh nghiệm của các nước trên thế giới cho thấy lạm phát có nhiều diễn biến bất thường. Xin được ví dụ về nước Mỹ. Tại Mỹ, tháng 3 năm nay lạm phát là 8,5%; tháng 4 là 8,3% nhưng tháng 6 lại 8,6%.

Về vấn đề kiềm chế lạm phát, trong thời gian tới cần quan tâm đến các chỉ số sau: chỉ số nguyên liệu đầu, chỉ số giá sản xuất và chỉ số công nghiệp bởi đây là các chỉ số có dấu hiệu sẽ tăng trong thời gian tới. Các vấn đề như giá điện, giá xăng dầu cũng là các vấn đề cần được quan tâm trong thời gian tới.

Hỏi: Trên thị trường chứng khoán, nhà đầu tư nước ngoài quay lại mua ròng nhiều, nhưng 10 phiên gần đây tỷ giá nóng thì họ bán ròng khá là mạnh (chênh lệch giữa Euro và USD). Động thái này của khối ngoại có đáng lo không?

TS Võ Trí Thành

Tôi cho rằng cán cân Việt Nam vẫn ổn, cán cân thương mại vẫn có 700 triệu USD thặng dư, nhưng thời gian gần đây vẫn có thâm hụt. Còn cán cân thanh toán quốc tế có nhiều biến số, chúng ta chưa có thống kê cụ thể, chưa kể sai số (buôn lậu...). Cái thứ hai rất rõ, tức là tỷ giá chợ đen, ngoài chợ như Hà Trung với tỷ lệ giá ngân hàng.

Trước đây, trong giai đoạn tương đối ổn, thì tỷ giá bên ngoài chỉ dưới 1% so với tỷ giá giao dịch của các ngân hàng thương mại. Nhưng gần đây tỷ lệ ngân hàng thương mại và tỷ lệ bên ngoài đã chênh trên dưới 2% - 3%, mặc dù giao dịch bên ngoài so với giao dịch của ngân hàng tm chỉ chiếm dưới 10%. Đấy cũng là 1 cái chỉ số, mà theo tôi chúng ta giữ tỷ giá bằng việc thu hút xuất khẩu, thu hút FDI, dòng vốn nhưng cũng cần can thiệp, mua vào - bán ra.

Tuy nhiên, cũng cần đáp ứng những yêu cầu khác, vì chúng ta vẫn trong danh sách theo dõi của Bộ Tài chính Mỹ giám sát Viêt Nam (mặc dù ra khỏi danh sách thao túng tiền tề rồi).

Bà Nguyễn Thu Hằng:

Thực ra, cả năm 2021 khối ngoại ra bán ròng 62.000 tỷ, tuy nhiên từ tháng 4/2022 đã có dấu hiệu mua ròng trở lại khoảng 3.000 - 4.000 tỷ. 10 phiên gần đây có dấu hiệu bán ròng, nhưng việc này còn phụ thuộc vào lãi suất chạy về của USD, về lý thuyết khi lãi suất ở các nền kinh tế phát triển tăng lên thì lãi suất sẽ chạy về.

Dấu hiệu chưa rõ ràng, chỉ là manh mối thôi, và thật ra có quay về thì có thể là tác động từ việc tăng lãi suất trước đó. Chuyên gia bên Mỹ cũng dự kiến lãi suất FED sẽ tăng trong thời gian tới, thì kỳ vọng dòng vốn sẽ quay trở lại dù sớm hay muộn.

Tỷ giá thì mình cũng cần ứng biến linh hoạt và mượt mà, tránh có các động thái như năm 2008 - tốc độ tăng/giảm lãi suất đột ngột đã tác động mạnh đến thị trường chứng khoán và các thị trường khác. Các chính sách hiện nay cũng đã rất mượt mà, có tăng giảm thì cũng chậm rãi, tác động không lớn đến các thị trường.

Ông Nguyễn Minh Hoàng:

Theo tôi, khi áp lực từ USD lên tỷ giá thì dòng vốn của nước ngoài có thể lui về. Nhưng nhìn vào con số thống kê, thì tháng 4-5-6, khối ngoại đã quay lại mua ròng sau 10 tháng bán ròng liên tiếp. Vậy 3 tháng mua ròng cho thấy thị trường chứng khoán Việt Nam với nội tại mạnh mẽ, thì dư địa về khả năng điều chỉnh của Chính phủ và khả năng của Việt Nam cũng đã tăng cường rất nhiều. Việt Nam có thể coi là điểm đến của dòng tiền đổ vào, trong các nước Đông Nam Á thì Việt Nam là nước bị rút ít nhất, không đáng kể.

Vì vậy khi lạm phát ở Mỹ tăng lên 9,1% thì khả năng tăng lãi suất của FED là cao, thậm chí còn tiếp tục tăng ở các lần kế tiếp. Vì thế áp lực này rất lớn, khiến các nhà đầu tư nước ngoài phải nhìn nhận vào khả năng điều hành của Chính phủ Việt Nam. Họ sẽ cần đợi ở các chỉ báo tiếp theo. Tôi kỳ vọng đây sẽ là động thái ngắn hạn (10 phiên), còn trong 3 tháng vừa qua nhìn chung là tích cực và tương đối ổn định. Nên từ giờ đến cuối năm, Việt Nam được đánh giá vẫn là nơi trú ẩn an toàn cho các nhà đầu tư nước ngoài.

(VNF) - FLC và FLC Faros là hai doanh nghiệp tiếp theo trong hệ sinh thái bị UBCKNN huỷ tư cách đại chúng.

(VNF) - Năm 2025 đánh dấu sự trở lại mạnh mẽ của làn sóng IPO và niêm yết với loạt doanh nghiệp lớn chào sàn, tạo nên chu kỳ sôi động mới cho thị trường chứng khoán.

(VNF) - Thị trường trái phiếu doanh nghiệp đang ghi nhận sự trở lại rõ nét của khối bất động sản. Điểm đáng chú ý không chỉ nằm ở quy mô phát hành, mà còn ở mức lãi suất, có lô lên đến 13,5%/năm.

(VNF) - Sau 11 tháng năm 2025, Tổng công ty Phát điện 3 – CTCP (EVNGENCO3, HoSE: PGV) ghi nhận kết quả kinh doanh khả quan khi doanh thu sản xuất điện tăng trên 5% so với cùng kỳ năm ngoái.

(VNF) - Cổ phiếu MCH sẽ chào sàn vào ngày 25/12 với giá tham chiếu 212.800 đồng/cổ phiếu, khép lại một năm sôi động với hàng loạt cổ phiếu IPO, niêm yết, chuyển sàn

(VNF) - Một số ngành nghề then chốt của nền kinh tế được ưu đãi thuế thu nhập doanh nghiệp quy định tại Nghị định số 320 của Chính phủ mới được ban hành.

(VNF) - Giá vonfram liên tục thiết lập các mức cao kỷ lục và được dự báo sẽ duy trì xu hướng tăng trong thời gian tới. Điều này diễn ra trong bối cảnh nguồn cung toàn cầu ngày càng khan hiếm, trong khi nhu cầu từ các ngành công nghiệp chiến lược tăng mạnh.

(VNF) - Trong bối cảnh thị trường tài chính biến động khó lường, nhu cầu tiếp cận thông tin minh bạch và các phân tích chuyên sâu ngày càng gia tăng, các nền tảng kết hợp công nghệ phân tích dữ liệu với năng lực tư vấn đầu tư của đội ngũ chuyên gia được xem là hướng đi phù hợp nhất để nâng cao trải nghiệm và củng cố sự an tâm cho nhà đầu tư.

(VNF) - ThaiBev - tập đoàn đồ uống của tỉ phú Thái Lan Charoen Sirivadhanabhakdi - thông qua Fraser and Neave muốn chi 6.011 tỷ đồng mua hơn 96 triệu cổ phiếu Vinamilk.

(VNF) - Việc cổ phiếu IBC bị hủy niêm yết và đình chỉ giao dịch đồng nghĩa với việc Apax Holdings chính thức không còn hiện diện trên các sàn giao dịch chứng khoán Việt Nam, đánh dấu một cái kết đầy tiếc nuối.

(VNF) - Theo chuyên gia, thời gian chuyển đổi mô hình quản lý thuế đã đến gần, các hộ kinh doanh cần thực hiện 7 bước để quá trình chuyển từ khoán sang kê khai được thuận lợi, thông suốt.

(VNF) - Tổng công ty Đầu tư và Phát triển Công nghiệp – CTCP (Becamex, HoSE: BCM) vừa thông qua nghị quyết Hội đồng quản trị về việc tăng vốn góp tại Công ty Liên doanh TNHH Khu công nghiệp Việt Nam – Singapore (VSIP JV).

(VNF) - Cổ phiếu DGC nằm sàn la liệt trong 2 phiên liên tiếp, bất chấp không ghi nhận các thông tin xấu liên quan tới doanh nghiệp.

(VNF) - Nhịp tăng mạnh của cổ phiếu YEG được ghi nhận trong bối cảnh Yeah1 công bố thông tin về việc thu hút nhà đầu tư chiến lược quốc tế vào công ty con 1Label.

(VNF) - Vừa bán Dự án Khu nhà ở Lam Hạ Center Point trong quý III/2025, DIC Corp tiếp tục bán một phần Dự án Khu đô thị Du lịch sinh thái Đại Phước cho nhà đầu tư trong nước.

(VNF) - Hoàng Quân (HoSE: HQC) tiếp tục triển khai phương án phát hành 50 triệu cổ phiếu riêng lẻ nhằm hoán đổi 500 tỷ đồng nợ vay, theo tỷ lệ 10.000 đồng công nợ đổi 1 cổ phiếu mới. Kế hoạch này được kỳ vọng giúp doanh nghiệp giảm áp lực tài chính, cải thiện cơ cấu vốn và nâng vốn điều lệ lên khoảng 6.266 tỷ đồng trong giai đoạn 2025–2026, sau khi được cơ quan quản lý chấp thuận.

(VNF) - MWG vừa hoàn tất việc mua lại 10 triệu cổ phiếu quỹ với tổng giá trị chi ra hơn 800 tỷ đồng, khép lại một trong những giao dịch đáng chú ý nhất trên thị trường thời gian qua. Động thái này diễn ra trong bối cảnh MWG bước vào giai đoạn tái cấu trúc sâu, đồng thời chuẩn bị các bước đi chiến lược liên quan đến tổ chức lại hoạt động kinh doanh và kế hoạch IPO Điện Máy Xanh dự kiến triển khai trong những năm tới.

(VNF) - Năm 2025 đánh dấu sự trở lại của M&A toàn cầu với ít giao dịch hơn nhưng giá trị lớn hơn, nhờ các thương vụ mang tính tái cấu trúc trong lĩnh vực bất động sản, công nghệ, y tế và công nghiệp.

(VNF) - Theo ông Đinh Minh Trí, Giám đốc Phân tích Khối Khách hàng cá nhân, Công ty Chứng khoán Mirae Asset (MAS), mục tiêu tăng trưởng GDP 10% là tham vọng lớn và không dễ hiện thực hóa trong bối cảnh hiện nay. Trong khi đó, kịch bản tăng trưởng ở mức 8-9% được đánh giá khả thi hơn, vẫn giữ Việt Nam trong nhóm nền kinh tế tăng trưởng tốt hàng đầu châu Á.

(VNF) - Đi ngược với kỳ vọng của phần đông nhà đầu tư, cổ phiếu VCK của Chứng khoán VPS mất hơn 15% trong phiên giao dịch đầu tiên trên sàn HoSE.

(VNF) - Cổ phiếu QCG bị bán tháo, chỉ hơn 309.000 đơn vị được giao dịch trong phiên 16/12, xuyên suốt cả phiên là tình trạng trắng bên mua.

Nghị định 310/2025 chuyển sang phạt lũy tiến theo số lượng hóa đơn, đẩy mức phạt hành vi không lập hóa đơn lên tới 80 triệu đồng, tác động trực diện đến bán lẻ, F&B và thương mại điện tử.

(VNF) - Theo chuyên gia, hộ kinh doanh cần tách bạch dòng tiền cá nhân và doanh thu bán hàng hoá, dịch vụ bằng cách sử dụng tài khoản ngân hàng riêng để phục vụ cho hoạt động kinh doanh, tránh rủi ro về thuế trong tương lai.

(VNF) - Trên nền tảng chung của kinh tế vĩ mô, thị trường chứng khoán năm 2025 đã ghi nhận nhiều kết quả rất tích cực. Dấu mốc quan trọng nhất là việc được nâng hạng từ nhóm cận biên lên nhóm mới nổi thứ cấp.

(VNF) - Theo bà Lê Vũ Hương Quỳnh - Giám đốc khu vực Châu Á - Thái Bình Dương, tập đoàn Tether - Việt Nam có thể học hỏi những kinh nghiệm đã được chứng minh là thành công trên thế giới, đặc biệt thông qua các sandbox thanh toán tài sản mã hóa dành cho khách du lịch.

(VNF) - FLC và FLC Faros là hai doanh nghiệp tiếp theo trong hệ sinh thái bị UBCKNN huỷ tư cách đại chúng.

(VNF) - Sau 5 tháng tạm ngưng hoạt động để nâng cấp, sửa chữa, sân bay Vinh sẽ khai thác trở lại vào ngày 19/12 với diện mạo mới và "điểm nhấn" công nghệ hiện đại giúp hành khách có trải nghiệm tốt hơn.