Vượt qua đáy, bảo hiểm sớm trở lại 'đường ray' tăng trưởng

(VNF) - 2023 đánh dấu một năm sóng gió và “khó quên” đối với cơ quan quản lý, doanh nghiệp bảo hiểm (DNBH), cũng như những người làm nghề bảo hiểm khi phải chịu tác động kép gây ra cuộc khủng hoảng kéo dài đến nay. Tuy nhiên, nhiều tín hiệu tích cực cho thấy, tăng trưởng ngành bảo hiểm sẽ sớm trở lại “đường ray”

Lần đầu tăng trưởng âm sau 20 năm

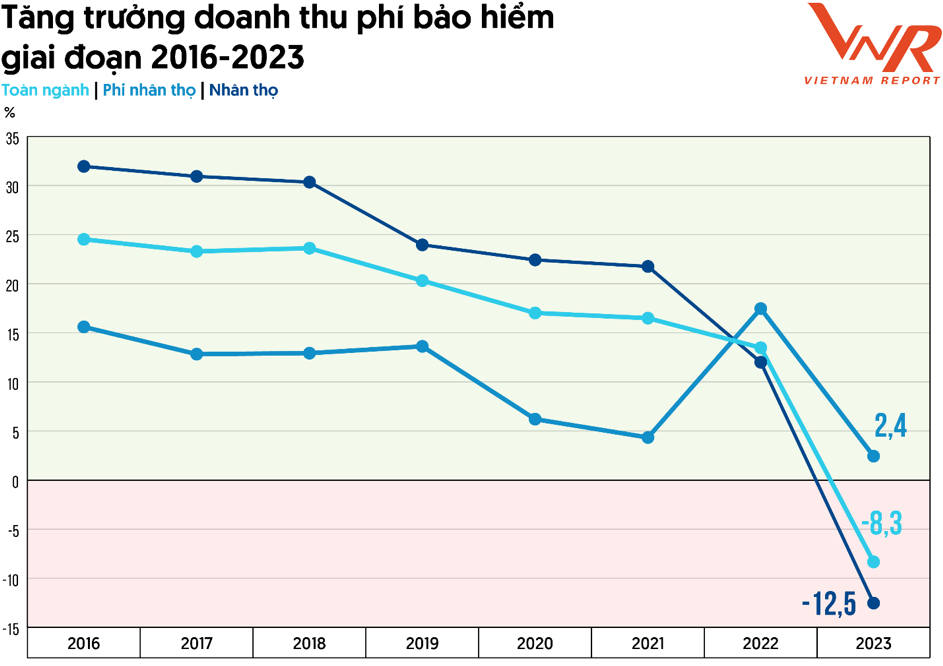

Theo số liệu từ Cục Quản lý Giám sát Bảo hiểm, doanh thu phí toàn thị trường bảo hiểm năm 2023 giảm 8,3% so với năm trước. Doanh thu phí bảo hiểm lĩnh vực nhân thọ ghi nhận sự sụt giảm đáng kể lên tới 12,5%; lĩnh vực phi nhân thọ chịu ảnh hưởng nặng nề từ thị trường bảo hiểm nhân thọ nên ghi nhận mức độ tăng trưởng khiêm tốn 2,4%.

Đây là năm đầu tiên trong 20 năm lịch sử phát triển của ngành bảo hiểm nhân thọ ghi nhận tăng trưởng âm.

Trong 6 tháng đầu năm 2024, tổng doanh thu phí bảo hiểm ước đạt 109.072 tỷ đồng (giảm 3.78% so với cùng kỳ năm trước). Doanh thu phí bảo hiểm lĩnh vực bảo hiểm phi nhân thọ ước đạt 38.826 tỷ đồng (tăng 11.23% so với cùng kỳ năm trước), lĩnh vực bảo hiểm nhân thọ ước đạt 70.246 tỷ đồng (giảm 9.8% so với cùng kỳ năm trước).

Có thể thấy toàn ngành vẫn tăng trưởng âm, tuy có chút điểm sáng ở mảng phi nhân thọ bởi đặc thù có những sản phẩm bảo hiểm bắt buộc phải mua. Mảng bảo hiểm nhân thọ vẫn ghi nhận giảm gần 10% so với cùng kỳ năm ngoái.

Theo các chuyên gia tài chính, thách thức lớn nhất của ngành Bảo hiểm trong năm 2023 là kênh bán hàng chủ lực - bancassurance, đã gặp phải nhiều thông tin tiêu cực, dẫn đến sự sụt giảm doanh thu lần đầu tiên sau một thập kỷ tăng trưởng ổn định. Sự suy giảm này đã ảnh hưởng nặng nề đến niềm tin của khách hàng và đối tác, gây khó khăn trong việc duy trì thị phần và thu hút khách hàng mới.

Thách thức thứ hai là thách thức khách quan, những biến động kinh tế toàn cầu và sự bất ổn tài chính đã làm tăng rủi ro cho các công ty bảo hiểm, khiến họ phải đối diện với nhiều khiếu nại bồi thường hơn.

“Tổn thất lớn nhất với thị trường bảo hiểm là niềm tin, vì không thể đo đếm được”, một vị chuyên gia Tài chính nói.

Đáng chú ý, năm 2023, số lượng hợp đồng khai thác mới của lĩnh vực bảo hiểm nhân thọ đạt 1.915.623 hợp đồng (sản phẩm chính), giảm 43,8% so với cùng kỳ năm ngoái và sản phẩm bảo hiểm liên kết đầu tư là sản phẩm chiếm tỷ trọng cao nhất với 60,7%, sụt giảm 41,4% so với cùng kỳ năm ngoái.

Theo thống kê của Hiệp hội Bảo hiểm Việt Nam đến hết 30/06/2024, số lượng hợp đồng có hiệu lực cuối kỳ (sản phẩm chính) là trên 11,8 triệu hợp đồng, cũng giảm 12% so với cùng kỳ năm ngoái.

Chưa hết, số liệu Bộ Tài chính công bố gần đây về tỷ lệ hủy hợp đồng được bán qua kênh ngân hàng, có trường hợp lên đến 73%. Đây là con số rất đáng báo động, tỷ lệ hủy cao ở những năm đầu ảnh hưởng đến quyền lợi của khách hàng lẫn DNBH, nhìn xa hơn là tiêu cực cho sự phát triển bền vững của thị trường.

Ông Trần Nguyên Đán, chuyên gia kinh tế, thành viên Hội Luật gia Việt Nam cho rằng, số lượng hợp đồng còn hiệu lực sụt giảm xuất phát từ hai nguyên nhân, gồm: hợp đồng đến kỳ đáo hạn; hợp đồng do khách hàng hủy hoặc không đóng tiếp, tự mất hiệu lực.

Với bên mua là khách hàng, họ sẽ bị mất đi số tiền đã đóng trong 1-2 năm đầu của hợp đồng. Về lâu dài, nếu không may khách hàng gặp rủi ro sau khi huỷ hoặc để hợp đồng tự mất hiệu lực, thì đó là tổn thất không thể đo đếm.

Với bên bán là doanh nghiệp BHNT, thiệt hại cũng không nhỏ với số tiền ở mức tối thiểu bằng 60% giá trị hợp đồng. Đây là số tiền doanh nghiệp bảo hiểm dùng để tạm ứng chi phí kinh doanh bảo hiểm như hoa hồng, chi phí vận hành quản lý doanh nghiệp…. Tới khi các hợp đồng BHNT bị mất hiệu lực, doanh nghiệp phải ghi nhận khoản chi phí này ngay lập tức và không thu hồi được.

Các chuyên gia bảo hiểm nhận định, mặc dù gặp nhiều khó khăn nhưng nhờ những chỉ đạo kịp thời từ phía các cơ quan quản lý, sự ra đời của Luật kinh doanh bảo hiểm (2023) đi kèm với đó là các Nghị định, Thông tư hướng dẫn và sự nỗ lực của các doanh nghiệp, ngành bảo hiểm vẫn có những bước tiến đáng kể, đặc biệt là điểm sáng ở mảng phi nhân thọ.

Đồng thời với đó, các doanh nghiệp bảo hiểm đã áp dụng các biện pháp cải thiện chất lượng dịch vụ và minh bạch trong quy trình bán hàng, đồng thời nâng cao năng lực đội ngũ tư vấn viên thông qua các chương trình đào tạo chuyên sâu.

Tất cả nhằm khôi phục niềm tin của người dân đối với toàn ngành bảo hiểm.

Lấy lại tốc độ tăng trưởng

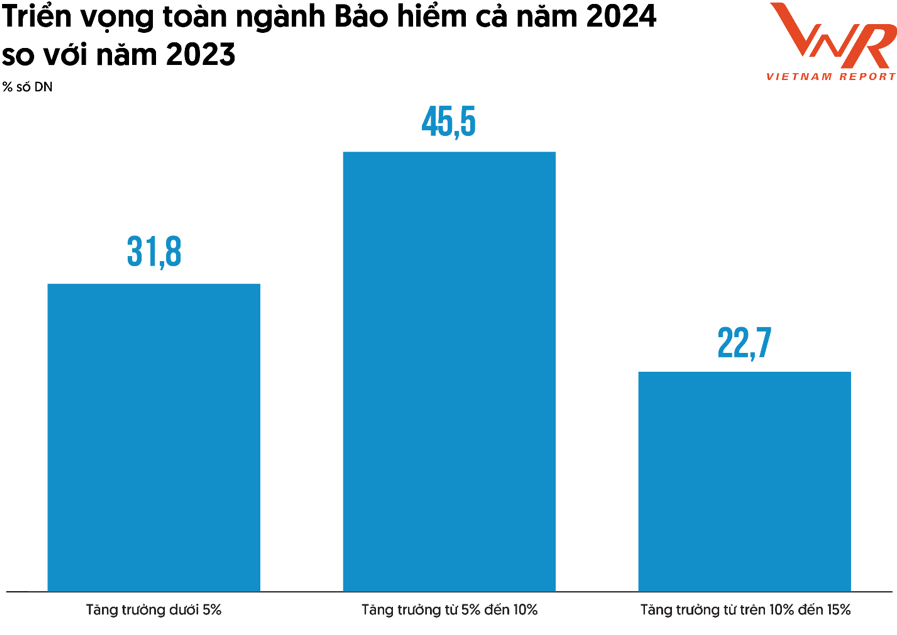

Theo dự báo của WB, 2024 kinh tế Việt Nam được đánh giá có những tín hiệu phục hồi khả quan, dự báo tăng trưởng sẽ đạt 5,5%, đây cũng là kỳ vọng của 31,8% doanh nghiệp tham gia trả lời khảo sát của Vietnam Report.

Các chuyên gia kinh tế đều nhận định rằng, khi nền kinh tế chung tăng trưởng ổn định, các lĩnh vực và ngành công nghiệp khác cũng được kỳ vọng sẽ có sự phát triển tích cực. Điều này có thể tạo ra một môi trường kinh doanh tích cực, ổn định và thuận lợi cho các DNBH, với việc tăng cường niềm tin và sự ổn định trong thị trường. Đồng thời, doanh nghiệp và người tiêu dùng cảm thấy tự tin hơn về triển vọng kinh tế, họ có thể có xu hướng đầu tư và chi tiêu nhiều hơn, điều này có thể dẫn đến nhu cầu mua bảo hiểm tăng lên.

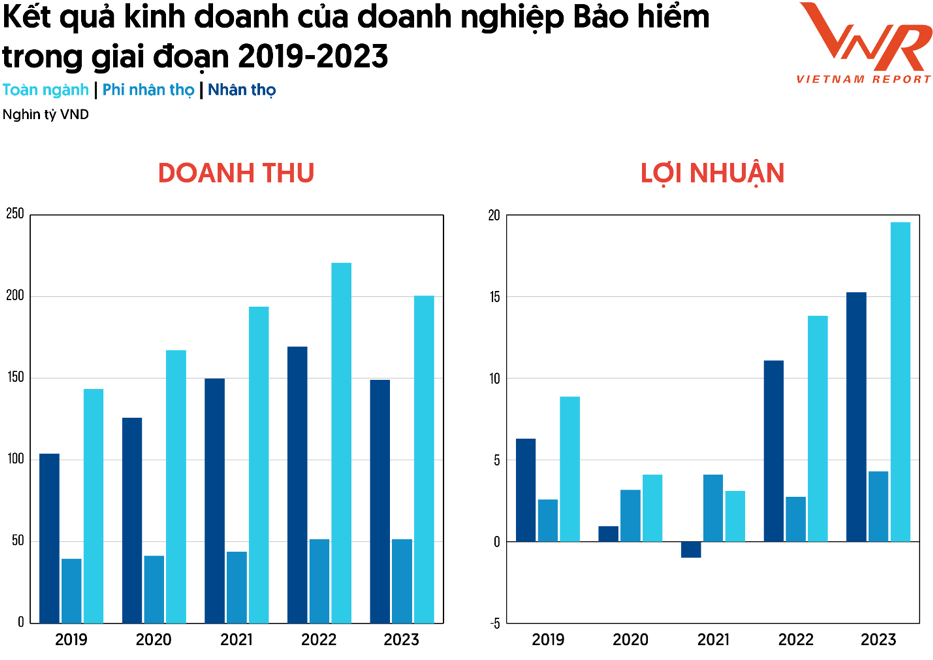

Số liệu cho thấy, nhiều DNBH đã ghi nhận lợi nhuận tăng trong 3 năm trở lại đây, bất chấp sự suy giảm doanh thu từ phí bảo hiểm khai thác mới, đặc biệt là mảng phi nhân thọ.

Thông tin từ Cục Quản lý, giám sát bảo hiểm cho thấy, ngành bảo hiểm Việt Nam đang hướng tới một năm đầy triển vọng với những mục tiêu tài chính đáng chú ý. Cụ thể, tổng tài sản của ngành được ước tính đạt 1.004.421 tỷ đồng, phản ánh một sự tăng trưởng ấn tượng 9,97% so với năm 2023.

Dự kiến năm 2024, ngành bảo hiểm cũng đóng góp tích cực cho nền kinh tế thông qua số vốn đầu tư ước đạt 850.264 tỷ đồng, tăng 11,51% so với năm trước.

Tổng doanh thu phí bảo hiểm dự kiến đạt 243.472 tỷ đồng, trong đó bảo hiểm phi nhân thọ ước đạt 79.687 tỷ đồng (tăng 12%) và bảo hiểm nhân thọ ước đạt 163.785 tỷ đồng (tăng 5%).

Cũng theo kết quả khảo sát chuyên gia, DNBH của Vietnam Report trong giai đoạn tháng 5-6/2024, 45,5% doanh nghiệp kỳ vọng ngành Bảo hiểm sẽ tăng trưởng từ 5-10% trong năm 2024.

Mục tiêu trên là hết sức khả quan khi chỉ trong 6 tháng đầu năm 2024, tổng tài sản ước đạt 951.805 tỷ đồng (tăng 9.11 % so với cùng kỳ năm trước), trong đó các DNBH phi nhân thọ ước đạt 132.245 tỷ đồng, các DNBH nhân thọ ước đạt 819.560 tỷ đồng. Đáng chú ý, đầu tư trở lại nền kinh tế ước đạt 795.508 tỷ đồng (tăng 9.29% so với cùng kỳ năm trước).

Sự tăng trưởng này là minh chứng cho sự phục hồi và phát triển mạnh mẽ của ngành sau những khó khăn của năm 2023.

“Các quy định mới đã giúp thắt chặt quản lý, nâng cao tính minh bạch và bảo vệ quyền lợi của khách hang. Cộng với việc các doanh nghiệp đang “đổ tiền” cho chiến lược chuyển đổi số, InsurTech hướng mục tiêu lấy khách hàng làm trọng tâm. Từ đó giảm thiểu rủi ro hủy hợp đồng và tạo nền tảng cho sự phát triển bền vững của thị trường”, một vị chuyên gia kinh tế nhấn mạnh.

Nhóm ông lớn chia nhau 2/3 'miếng bánh' bảo hiểm 2,8 tỷ USD ở Việt Nam

- Top 10 DN bảo hiểm uy tín, 2 DN nội đứng chiếm vị trí đầu bảng 03/08/2024 10:00

- Các DN bảo hiểm trả quyền lợi cho khách gần 41.300 tỷ đồng 26/07/2024 05:42

- Đóng bảo hiểm y tế đắt hơn mua bảo hiểm sức khoẻ: Chọn loại nào? 05/07/2024 09:30

Thẻ tín dụng trở thành ‘điểm nóng’ của gian lận tài chính

(VNF) - Thẻ tín dụng đã trở thành tâm điểm của thị trường tài chính tiêu dùng những năm gần đây với tốc độ tăng trưởng ấn tượng. Tuy nhiên, song song với xu hướng này, các thủ đoạn gian lận tài chính bằng hình thức thanh toán này lại ngày càng tinh vi và khó kiểm soát.

Từ chuyện dịch vụ ‘đòi’ bồi thường bảo hiểm: 'DN đừng đặt khách tiềm năng làm trọng tâm'

(VNF) - Bản chất dịch vụ bảo hiểm chỉ thực sự phát sinh khi xảy ra sự kiện bảo hiểm và khách hàng được hỗ trợ quyền lợi. Do đó, doanh nghiệp bảo hiểm cần thay đổi, đặt chi trả quyền lợi của khách hàng làm trọng tâm thay vì người mua tiềm năng.

MB Life đồng hành vì quyền lợi khách hàng trong mọi rủi ro

(VNF) - MB Life vừa thực hiện chi trả quyền lợi bảo hiểm cho một khách hàng tại Hà Nội với số tiền bồi thường 500 triệu đồng. Điều này, thể hiện rõ cam kết của MB Life trong việc đồng hành cùng khách hàng vượt qua những biến cố trong cuộc sống.

Dịch vụ đòi bồi thường bảo hiểm đòi phí cao: Do quy trình hay lỗi trách nhiệm?

(VNF) - Theo Luật sư Nguyễn Thanh Hải, nếu doanh nghiệp bảo hiểm thực hiện đúng vai trò, trách nhiệm của mình thì những dịch vụ ủy quyền đòi bồi thường phí đến 20% theo tự nhiên sẽ không còn “đất sống".

MB Life chia sẻ trải nghiệm khách hàng tại InsurInnovator Connect Vietnam 2025

(VNF) - MB Life tham dự InsurInnovator Connect Vietnam 2025, khẳng định chiến lược chuyển đổi số, kết nối hệ sinh thái và lan tỏa tư duy đổi mới trong ngành bảo hiểm Việt Nam.

Tín hiệu tích cực từ các tổ chức tín dụng trong những tháng cuối năm

(VNF) - Những tháng cuối năm ghi nhận nhiều chuyển biến tích cực trong bức tranh lợi nhuận của toàn ngành tài chính – ngân hàng. Dữ liệu cập nhật đến tháng 9 và 10 cho thấy mức độ hồi phục rõ rệt, đặc biệt ở nhóm ngân hàng thương mại và một số công ty tài chính có chiến lược tăng trưởng bền vững.

Dịch vụ đòi bồi thường 'chém' phí 20%: Vai trò doanh nghiệp bảo hiểm ở đâu?

(VNF) - Chuyên gia kinh tế Trần Nguyên Đán cho rằng, dịch vụ “đòi” bồi thường bảo hiểm có thu phí là bình thường bởi bản chất của việc cung cầu. Tuy nhiên, từ vấn đề này đặt ra câu hỏi vai trò của DN bảo hiểm ở đâu trong quá trình chi trả bồi thường.

Tập đoàn Tài chính Manulife đạt thỏa thuận chuyển nhượng MVI Life tại Việt Nam cho Asahi Life

(VNF) - Sau khi giao dịch hoàn tất, Tập đoàn Tài chính sẽ tập trung trọn vẹn nguồn lực vào việc phục vụ khách hàng tại Việt Nam thông qua hoạt động kinh doanh cốt lõi tại Manulife Việt Nam.

Bảo hiểm gián đoạn kinh doanh: Khi doanh nghiệp ‘mất bò mới lo làm chuồng’

(VNF) - Theo chuyên gia, bảo hiểm gián đoạn kinh doanh rất quan trọng với các doanh nghiệp, đặc biệt nhóm sản xuất trong hoàn cảnh bị bão lũ, thiên tai nhưng hiện vẫn chưa phát triển được bởi các nguyên nhân khác nhau.

Bảo hiểm thiên tai: Công cụ 'chống sốc' trước rủi ro biến đổi khí hậu

(VNF) - Theo ông Phạm Văn Đức - Phó Cục trưởng Cục Quản lý, Giám sát bảo hiểm (Bộ Tài chính), bảo hiểm thiên tai đóng vai trò là công cụ “chống sốc”, giúp nền kinh tế Việt Nam giảm thiệt hại, nhanh chóng hồi phục sau thiên tai và tăng cường khả năng thích ứng với rủi ro khí hậu ngày càng gia tăng.

Cần 400 tỷ USD ứng phó thiên tai: Bảo hiểm ‘chia’ gánh nặng tài chính quốc gia

(VNF) - Chuyên gia cho rằng, trước những thiệt hại do biến đổi khí hậu ngày càng nặng nề thì bảo hiểm thiên tai là một công cụ giúp chia sẻ gánh nặng với người dân và nền tài chính quốc gia.

Bão lũ dồn dập, thiệt hại trăm tỷ: Doanh nghiệp 'vực dậy' nhờ bảo hiểm

(VNF) - Nền kinh tế đã phải hứng chịu tổn thất hàng trăm nghìn tỷ đồng do thiên tai, bão lũ trong vòng một năm qua nhưng nhờ có bồi thường bảo hiểm, đời sống và các hoạt động sản xuất sớm được khôi phục trở lại.

Manulife Việt Nam khởi động chiến dịch ‘Chọn XANH Cho KHỎE’

(VNF) - Tiếp tục hành trình giúp nâng cao nhận thức, thay đổi thói quen để phòng ngừa các bệnh liên quan đến hệ tiêu hóa trong cộng đồng, đặc biệt là nhóm người trẻ từ 25 đến 45 tuổi, Manulife Việt Nam khởi động chiến dịch cộng đồng “Chọn XANH Cho KHỎE - Vì một Việt Nam thật khỏe”, từ tháng 11 - 12/2025.

Đề nghị nhanh chóng giải quyết quyền lợi bảo hiểm cho khách hàng vùng lũ lụt

(VNF) - Hiệp hội Bảo hiểm Việt Nam (IAV) đề nghị các doanh nghiệp bảo hiểm hội viên tích cực tăng cường công tác thẩm định, xác minh thiệt hại và sớm giải quyết quyền lợi bảo hiểm cho người tham gia.

Ngày hội Sống Khỏe Mỗi Ngày 2025: Hơn 1.000 người dân Hải Phòng được khám sức khỏe miễn phí

(VNF) - Ngày 22/11, hơn 1.000 người dân Hải Phòng đã có mặt tại Cung Văn hóa Thể thao Thanh Niên để tham gia ngày hội “Sống Khỏe Mỗi Ngày 2025” do Manulife Việt Nam phối hợp cùng Hội Thầy thuốc Trẻ Việt Nam tổ chức.

‘Mặt trái’ của bảo hiểm nhân thọ không phải khách hàng nào cũng chấp nhận

(VNF) - Dù bảo hiểm nhân thọ mang lại nhiều ích lợi, nhưng không ít người nhận được lời khuyên rằng: Không nên mua bởi một số một số “mặt trái” không phải ai cũng chấp nhận.

Không chỉ ứng phó rủi ro, bảo hiểm còn đồng hành cùng khách hàng trong cuộc sống

(VNF) - Đó là thông điệp của các doanh nghiệp bảo hiểm tại Hội nghị Định phí bảo hiểm Việt Nam 2025 với chủ đề “Khôi phục niềm tin, tái định nghĩa bảo hiểm” (Rebuild Trust, Redefine Insurance), khẳng định vai trò của bảo hiểm trong kỷ nguyên mới.

Cái giá của sự trung thực: Bảo hiểm huỷ quyền lợi, tăng phí vì khách hàng kê khai sai

(VNF) - Doanh nghiệp bảo hiểm gửi thông báo: Vì lý do kê khai không đúng về tình trạng lịch sử bệnh lý đã làm sai lệnh quyết định nhận bảo hiểm. Do đó, công ty buộc phải huỷ bỏ quyền lợi hợp đồng, đồng thời tăng mức phí tham gia của sản phẩm chính.

Thêm nhiều sản phẩm mới chuyên biệt, bảo hiểm nhân thọ chờ thời ‘khởi sắc’

(VNF) - Dù các doanh nghiệp bảo hiểm nhân thọ liên tiếp ra mắt sản phẩm mới, chuyên biệt nhưng thị trường vẫn chưa có nhiều khởi sắc. Tuy nhiên, chuyên gia tin bảo hiểm nhân thọ sẽ sớm tốt lên.

Tăng lương tối thiểu, mức đóng BHXH từ năm 2026 sẽ điều chỉnh thế nào?

(VNF) - Từ ngày 1/1/2026, mức đóng bảo hiểm xã hội bắt buộc thấp nhất sẽ tăng, do mức lương tối thiểu vùng được điều chỉnh theo đúng quy định Luật Bảo hiểm Xã hội.

Không chỉ chi tiền bồi thường là xong, bảo hiểm phải đồng hành với khách hàng

(VNF) - Ông Lê Xuân Bách – Phó Tổng Giám đốc PTI cho biết, bảo hiểm không chỉ đơn giản là chi trả tiền bồi thường, mà còn ở sự chia sẻ, đồng hành trong mọi tình huống khi khách hàng gặp khó khăn nhất.

Tự đục vỡ xương, gây thương tích chính mình để trục lợi bảo hiểm hơn 6 tỷ đồng

(VNF) - Công an tỉnh Phú Thọ cho biết, vừa triệt phá đường dây tự đục vỡ xương khớp, hợp thức hoá hồ sơ bệnh án nhằm trục lợi bảo hiểm nhân thọ với số tiền hơn 6 tỷ đồng.

Bão chồng bão, doanh nghiệp bảo hiểm tổn thất thêm hàng trăm tỷ

(VNF) - Các doanh nghiệp bảo hiểm cho biết, khi còn đang giám định thiệt hại do cơn bão số 12 đã liên tiếp ghi nhận thêm tổn thất hàng trăm tỷ đồng do cơn bão số 13. Bão chồng bão khiến số tiền bồi thường ước hàng ngàn tỷ đồng.

Tỷ lệ bồi thường bảo hiểm bắt buộc xe máy thấp: Vì đâu nên nỗi?

(VNF) - Theo chuyên gia, nguyên nhân khiến có tỷ lệ bồi thường bảo hiểm bắt buộc xe máy rất thấp, người dân gần như không nhận được lợi ích đến từ cả 3 bên gồm: Cơ quan quản lý, người dân và doanh nghiệp bảo hiểm.

Nâng hạn mức giao dịch qua ví điện tử cá nhân lên 300 triệu đồng/tháng

(VNF) - Theo Thông tư 41/2025/TT-NHNN, tổng hạn mức giao dịch của một khách hàng tại một tổ chức cung ứng ví điện tử được phép tăng lên tối đa 300 triệu đồng/tháng đối với các giao dịch thanh toán một số dịch vụ thiết yếu.

Thẻ tín dụng trở thành ‘điểm nóng’ của gian lận tài chính

(VNF) - Thẻ tín dụng đã trở thành tâm điểm của thị trường tài chính tiêu dùng những năm gần đây với tốc độ tăng trưởng ấn tượng. Tuy nhiên, song song với xu hướng này, các thủ đoạn gian lận tài chính bằng hình thức thanh toán này lại ngày càng tinh vi và khó kiểm soát.

Bảy tháng sau ngày khởi công, tiến độ xây Cầu Tứ Liên thế nào?

(VNF) - Cầu Tứ Liên không chỉ là một công trình giao thông đơn thuần mà còn được xác định là mắt xích quan trọng trong quy hoạch mở rộng không gian đô thị Hà Nội về phía Bắc sông Hồng.