Dòng vốn bảo hiểm 90 tỷ USD cần tìm hướng khơi thông

(VNF) - Vốn trong các quỹ bảo hiểm hiện nay rất lớn, lên tới hơn 90 tỷ USD, nhưng vì đặc thù của ngành đặt yếu tố an toàn vốn lên hàng đầu nên chưa tận dụng được hết tiềm năng của dòng tiền khổng lồ. Chuyên gia cho rằng, để dòng vốn này chảy vào nền kinh tế hiệu quả, cần khơi thông pháp lý và chuyển đổi mô hình quản trị theo rủi ro.

Vốn bảo hiểm siêu lớn nhưng chưa lan tỏa

Theo số liệu của Cục Quản lý Giám sát Bảo hiểm (Bộ Tài chính), tổng tài sản của các doanh nghiệp bảo hiểm (DNBH) nhân thọ và phi nhân thọ tính đến 30/09/2024 ước đạt 978.906 tỷ đồng (khoảng 39 tỷ USD), tăng 9,8% so với cùng kỳ năm trước, trong đó các DNBH phi nhân thọ ước đạt 141.357 tỷ đồng, các DNBH nhân thọ ước đạt 837.549 tỷ đồng.

Lượng đầu tư trở lại nền kinh tế ước đạt 821.241 tỷ đồng (tăng 9,9% so với cùng kỳ năm trước), các DNBH phi nhân thọ ước đạt 83.576 tỷ đồng, các DNBH nhân thọ ước đạt 737.665 tỷ đồng.

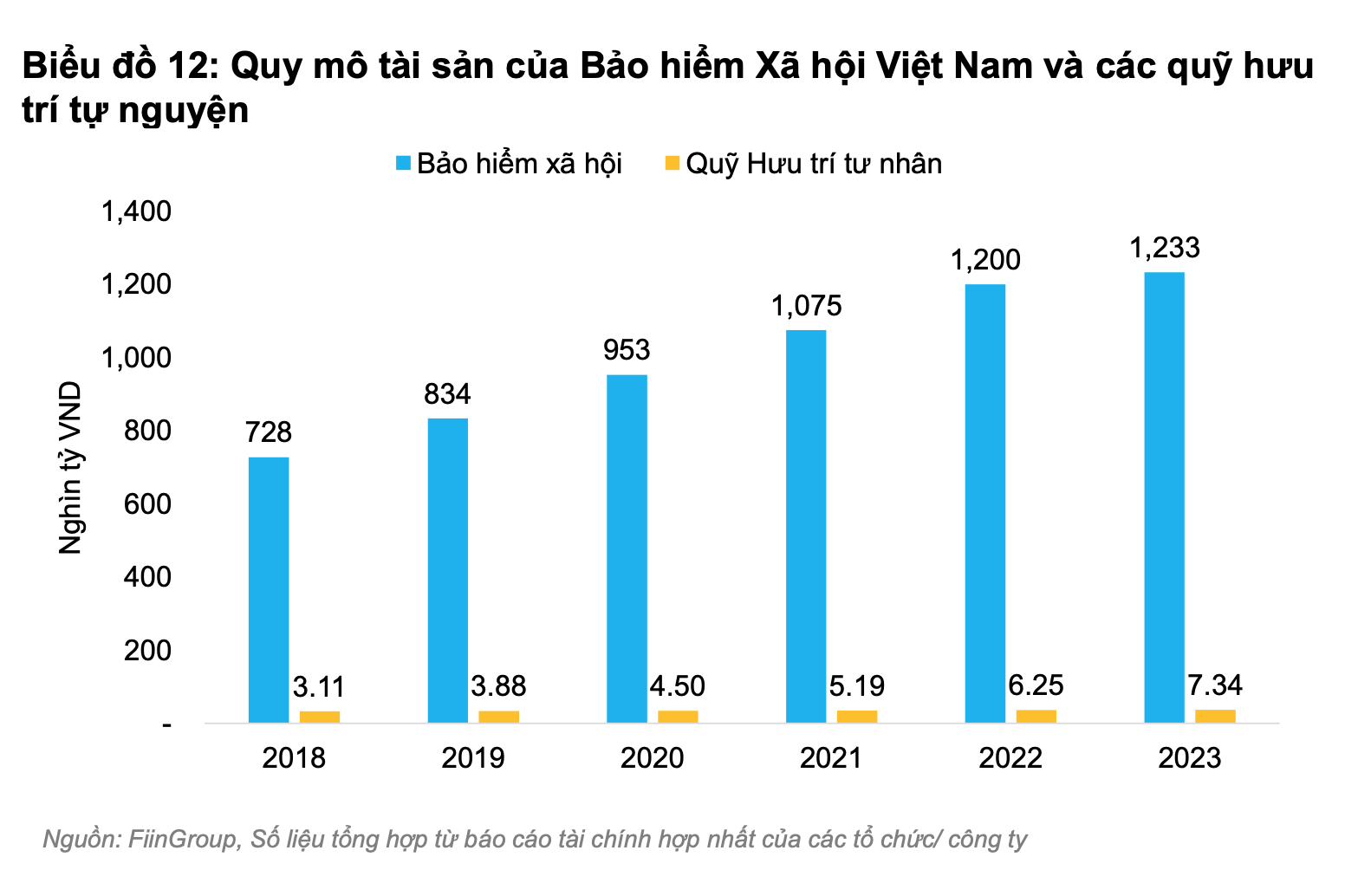

Cũng theo báo cáo của Chính phủ gửi Quốc hội về tình hình thực hiện kế hoạch tài chính năm 2024 và dự kiến kế hoạch tài chính năm 2025 của các quỹ tài chính nhà nước (TCNN) ngoài ngân sách, do trung ương quản lý, số dư quỹ bảo hiểm xã hội (BHXH), cuối năm 2024 dự kiến khoảng hơn 1.240 nghìn tỷ đồng (khoảng gần 50 tỷ USD), tăng 4,9% (58,1 nghìn tỷ đồng) so cuối năm 2023, trong đó chủ yếu được sử dụng để đầu tư vào trái phiếu chính phủ.

Ngoài ra, cũng theo báo cáo, Quỹ bảo hiểm thất nghiệp (BHTN) năm 2024 ghi nhận tổng số thu cả năm ước khoảng 23,7 nghìn tỷ đồng. Tổng số chi BHTN cả năm ước khoảng 23,6 nghìn tỷ đồng. Chênh lệch thu - chi Quỹ năm 2024 ghi nhận đạt khoảng 100 tỷ đồng. Số dư quỹ cuối năm 2024 dự kiến khoảng 60,8 nghìn tỷ đồng.

Chưa kể, các Quỹ hưu trí tư nhân được Bộ Tài chính cấp phép cho 4 công ty quản lý quỹ tham gia hiện nay đó là Công ty Quản lý quỹ Dragon Capital Việt Nam (DCVFM), Công ty Quản lý quỹ đầu tư MB (MBVF), Công ty Quản lý quỹ SSI (SSIAM), Công ty Quản lý quỹ Vietcombank (VCBF), tổng 10 quỹ đang hoạt động với tổng giá trị tài sản tính đến cuối năm 2023 là khoảng 858 tỷ đồng.

Báo cáo mới đây của FiinGroup cho thấy, tổng tài sản kết dư trong các quỹ bảo hiểm bao gồm bảo hiểm nhân thọ, phi nhân thọ, bảo hiểm xã hội, bảo hiểm thất nghiệp, quỹ hưu trí tự nguyện là rất lớn, lên đến hơn 90 tỷ USD, một nguồn vốn khổng lồ trong nền kinh tế. Tuy nhiên, thực tế nền kinh tế chưa tận dụng được hiệu quả dòng tiền này, tỷ suất sinh lời còn thấp khi phần lớn được phân bổ vào trái phiếu chính phủ và tiền gửi có kỳ hạn tại các ngân hàng. Việc này, theo các chuyên gia, đến từ nhiều nguyên nhân khác nhau.

Trao đổi với Tạp chí Đầu tư Tài chính - VietnamFinance, ông Nguyễn Tùng Anh - Trưởng phòng Nghiên cứu rủi ro tín dụng và Dịch vụ tài chính bền vững, FiinRatings, cho biết thực trạng phân bổ vốn trong các quỹ bảo hiểm hiện nay phản ánh đặc thù của ngành, đặt yếu tố an toàn cao của ngành bảo hiểm lên hàng đầu và đó là điều cần thiết ở bất kỳ thị trường tài chính nào.

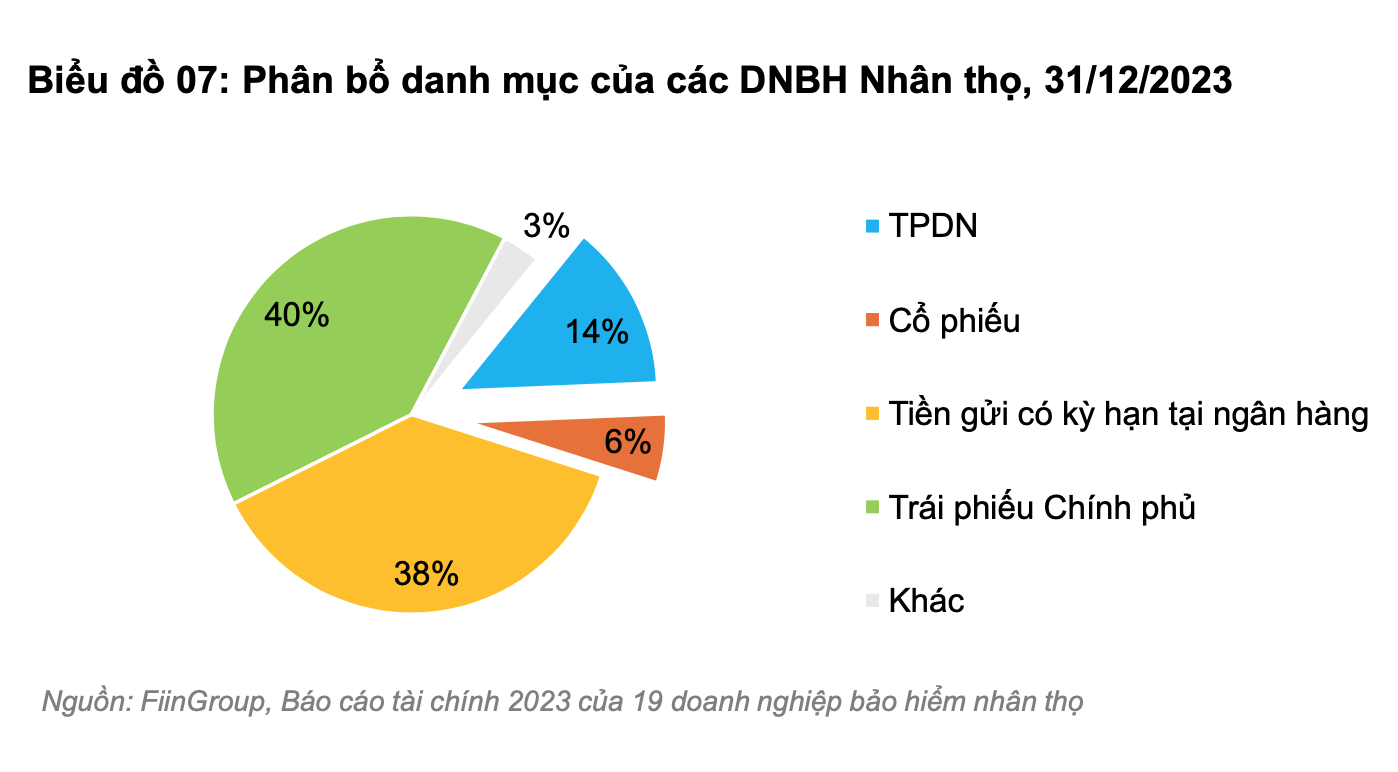

Cụ thể, với bảo hiểm nhân thọ, danh mục đầu tư tập trung chủ yếu vào trái phiếu chính phủ (40%) và tiền gửi có kỳ hạn (38%), trong khi trái phiếu doanh nghiệp (TPDN) chỉ chiếm 14% và cổ phiếu ở mức 6% vào thời điểm cuối 2023.

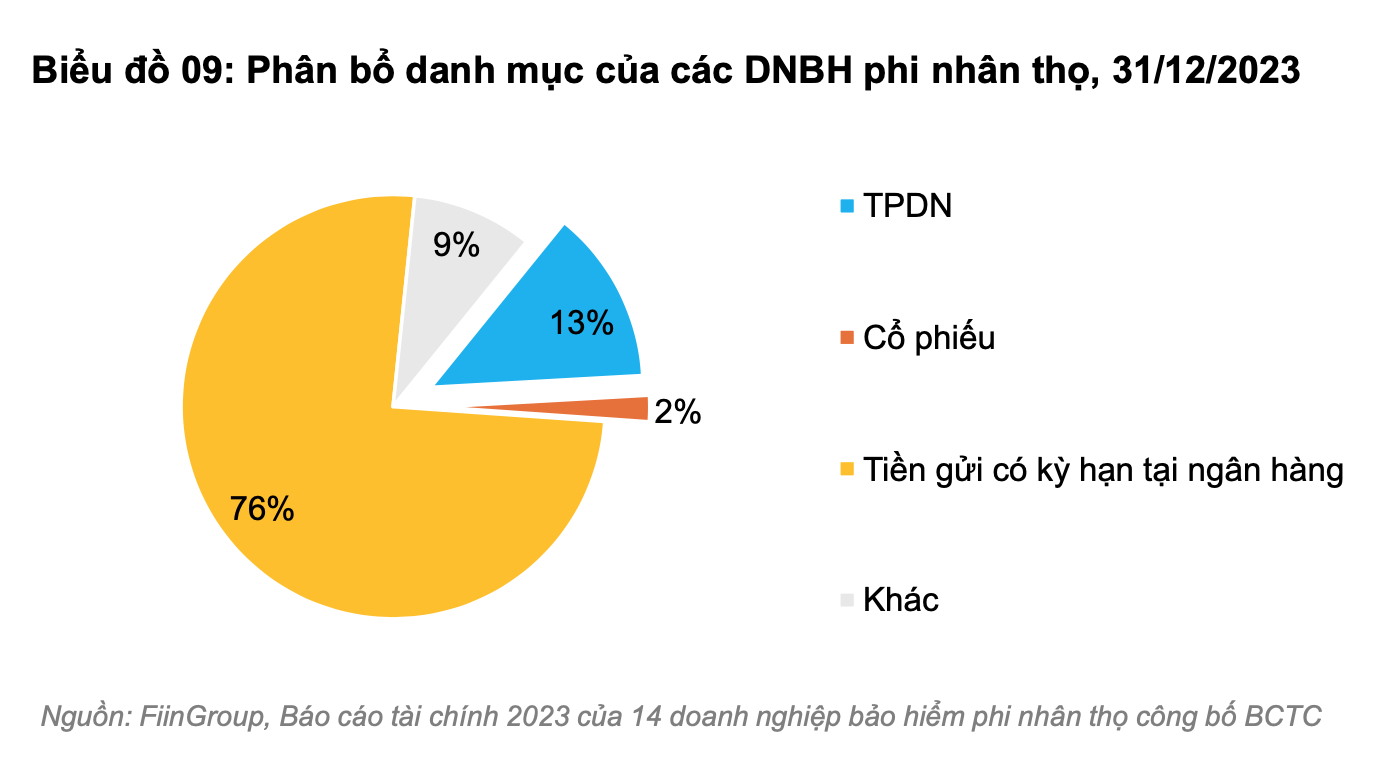

Trong khi đó, với mảng bảo hiểm phi nhân thọ, việc phân bổ còn lớn hơn vào các tài sản có tính an toàn và thanh khoản cao, đó là tiền gửi có kỳ hạn chiếm đến 76% danh mục, TPDN chiếm 13% và cổ phiếu chỉ có 2%. Thực tế này là do đặc thù của mô hình kinh doanh bảo hiểm phi nhân thọ vốn có yêu cầu tính thanh khoản cao, nên kỳ hạn ngắn hơn so với các sản phẩm bảo hiểm nhân thọ. Vì lý do này, các doanh nghiệp bảo hiểm phi nhân thọ cũng hạn chế phân bổ đầu tư vào trái phiếu chính phủ bởi tỷ suất lợi tức hiện đang ở mặt bằng rất thấp trong nhiều năm qua.

Bên cạnh đó, năng lực quản lý đầu tư của các công ty bảo hiểm còn những hạn chế nhất định. Cùng với đó, môi trường lãi suất tiền gửi duy trì ở mức cao đã làm giảm động lực đầu tư vào các kênh có rủi ro cao hơn, trong khi thị trường còn thiếu vắng các sản phẩm đầu tư phù hợp với đặc thù của quỹ bảo hiểm.

Tình trạng cũng tương tự đối với các quỹ bảo hiểm xã hội, bảo hiểm thất nghiệp khi phần lớn số tiền kết dư được dùng để đầu tư vào trái phiếu chính phủ và được quản lý chặt chẽ theo quy định của luật.

Tuy nhiên, theo ông Nguyễn Tùng Anh, cơ hội và tiềm năng để khơi thông dòng vốn từ các quỹ bảo hiểm tại Việt Nam là rất lớn.

Số liệu cho thấy tổng tài sản của các công ty bảo hiểm liên tục tăng trưởng qua các năm, với bảo hiểm nhân thọ tăng từ 654 nghìn tỷ đồng năm 2019 lên 781 nghìn tỷ đồng năm 2023, tiếp tục tăng lên hơn 837 nghìn tỷ đồng vào cuối tháng 9/2024 và phi nhân thọ tăng tương ứng từ 114 nghìn tỷ đồng lên 124,7 nghìn tỷ đồng và đạt hơn 141 nghìn tỷ đồng tính đến cuối tháng 9/2024. “Đây chính là nguồn vốn dài hạn có tiềm năng tạo động lực phát triển mạnh mẽ cho thị trường chứng khoán và thị trường TPDN”, ông Tùng Anh khẳng định.

Tuy nhiên, ông Tùng Anh cho rằng việc khai thác nguồn vốn này đang đối mặt với rất nhiều thách thức. Trong đó, thách thức lớn nhất là làm sao cân bằng được mục tiêu tăng hiệu quả đầu tư với yêu cầu đảm bảo an toàn cho nguồn vốn bảo hiểm. Để giải quyết được vấn đề này thì thị trường vốn cần phát triển hơn nữa với đa dạng sản phẩm, không chỉ trái phiếu doanh nghiệp có chất lượng cao và cả các sản phẩm trên thị trường tiền tệ trong đó có chứng chỉ tiền gửi.

Khi đã có nhiều sản phẩm, việc tiếp theo là bằng giải pháp nào để phân loại mức độ rủi ro của các lớp sản phẩm đó để có thể tạo cơ sở cho việc tham chiếu và đưa ra những quy định cho việc phân bổ tài sản theo rủi ro. Ví dụ các đơn vị bảo hiểm sẽ được hạn chế phân bổ vào những trái phiếu doanh nghiệp có mức độ rủi ro cao như thông lệ một số nước trong khu vực đã làm.

Cuối cùng, thách thức cũng đến từ năng lực quản lý đầu tư của các công ty bảo hiểm cần được nâng cao đáng kể để có thể tận dụng hiệu quả các cơ hội đầu tư. Thị trường cũng cần phát triển thêm nhiều sản phẩm đầu tư phù hợp với đặc thù của quỹ bảo hiểm, đồng thời hoàn thiện khung pháp lý và cơ chế giám sát để đảm bảo an toàn cho hoạt động đầu tư.

“Các quỹ hưu trí tự nguyện chưa thu hút được nguồn tiền và tăng trưởng, bởi lý do khung pháp lý chưa đầy đủ, vẫn đang trong quá trình hình thành và chưa đủ những ưu đãi đủ hấp dẫn để cá nhân tham gia tự nguyện vào các quỹ này”, ông Tùng Anh ví dụ.

Cần cơ chế kiểm soát vốn trên cơ sở rủi ro

Về giải pháp để khơi thông dòng vốn này một cách hiệu quả và an toàn, ông Nguyễn Tùng Anh cho rằng cần có sự phối hợp đồng bộ nhiều giải pháp. Trước hết, cần xem xét việc nới lỏng một số quy định hạn chế về đầu tư vào cổ phiếu và TPDN của các công ty bảo hiểm, đồng thời hoàn thiện khung pháp lý cho các công ty bảo lãnh trái phiếu. Các công ty bảo hiểm cũng cần tăng cường năng lực quản lý đầu tư thông qua hợp tác với các công ty quản lý quỹ chuyên nghiệp.

Đối với Bảo hiểm Xã hội Việt Nam, tổng tài sản lên tới 1.240 nghìn tỷ đồng chủ yếu đầu tư vào trái phiếu chính phủ, một tỷ lệ nhỏ vào tiền gửi ngân hàng và hiện chưa đầu tư vào thị trường cổ phiếu hay trái phiếu doanh nghiệp. Thông lệ trên thế giới mà Việt Nam có thể xem xét là cho phép đầu tư một tỷ lệ phù hợp vào TPDN của các doanh nghiệp có xếp hạng tín nhiệm cao, đặc biệt là TPDN của các doanh nghiệp nhà nước chi phối có xếp hạng tín nhiệm tốt như EVN, Tập đoàn Hóa chất, Tập đoàn Dầu khí và công ty con... Giải pháp này rất có lợi thay vì phương án vay vốn hoặc trái phiếu quốc tế hiện có lãi suất cao như hiện nay.

Ngoài ra, việc áp dụng mô hình đầu tư gián tiếp vào cổ phiếu thông qua các quỹ đầu tư (fund of funds), có năng lực đã được chứng minh và có khẩu vị rủi ro phù hợp thay vì đầu tư trực tiếp cũng là một hướng đi đáng cân nhắc.

Kế đến, nhìn từ góc độ chính sách, quy định về quản trị rủi ro đối với công ty bảo hiểm vẫn còn khá chặt chẽ, đặc biệt là các hạn chế về đầu tư vào trái phiếu phát hành với mục đích tái cơ cấu nợ thay vì dựa trên tiêu chí rủi ro được chuẩn hóa. Bởi thực tế nhiều trái phiếu được phát hành với mục đích cơ cấu lại nợ nhưng là của những doanh nghiệp có mức độ rủi ro thấp.

Giải pháp cho vấn đề này đó là việc tiến tới áp dụng chế độ kiểm soát vốn trên cơ sở rủi ro (Risk-Based Capital Framework) áp dụng cho các sản phẩm công cụ nợ trong đó có TPDN như thông lệ quốc tế và trong khu vực.

Tại Việt Nam, Luật Kinh doanh Bảo hiểm năm 2022 và các quy định liên quan của Bộ Tài chính đang trong quá trình dần chuyển đổi từ việc áp dụng Biên an toàn theo khả năng/ biên thanh toán (Solvency) sang khung quản trị theo Rủi ro.

Thứ ba, khung pháp lý cho hoạt động bảo lãnh phát hành trái phiếu cũng chưa thực sự hoàn thiện để rủi ro được phân tán và làm cơ sở cho việc phân bổ tài sản của các đơn vị bảo hiểm, kể cả bảo hiểm xã hội Việt Nam. “Hiện Việt Nam chưa có quy định cho các tổ chức bảo lãnh trái phiếu doanh nghiệp chuyên nghiệp, ví dụ như trên thế giới có những tổ chức chuyên bảo lãnh trái phiếu như GuarantCo hay CGIF”, ông Tùng Anh nhấn mạnh.

Song song với đó, việc đẩy mạnh hoạt động xếp hạng tín nhiệm, cải thiện chất lượng và minh bạch thông tin trên thị trường, cũng như tăng cường công tác giám sát và quản lý rủi ro là những yếu tố then chốt để đảm bảo sự thành công của quá trình khơi thông dòng vốn.

Với những giải pháp nêu trên, nguồn vốn từ các quỹ bảo hiểm có thể được khai thác hiệu quả hơn, góp phần tạo động lực phát triển cho thị trường vốn và cung cấp nguồn vốn dài hạn cho nền kinh tế.

Rủi ro mua bảo hiểm: Hợp đồng khó hiểu, chưa có cơ chế bảo vệ khách hàng

- Kiện hãng bảo hiểm ra toà: Cách để người mua nắm phần thắng 26/11/2024 12:30

- Bị khách kiện, hãng bảo hiểm liền 'quay xe', buộc phải chi tiền 25/11/2024 04:00

- Bảo hiểm phi nhân thọ đối mặt thiên tai: Thách thức cũng là cơ hội 21/11/2024 12:00

Ngày hội Sống Khỏe Mỗi Ngày 2025: Hơn 1.000 người dân Hải Phòng được khám sức khỏe miễn phí

(VNF) - Ngày 22/11, hơn 1.000 người dân Hải Phòng đã có mặt tại Cung Văn hóa Thể thao Thanh Niên để tham gia ngày hội “Sống Khỏe Mỗi Ngày 2025” do Manulife Việt Nam phối hợp cùng Hội Thầy thuốc Trẻ Việt Nam tổ chức.

Không chỉ chi tiền bồi thường là xong, bảo hiểm phải đồng hành với khách hàng

(VNF) - Ông Lê Xuân Bách – Phó Tổng Giám đốc PTI cho biết, bảo hiểm không chỉ đơn giản là chi trả tiền bồi thường, mà còn ở sự chia sẻ, đồng hành trong mọi tình huống khi khách hàng gặp khó khăn nhất.

Tự đục vỡ xương, gây thương tích chính mình để trục lợi bảo hiểm hơn 6 tỷ đồng

(VNF) - Công an tỉnh Phú Thọ cho biết, vừa triệt phá đường dây tự đục vỡ xương khớp, hợp thức hoá hồ sơ bệnh án nhằm trục lợi bảo hiểm nhân thọ với số tiền hơn 6 tỷ đồng.

Bão chồng bão, doanh nghiệp bảo hiểm tổn thất thêm hàng trăm tỷ

(VNF) - Các doanh nghiệp bảo hiểm cho biết, khi còn đang giám định thiệt hại do cơn bão số 12 đã liên tiếp ghi nhận thêm tổn thất hàng trăm tỷ đồng do cơn bão số 13. Bão chồng bão khiến số tiền bồi thường ước hàng ngàn tỷ đồng.

Tỷ lệ bồi thường bảo hiểm bắt buộc xe máy thấp: Vì đâu nên nỗi?

(VNF) - Theo chuyên gia, nguyên nhân khiến có tỷ lệ bồi thường bảo hiểm bắt buộc xe máy rất thấp, người dân gần như không nhận được lợi ích đến từ cả 3 bên gồm: Cơ quan quản lý, người dân và doanh nghiệp bảo hiểm.

Nâng hạn mức giao dịch qua ví điện tử cá nhân lên 300 triệu đồng/tháng

(VNF) - Theo Thông tư 41/2025/TT-NHNN, tổng hạn mức giao dịch của một khách hàng tại một tổ chức cung ứng ví điện tử được phép tăng lên tối đa 300 triệu đồng/tháng đối với các giao dịch thanh toán một số dịch vụ thiết yếu.

Bảo hiểm xe máy bắt buộc: Có nên bỏ vì không hiệu quả?

(VNF) - Nhiều đại biểu quốc hội cho rằng, bảo hiểm xe máy bắt buộc khi triển khai thực tế không hiệu quả và đề xuất bỏ loại hình này.

Doanh nghiệp bảo hiểm thống kê thiệt hại hàng chục tỷ đồng do bão số 12

(VNF) - Các doanh nghiệp bảo hiểm ghi nhận thiệt hại chủ yếu ở nghiệp vụ xe cơ giới và tài sản kỹ thuật, với tổng giá trị bồi thường ước tính lên tới hàng chục tỷ đồng.

‘Đã tham gia bảo hiểm, khi đáo hạn rút tiền được ngay’

(VNF) - Trước ý kiến của nhiều đại biểu cho rằng, bảo hiểm “đóng tiền vào thì dễ, rút ra lại rất khó”, Phó Thủ tướng Hồ Đức Phớc cho rằng, ông đã từng tham gia bảo hiểm, khi đáo hạn muốn là rút tiền ra được ngay và các công ty phải trả tiền theo quy định.

Đối mặt nợ xấu lên đến 15%, công ty tài chính cắt giảm cho vay tiền mặt

(VNF) - Từ sau giai đoạn tăng trưởng nóng, các công ty tài chính tiêu dùng đã bước vào quá trình tái cấu trúc sâu rộng, giúp danh mục cho vay trở nên cân bằng hơn.

Ô tô ngập lũ tiền sửa chữa bằng 90% giá trị xe: Không bảo hiểm gần như mất trắng tài sản

(VNF) - Sau đợt mưa bão liên tiếp vừa qua, hàng loạt xe ô tô bị ngập nặng, gây ra thiệt hại nghiêm trọng. Đáng chú ý, có hồ sơ bồi thường cho thấy chi phí sửa chữa đã lên đến 90% giá trị chiếc xe, khiến nhiều chủ xe đứng trước nguy cơ mất trắng tài sản.

Nếu ‘cơm áo gạo tiền’ không phải là vấn đề, mối quan tâm lớn nhất của người Việt là gì?

(VNF) - Sự dịch chuyển mạnh mẽ của tầng lớp trung lưu tại Việt Nam đang mở ra một kỷ nguyên mới: người Việt không chỉ mong muốn “đủ sống”, mà còn khao khát nâng tầm chất lượng sống, bảo vệ thành quả và chuẩn bị vững vàng cho tương lai của thế hệ kế tiếp. Song song với đó, những khoảng trống bảo vệ ngày càng rõ nét, khi những rủi ro bất ngờ vẫn có thể ảnh hưởng đến kế hoạch tài chính tưởng chừng đã vững vàng.

Chậm đóng bảo hiểm xã hội sau 60 ngày có thể bị truy cứu trách nhiệm hình sự

(VNF) - Bảo hiểm xã hội Việt Nam cho biết, nếu người lao động chậm đóng bảo hiểm xã hội sau 60 ngày dù đã có văn bản đôn đốc sẽ bị coi là trốn đóng và hành vi này nặng nhất có thể bị truy cứu trách nhiệm hình sự.

Huế ngập sâu trong đêm: Ô tô tiền tỷ hư hại, bảo hiểm chi trả thế nào?

(VNF) - Nước lũ ở Huế lên quá nhanh khiến hàng trăm xe ô tô trong thành phố ngập qúa bánh xe, trong đó có rất nhiều phương tiện nước đã tràn vào trong xe, gây hư hỏng nặng.

Ghi nhận đúng và chi trả nhanh: Trải nghiệm 'niềm tin' cùng bảo hiểm qua thiên tai

(VNF) - Ông Lê Xuân Bách - Phó Tổng Giám đốc PTI cho rằng, việc các doanh nghiệp bảo hiểm nỗ lực trong việc nâng cao trải nghiệm khách hàng sau mỗi đợt thiên tai bão lũ cũng góp phần "neo" giữ niềm tin của người dân đối với bảo hiểm.

Thiệt hại trăm tỷ vì ngập lụt: Tiền bảo hiểm là nguồn vốn ‘cứu cánh' cho DN

(VNF) - Trước những thiệt hại nặng nề của nền kinh tế gây ra bởi bão lũ trong hơn một năm vừa qua, các công ty bảo hiểm cũng đã nhanh chóng xác minh tổn thất, chi trả bồi thường sớm giúp các doanh nghiệp có ngay nguồn tài chính để tái thiết sản xuất.

Đưa ví điện tử vào bảo hiểm tiền gửi: Người dùng có thêm 'lá chắn'

(VNF) - Việc đưa ví điện tử vào nội dung của Luật Bảo hiểm Tiền gửi được xem là bước cần thiết nhằm đảm bảo an toàn cho người dùng, trong bối cảnh giao dịch tài chính số ngày càng phổ biến.

Bảo hiểm: 'Cỗ máy' tích luỹ vốn an toàn và dài hạn cho nền kinh tế

(VNF) - Nếu muốn dòng vốn bảo hiểm thực sự trở thành một “trụ cột ổn định” của nền kinh tế, Việt Nam cần đi song hành trên cả hai hướng: mở rộng nền khách hàng tham gia bảo hiểm và nâng cấp môi trường đầu tư cho các doanh nghiệp bảo hiểm.

Hơn 30 triệu lao động không có bảo hiểm: 'Sản phẩm cần đơn giản, bồi thường nhanh'

(VNF) - Chuyên gia nhìn nhận, phần lớn lao động phi chính thức tại Việt Nam không tham gia bất cứ một loại hình bảo hiểm nào, nguy cơ gây ra thách thức lớn đối với hệ thống an sinh xã hội.

Thiệt hại nghìn tỷ vì bão lũ: Hậu quả thiên tai thay đổi nhận thức về bảo hiểm

(VNF) - Các chuyên gia đánh giá, thiệt hại về tài sản trong đợt bão lũ vừa qua là vô cùng lớn, các doanh nghiệp bảo hiểm cũng đã dự kiến bồi thường hàng ngàn tỷ đồng. Điều đó cho thấy giá trị của bảo hiểm trong bảo vệ tài chính, đặc biệt mức độ nghiêm trọng của thiên tai ngày càng gia tăng.

Giảm gánh nặng chi tiêu mùa cuối năm cùng Home Credit

(VNF) - Trong bối cảnh người tiêu dùng đối mặt với nỗi lo chi phí cuối năm, khoản hỗ trợ trực tiếp 800k từ Home Credit vào kỳ trả góp đầu tiên không chỉ là một ưu đãi, mà là một điểm tựa tài chính thiết thực.

Tổn thất bão lũ liên tục tăng, bảo hiểm quyết nhanh tạm ứng bồi thường

(VNF) - Các doanh nghiệp bảo hiểm cho biết, tính đến thời điểm này con số bồi thường thiệt hại do bão lũ tiếp tục tăng thêm. Đồng thời, cũng đã nhanh chóng hoàn tất giám định, tạm ứng chi trả giúp khách hàng nhanh chóng sửa chữa, khôi phục sản xuất.

Nghìn ô tô ngập nước sửa không xuể: Bảo hiểm chuyển đi tỉnh khác, chấp nhận bảo lãnh chi phí

(VNF) - Với thực trạng hàng trăm xe ô tô ngập lụt tại Thái Nguyên hư hỏng nặng vẫn nằm phơi nắng, thiếu nhân lực và vật lực sữa chữa tại chỗ, các doanh nghiệp bảo hiểm đã nhanh chóng hỗ trợ chuyển đi các tỉnh khác, sớm phục hồi tài sản.

Đội quân ít người biết vào biển nước lũ ứng cứu tài sản nghìn tỷ

(VNF) - Nước lũ đang ở đỉnh nhưng hàng trăm giám định viên bảo hiểm đã 'hành quân' vào vùng ngập. "Lệnh" từ ban lãnh đạo, hàng nghìn tỷ tài sản của khách hàng đang bị tàn phá phải nhanh nhất để ứng cứu, hạn chế tổn thất và sẵn sàng chi trả nhanh nhất... đó là cách thiết thực để khắc phục hậu quả lũ lụt, hành động thiết thực nhất để đồng hành với khách hàng.

Khách vay bị ngân hàng 'ép mua' bảo hiểm: Bộ Tài chính tăng cường kiểm tra, giám sát

(VNF) - Đại diện Bộ Tài chính thừa nhận thực tế vẫn còn tình trạng người dân bức xúc vì bị “ép buộc” mua bảo hiểm thông qua ngân hàng hoặc đại lý tư vấn không minh bạch.

Ngày hội Sống Khỏe Mỗi Ngày 2025: Hơn 1.000 người dân Hải Phòng được khám sức khỏe miễn phí

(VNF) - Ngày 22/11, hơn 1.000 người dân Hải Phòng đã có mặt tại Cung Văn hóa Thể thao Thanh Niên để tham gia ngày hội “Sống Khỏe Mỗi Ngày 2025” do Manulife Việt Nam phối hợp cùng Hội Thầy thuốc Trẻ Việt Nam tổ chức.

Toàn cảnh khu phức hợp công nghiệp – đô thị 82ha tại cửa ngõ Tây Hà Nội

(VNF) - Dự án Khu phức hợp công nghiệp – đô thị – dịch vụ Tiên Tiến (Mường Central) do Công ty cổ phần Thương mại Dạ Hợp thực hiện, với quy mô diện tích lên tới 82ha.